※このページには一部広告を含みます。

「任意整理をしたら人生終わってしまうの?」

「任意整理はしない方がいい?デメリットはある?」

借金問題の解決策として任意整理を検討している方は、デメリットや将来への影響について正確な情報を知ることが大切です。

この記事では、借金問題に悩み任意整理を検討している方に向けて、

- 任意整理後の生活実態と「人生終わり」説の真偽

- 任意整理のデメリットとその影響期間

- 任意整理後の生活再建のためのステップ

上記について、解説しています。

任意整理は確かにいくつかの制約がありますが、それは一時的なものであり、決して「人生終わり」ではありません。

正しい知識を身につけて計画的に行動すれば、むしろ新たな人生のスタートになることも多いのです。

借金問題から解放されて前向きな一歩を踏み出すための参考にしてください。

債務整理ができる

安いおすすめの事務所TOP3

弁護士法人東京ロータス法律事務所

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

任意整理をすると人生終わりは誤解!ブラックリストや財産回収を解説

任意整理で人生が終わるという考えは大きな誤解です。実際には、債務整理の一種である任意整理は、借金問題から抜け出すための有効な手段となります。

多くの人が「任意整理=人生終了」と恐れますが、それは情報不足から生じる誤解でしょう。任意整理は確かに信用情報に影響しますが、それは一時的なものであり、新たな人生を歩み始めるためのリセットボタンとも言えるのです。

例えば、任意整理を行った後も、現金での買い物は通常通り可能ですし、住宅ローン以外の生活に必要な融資も、一定期間経過後には受けられるようになります。

任意整理によって借金の利息がカットされ、返済負担が軽減されることで、精神的にも経済的にも余裕が生まれるケースが多いのです。

任意整理は再出発のチャンス

任意整理は、借金問題からの新たなスタートを切るための有効な手段です。「任意整理をしたら人生が終わる」という考えは大きな誤解といえるでしょう。

実際には、任意整理によって過剰な借金の負担から解放され、計画的な返済が可能になります。

金利の引き下げや将来利息のカットにより、返済総額が大幅に減少するケースも少なくありません。

「もう二度と借金から抜け出せないのでは…」と不安を抱える方も多いですが、任意整理は法的に認められた債務整理方法であり、あなたの権利を守りながら経済的再生を図れる制度なのです。

確かに信用情報機関に事故情報が登録され、一定期間は新規借入やクレジットカードの作成が制限されます。

しかし、この影響は永続的なものではなく、通常5〜7年程度で解消されるため、長期的な人生設計を考えれば一時的な困難に過ぎません。

任意整理後も、現金での生活は普通に送れますし、家族や友人との関係に法的な影響はありません。何より、精神的な負担から解放されることで、仕事や日常生活に集中できるようになる方が多いです。

任意整理は人生の終わりではなく、健全な経済生活を取り戻すための新たな出発点として捉えるべきでしょう。

ブラックリストは一時的な影響

任意整理をすると信用情報機関に事故情報が登録され、いわゆる「ブラックリスト」に載ることは事実です。

しかし、この影響は永続的なものではありません。

信用情報機関への登録期間は通常5〜7年程度で、その後は情報が削除されます。

「一生ブラックリストに残る」という不安を抱える方も多いでしょうが、それは誤解です。

この期間が過ぎれば、信用情報は回復し、新たなクレジットカードの作成や住宅ローンの申し込みなども可能になります。

「もう二度と借り入れができなくなるのでは…」と心配する方もいるかもしれませんが、一定期間後には通常の金融サービスを利用できるようになるのです。

ブラックリスト期間中も、現金での生活や、デビットカードの利用など、代替手段で日常生活を送ることは十分可能です。この期間を債務から解放された新たなスタートと捉え、計画的な生活習慣を身につける機会と考えることができます。

信用情報の回復までの期間は、将来の健全な金融生活のための準備期間として活用しましょう。

財産の回収は限定的

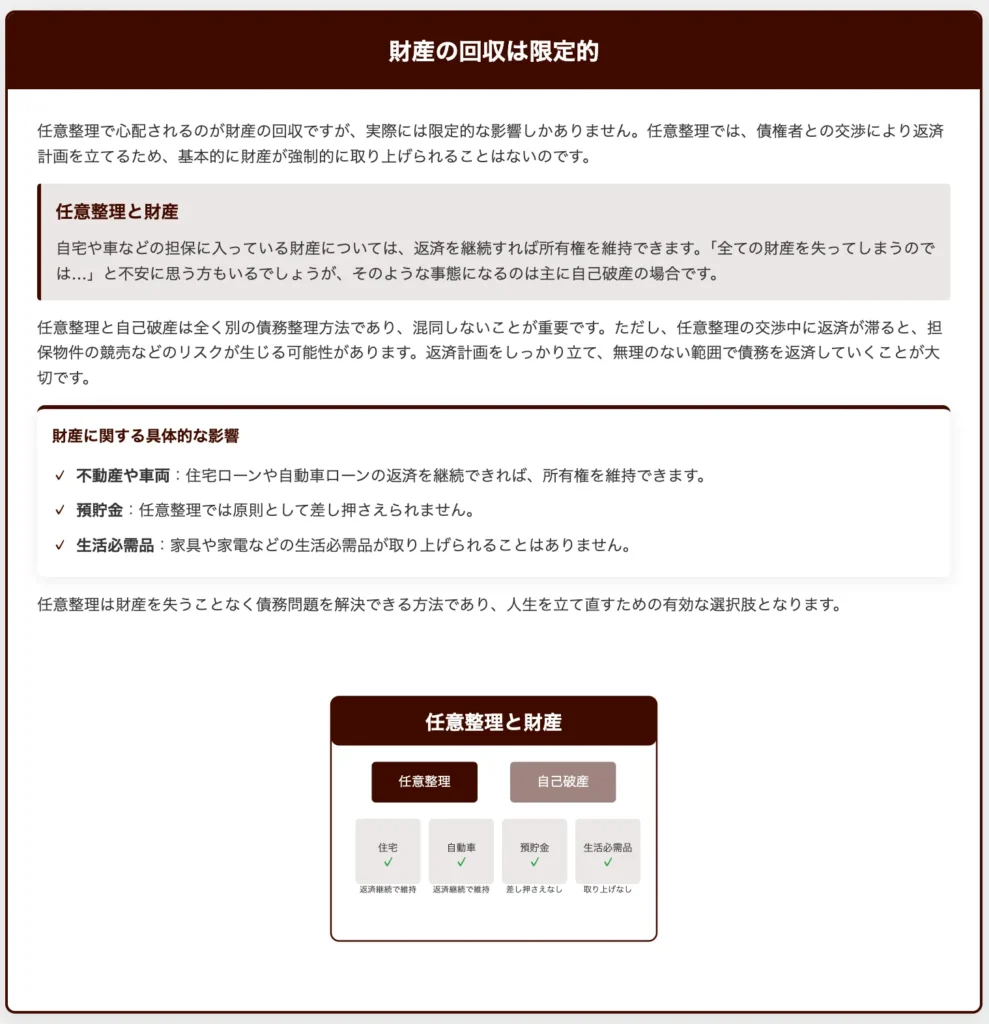

任意整理で心配されるのが財産の回収ですが、実際には限定的な影響しかありません。

任意整理では、債権者との交渉により返済計画を立てるため、基本的に財産が強制的に取り上げられることはないのです。

自宅や車などの担保に入っている財産については、返済を継続すれば所有権を維持できます。

「全ての財産を失ってしまうのでは…」と不安に思う方もいるでしょうが、そのような事態になるのは主に自己破産の場合です。

任意整理と自己破産は全く別の債務整理方法であり、混同しないことが重要です。

ただし、任意整理の交渉中に返済が滞ると、担保物件の競売などのリスクが生じる可能性があります。

返済計画をしっかり立て、無理のない範囲で債務を返済していくことが大切です。

財産に関する具体的な影響は以下の通りです。

| 財産の種類 | 任意整理における扱い |

|---|---|

| 不動産や車両 | ローン返済を継続できれば、基本的に所有権を維持できる |

| 預貯金 | 原則として差し押さえの対象にならない |

| 生活必需品 | 家具や家電などが取り上げられることはない |

任意整理は財産を失うことなく債務問題を解決できる方法であり、人生を立て直すための有効な選択肢となります。

任意整理のデメリットはローン・クレジットカード・賃貸契約!対処法も解説

任意整理のデメリットは確かに存在しますが、適切な対処法を知ることで影響を最小限に抑えることができます。

任意整理を行うと信用情報機関に事故情報が登録され、一定期間新たな借入れが難しくなります。しかし、この影響は永続的なものではなく、適切に対処すれば乗り越えられる一時的な障壁です。

例えば、ブラックリスト期間中は現金主義の生活に切り替えたり、デビットカードを活用したりすることで不便を軽減できます。また、家族に協力を求めることも一つの方法でしょう。

以下で詳しく解説していきます。

ブラックリストの影響と期間

任意整理を行うと、個人信用情報機関に金融事故情報として登録されます。これがいわゆる「ブラックリスト」と呼ばれるものです。

この登録は一般的に5〜7年間続き、その間は新たなクレジットカードの作成や住宅ローンなどの審査に通りにくくなります。「これから家を買おうと思っていたのに…」と落胆する方もいるでしょう。

しかし、この期間は永久ではありません。時間の経過とともに情報は自動的に削除されます。

ブラックリスト登録中の主な影響は以下の通りです。

| 影響を受けること | 任意整理後の具体的な影響 | 対応・補足 |

|---|---|---|

| クレジットカードの新規作成 | 審査に通りにくくなり、作成が困難になる | 現金やデビットカードでの生活への切り替えが必要になる |

| 住宅ローンなどの各種ローン審査 | 審査が厳しくなる | 勤続年数や収入安定など条件が整えば、数年後に組める可能性も出てくる |

| 携帯電話の分割払い契約 | 新規契約や機種変更時の分割払いが利用できなくなる可能性がある(※) | 一括払いや格安SIMへの切り替えなどの対応が必要になることがある |

※携帯電話本体の分割払いは「個品割賦購入あっせん契約」というローン契約の一種とみなされるため、信用情報の影響を受けます。

ブラックリスト期間中でも、収入が安定していれば賃貸契約は可能な場合が多いです。保証会社の審査が通らない場合は、保証人を立てるか、敷金を増額するなどの対応策があります。

重要なのは、この期間を計画的に乗り切ることです。現金主義の生活に切り替え、収入と支出を見直すことで、むしろ健全な家計管理が身につくケースも少なくありません。

ブラックリスト期間は確かに制約がありますが、それは人生の一時期に過ぎず、決して「人生終わり」ではないのです。

クレジットカードの利用制限

任意整理を行うと、信用情報機関に事故情報が登録されるため、クレジットカードの新規作成や更新が困難になります。

通常、この情報は5〜7年間保持され、その間はカード審査に通りにくい状況が続きます。

「クレジットカードが使えなくなったら生活できない…」と不安に思う方もいるでしょう。

しかし、デビットカードやプリペイドカードなら比較的取得しやすいため、代替手段として活用できます。

デビットカードは銀行口座と連動し、預金残高内で利用できるカードです。

プリペイドカードは事前にチャージした金額内で使えるため、使い過ぎを防止する効果もあります。

また、家族カードの追加利用者になることで、クレジット機能を間接的に利用できる場合もあります。

任意整理後の生活では、現金主体の生活習慣を身につけることも重要です。これにより計画的な支出管理ができ、再び借金に頼らない健全な家計を築けます。

クレジットカードの利用制限は確かに不便ですが、代替手段を活用すれば日常生活に大きな支障はありません。

賃貸契約への影響と対策

任意整理を行うと、信用情報機関に金融事故情報が登録されるため、賃貸契約に影響が出ることがあります。多くの不動産会社や大家は入居審査の際に信用情報をチェックするからです。

「任意整理したら賃貸契約できなくなるのでは…」と不安に思う方も多いでしょう。

しかし、すべての賃貸物件で契約が不可能になるわけではありません。対策を知っておけば、住まい探しの困難を軽減できます。

任意整理後の賃貸契約における主な影響と対策は以下の通りです。

| 影響を受ける側面 | 任意整理後の具体的な影響 | 備考 |

|---|---|---|

| 賃貸契約の審査 | 大手不動産会社や新築物件など、信用情報チェックが厳しい場合は審査に通りにくくなることがある | 全ての物件で通らないわけではない |

| 保証会社の利用 | 家賃保証会社の審査に通らないケースが増え、物件選びの幅が狭まる可能性がある | 保証会社不要の物件や、保証人(親族など)で対応可能な物件もある |

| 連帯保証人の必要性 | 信用度が下がるため、確実な収入がある連帯保証人を求められることが多くなる |

効果的な対策としては、以下の方法があります。

| 任意整理後の賃貸契約の対策 | 具体的な内容・効果 |

|---|---|

| 個人オーナーの物件を探す | 中小の不動産会社や個人オーナーの物件は、審査が比較的緩やかな場合がある |

| 前払い家賃の提案 | 数ヶ月分の家賃を前払いすることで、オーナーの不安を軽減し、信頼を得やすくなる |

| 信頼できる保証人を用意する | 安定した収入がある親族などに保証人になってもらうことで、契約成立の可能性を高める |

| 正直に状況を説明する | 現在の収入状況や返済計画などを誠実に伝えることで、理解や信頼を得られることがある |

任意整理による信用情報の影響は5〜7年程度で消えるため、この期間は上記の対策を講じながら住まい探しをすることが重要です。

賃貸契約への影響は確かにありますが、適切な対応で乗り越えられる一時的な障壁と考えましょう。

債務整理なら無料相談できる法律事務所がおすすめ

債務整理を低コストで進めたいなら、実績と評判を兼ね備えたおすすめ事務所を選ぶことが重要です。

費用が安いだけでなく、サービス品質も高い事務所を選ぶことで、債務問題を効果的に解決できるからです。

債務整理法律事務所 比較表

| 事務所名 | 評価・特徴 | 任意整理費用 | 過払い報酬 | 対応時間 | 特色・ポイント | 相談 |

|---|---|---|---|---|---|---|

|

弁護士法人東京ロータス法律事務所

おすすめ

|

債務整理特化

実績豊富

受任件数7,000件以上

何度でも相談無料

全国対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 11%

|

回収額の22%

(税込)

|

月〜金: 10:00-20:00

土日祝: 10:00-20:00

全国対応

分割対応可

|

初回だけでなく何度でも無料相談可能。豊富な実績で東京を拠点に全国対応。土日祝日も相談受付。 | 無料相談する |

|

弁護士法人ひばり法律事務所

女性弁護士在籍

|

女性安心

借金問題9割超

女性弁護士在籍

分かりやすい説明

気持ちに寄り添う対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

借金問題が9割超の経験豊富な事務所。女性弁護士在籍で女性も安心。東京拠点で全国対応。 | 無料相談する |

|

アース法律事務所

費用安め

|

ベテラン弁護士

裁判官経験

30年超のベテラン

債務整理分野に注力

実績3,500件超

|

着手金: 20,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

代表弁護士は裁判官経験をもつ30年超のベテラン。債務整理分野に注力し、豊富な経験を持つ。 | 無料相談する |

※任意整理の着手金は、手続きを始める際に支払う費用。例えば3社あれば「22,000円 × 3社=66,000円」

※任意整理の実費は、郵送費や資料取得などの事務手続きにかかる実費分。3社なら「5,500円 × 3社=16,500円」

※任意整理の減額報酬は、債権者と交渉して借金を減額できた場合、その減額分の11%を成功報酬として支払う。たとえば50万円減額できた場合は「50万円 × 11%=55,000円」

例:借金3社で合計150万円→任意整理で120万円に減額された場合

| 内容 | 金額 |

|---|---|

| 着手金 | 22,000円 × 3社=66,000円 |

| 実費 | 5,500円 × 3社=16,500円 |

| 減額報酬 | (150万−120万)=30万円 × 11%=33,000円 |

| 合計費用 | 115,500円(税別・目安) |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 実費 | 1社あたり5,500円 | 5,500円 × 3社 | 16,500円 |

| 減額報酬 | 減額できた金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 過払い金があった場合:20%(税込) | 例:10万円回収 | 20,000円 |

| 合計費用 | 198,500円 |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 減額報酬 | 減額した金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 非公開(ご相談ください) | – | – |

| 合計費用 | 162,000円 |

上記の3つの事務所を詳しく解説していきます。

債務整理で

月々の借金返済額を

大幅減額!

弁護士法人東京ロータス

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

初回だけでなく、何度でも無料で相談が可能です。 豊富な実績で、債務整理の受任件数は7,000件以上にのぼっており、東京を拠点としながらも、全国からの相談に対応しています。また、平日だけでなく、土日祝日も相談を受け付けています。借金問題でお悩みの方は、まずは無料相談を利用してみてはいかがでしょうか。

女性でも安心して

借金を減額!

弁護士法人ひばり

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)

+実費5500円

借金問題が9割超の経験豊富な事務所で、分かりやすい説明と気持ちに寄り添う対応が特徴です。女性弁護士が在籍しており、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、土日も予約制で相談を受け付けています。

24時間対応不可

だけど費用が安い

アース

法律事務所

着手金 1社あたり/20000円

費用 1社あたり/20000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)+

実費5500円

代表弁護士は裁判官経験をもつ30年超のベテラン弁護士で、債務整理分野に注力している弁護士事務所です。借金問題実績3500件超の豊富な経験があり、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、ご事情によっては休日や夜間のご相談にも対応しています。

任意整理後の生活を立て直す方法

任意整理後の生活は、確かに変化しますが、適切な対策で立て直すことが可能です。

多くの方が心配する「人生終わり」という不安は、実際の影響を過大評価していることが原因です。任意整理後も働き続けることができ、収入は維持できます。

例えば、現金での生活に切り替えたり、家計簿アプリを活用して支出を管理したりすることで、クレジットカードがなくても問題なく生活できます。また、任意整理の経験から得た金銭管理のスキルが、将来的には大きな財産になることも少なくありません。

生活への影響とその克服法

任意整理後の生活は確かに変化しますが、適切な対応で乗り越えられます。

まず、日常生活への最も大きな影響は「現金主義」への移行です。

クレジットカードやローンが使えなくなるため、計画的な支出管理が必要になります。

「カードが使えないと生活できない…」と不安に思うかもしれませんが、実際には現金での生活に慣れると家計管理が上手くなる方も多いです。

毎月の収支を明確にし、家計簿をつけることで無駄な支出を減らせます。

任意整理後の生活を立て直すための具体的な方法は以下の通りです。

| 家計改善・貯蓄のポイント | 具体的な方法・説明 |

|---|---|

| 固定費の見直し | 家賃、光熱費、通信費などの必要経費を見直し、可能な限り削減する |

| 貯蓄習慣の確立 | 少額からでも良いので、毎月確実に貯金する習慣をつける |

| 現金管理の工夫 | 封筒分け管理など、用途別に現金を管理する方法を取り入れ、支出をコントロールする |

| 副収入の確保 | スキルや時間を活かして副業に取り組み、収入源を増やすことを検討する |

公共料金の支払いは口座振替が利用できるので、滞納のリスクを減らせます。

また、デビットカードを活用すれば、クレジットカードがなくてもオンラインショッピングが可能です。

住居については、引っ越しが必要になる場合は保証会社や保証人の協力が重要になります。

友人や家族に保証人を依頼する場合は、返済計画をしっかり説明し、信頼関係を損なわないよう配慮しましょう。

任意整理後の数年間は確かに制約がありますが、この期間を財政管理の習慣を身につける機会と捉えることが大切です。

多くの人が任意整理後に健全な金銭感覚を身につけ、より安定した生活を実現しています。

任意整理は人生の終わりではなく、むしろ新たな生活習慣を築くきっかけになるのです。

家族や職場への配慮

任意整理を行うと、家族関係や職場での立場に影響を与える可能性があります。しかし、適切な配慮と対応で、これらの問題を最小限に抑えることができます。

家族への影響は避けられない場合が多いでしょう。「家族に迷惑をかけてしまう…」という不安を抱える方も少なくありません。

配偶者への影響については、任意整理自体は配偶者の信用情報に直接影響しません。ただし、共有財産や共同名義の借入がある場合は注意が必要です。

子どもへの影響としては、教育ローンの審査が厳しくなる可能性があります。この場合、親族に保証人になってもらうなどの対策を検討しましょう。

職場への影響については、基本的に任意整理は個人の問題であり、会社に報告義務はありません。

ただし、以下のケースでは職場に影響が出る可能性があります。

| 会社に知られる可能性のあるケース | 理由・詳細 |

|---|---|

| 給与の差し押さえがある場合 | 裁判所から会社へ差し押さえ通知が行くため、経理担当者などに知られる可能性が高い |

| 金融機関や信販会社に勤務している場合 | 社内規定で自己破産などの申告が義務付けられている場合がある |

職場での対応としては、必要に応じて上司や人事部門に相談し、状況を正直に説明することが大切

家族や職場への配慮を怠らず、誠実に対応することで、任意整理後も良好な人間関係を維持できます。

任意整理を考えるなら専門家に相談を

任意整理を検討している方は、専門家への相談が最善の選択です。

債務問題は複雑で、法的知識がないと最適な解決策を見つけるのは困難でしょう。弁護士や司法書士は、あなたの状況を分析し、任意整理が本当に最適な選択なのか、他の債務整理方法の方が適しているのかを客観的に判断してくれます。

例えば、借金総額が大きい場合は個人再生や自己破産の方が有利なケースもあります。専門家は法的手続きだけでなく、その後の生活再建についてもアドバイスしてくれるため、不安を抱えずに前に進めるでしょう。以下で詳しく解説していきます。

弁護士に相談するメリット

任意整理の手続きでは、弁護士の専門知識が大きな助けになります。債権者との交渉や書類作成など、法的手続きを正確に進めるには専門家のサポートが不可欠です。

弁護士に依頼することで得られる最大のメリットは、債権者との交渉力の向上です。個人で交渉するよりも、法律の専門家が介入することで、より有利な条件を引き出せる可能性が高まります。

「このまま借金問題が解決できるのだろうか…」と不安を抱えている方も多いでしょう。弁護士は類似案件の経験が豊富なため、あなたの状況に最適な解決策を提案できます。

また、弁護士に依頼すると以下のメリットがあります。

| 専門家に依頼するメリット | 具体的な内容・効果 |

|---|---|

| 取り立てストップ | 依頼した時点で債権者からの取り立てが法的に止まり、精神的な負担が軽減される |

| 減額交渉の専門性 | 専門知識を活かした交渉により、個人で行うよりも有利な条件での減額が期待できる |

| 手続きの迅速化 | 必要書類の準備や提出などを効率的に行い、解決までの時間を短縮できる |

弁護士費用は発生しますが、その分の減額効果や精神的な安心を得られることを考えれば、十分な価値があるといえるでしょう。債務整理は人生の再出発のためのステップです。

専門家のサポートを受けることで、より確実に新たな一歩を踏み出せます。

信頼できる法律事務所の選び方

信頼できる法律事務所を選ぶことは、任意整理を成功させる重要な第一歩です。

適切な事務所選びのポイントは、まず実績と専門性を確認することから始まります。

債務整理に特化した事務所や、過去の解決実績が豊富な事務所を選ぶと安心でしょう。

「本当に信頼できる事務所を見つけられるだろうか…」と不安に感じる方も多いはずです。

そんな時は以下の基準で比較検討してみてください。

| 事務所選びのポイント | チェックすべき点・理由 |

|---|---|

| 無料相談を実施している | 初回相談無料なら、費用負担なく状況を相談でき、事務所との相性も確認できる |

| 費用体系が明確 | 着手金・報酬金の内訳が明確で、追加費用が発生しないか確認し、総額を把握することが重要 |

| 対応の丁寧さ | 質問に分かりやすく答えてくれるか、連絡はこまめかなど、信頼できる対応かを確認する |

| 口コミや評判 | インターネットの口コミサイトや知人の紹介など、第三者の評価も参考に事務所の実績や信頼度を判断 |

また、事務所との相性も重要な要素です。

担当弁護士との信頼関係が築けるかどうかは、長期にわたる任意整理の過程で大きな影響を与えます。

初回相談時の印象や説明の分かりやすさ、質問への対応などから判断するとよいでしょう。複数の事務所に相談して比較することで、自分に合った事務所を見つけられる可能性が高まります。

信頼できる法律事務所との出会いは、任意整理後の新生活への第一歩となるのです。

任意整理に関するよくある質問

任意整理に関する疑問は多岐にわたります。特に結婚や将来の生活設計に関する不安を抱える方は少なくありません。

債務整理の一種である任意整理は、確かに信用情報に影響しますが、それが人生のすべてを左右するわけではないのです。多くの方が気にされる結婚や就職、住宅ローンなどへの影響については、正確な情報を知ることで過度な不安を解消できます。

例えば、任意整理後の結婚については法的な制限はなく、パートナーへの事前の説明と理解が重要です。また、クレジットカード作成については一定期間の制限はあるものの、キャッシュレス決済の代替手段も増えています。以下でよくある質問に詳しく解説していきます。

任意整理すると結婚に影響する?

任意整理と結婚は直接的な法的関係はありません。任意整理をしたからといって、結婚する資格や権利が失われることはないのです。

しかし、間接的な影響として考慮すべき点はあります。任意整理によるブラックリスト登録は、将来のパートナーとの共同名義でのローンやクレジットカード作成に影響する可能性があるでしょう。

「将来のパートナーに負債の過去を打ち明けるべきか悩んでいる…」という気持ちは理解できます。

信頼関係構築のためには、結婚前に金銭面の話し合いをすることが重要です。

- 正直に過去の状況を説明する

- 現在の返済状況や改善策を共有する

- 今後の資金計画を一緒に立てる

任意整理の事実は、個人信用情報機関に5〜10年間記録されますが、その後は情報が削除されます。つまり、影響は永続的ではないのです。

結婚生活において重要なのは、お互いの理解と信頼関係です。過去の金融トラブルより、それを乗り越えようとする姿勢や誠実さの方が、長期的な関係構築には価値があります。

任意整理は人生の終わりではなく、むしろ健全な家庭生活への第一歩となり得るのです。

任意整理中のクレジットカード作成は可能?

任意整理中のクレジットカード作成は基本的に不可能です。

任意整理を行うと、信用情報機関に「債務整理」の事実が登録され、その情報は約5〜7年間残ります。

この期間中は、新規のクレジットカード申込みはほぼ確実に審査に通らないでしょう。

「カードが作れないと生活できない…」と不安に感じる方もいるかもしれませんが、デビットカードやプリペイドカードは代替手段として利用可能です。

デビットカードは銀行口座と連動しており、預金残高の範囲内で利用できるため、審査が比較的緩やかです。

プリペイドカードは事前にチャージした金額の範囲内で使用するため、信用情報の審査を必要としません。

| カードの種類 | 特徴・説明 |

|---|---|

| PayPay銀行 Visaデビットカード (※) | PayPay銀行の口座があれば審査なしで発行可能。銀行系デビットカードでVisa加盟店で利用できる。 |

| Kyash | スマホアプリから申し込めるVisaプリペイドカード。実店舗やオンラインショッピングで使える。 |

(※) 「JNB」はジャパンネット銀行の旧称です。ジャパンネット銀行は2021年4月にPayPay銀行へ商号変更しました。

また、任意整理完了後5〜7年経過すれば、信用情報機関の記録が消え、新たにクレジットカードを作ることが可能になります。

それまでの間は、現金払いやデビット・プリペイドカードを活用した生活設計が必要となるでしょう。

任意整理中はクレジットカードが作れなくても、代替手段を活用することで日常生活に大きな支障はありません。

まとめ:任意整理で人生再建への一歩を踏み出す

今回は、借金問題を抱えて任意整理を検討している方に向けて、

- 任意整理のメリット・デメリット

- 任意整理後の生活への影響

- 人生再建のためのステップ

上記について、債務整理の相談を多く受けてきた筆者の経験を交えながらお話してきました。

任意整理は確かにデメリットがありますが、決して「人生終わり」ではありません。

信用情報機関に事故情報が登録されるため一時的にローンやクレジットカードが使えなくなりますが、5〜7年経過すれば情報は削除され、再び通常の金融サービスを利用できるようになります。

これまでの借金に苦しむ生活から解放されることで、むしろ新たな人生のスタートラインに立てるのです。

任意整理を選択したことで一時的に制限はあっても、計画的な返済と堅実な生活習慣を身につけることで、より健全な金銭感覚を養うことができるでしょう。

将来的には、この経験があなたの人生の糧となり、より賢明な金銭管理ができる人へと成長するきっかけになるはずです。

まずは専門家に相談し、自分の状況に最適な債務整理の方法を見つけることから始めてみてください。

借金問題からの解放は、新しい人生の第一歩となります。