※このページには一部広告を含みます。

「アコムやアイフルは任意整理に応じてくれる?」

「任意整理に応じない場合どうなるの?」

失敗借金の返済が厳しくなったとき、弁護士や司法書士を通して「任意整理」という手続きができます。

任意整理とは、貸している会社と話し合って「利息をカットする」「毎月の返済額を減らす」などの和解をする方法です。

ただし、すべての会社が任意整理に応じてくれるわけではありません。

特に有名なのが、

といった貸金業者です。

これらの会社は「任意整理の交渉には応じない」という方針をとることがあり、和解が難しいケースが多いとされています。

この記事では、債務問題の解決を目指している方に向けて、

- 任意整理に応じない業者の特徴と見分け方

- 任意整理を断られた場合の具体的な対処法

- 確実に任意整理に対応してくれる信頼できる業者の選び方

上記について、解説しています。

債務整理の道のりは決して簡単ではありませんが、正しい知識と適切なパートナー選びで必ず解決の糸口が見つかるはずです。

この記事を参考に、あなたの状況に最適な債務整理の方法を見つけてください!

債務整理ができる

安いおすすめの事務所TOP3

法律事務所フォワード

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

最高裁判所の司法統計によると、2023年の自己破産申立件数は78,215件、個人再生申立件数は9,440件となっており、債務整理のニーズは依然として高い水準にあります。また、多重債務に関する消費生活相談件数は2023年度に21,446件となっています。

ニーズが高い割に、費用が高い事務所が増えているので、その中でも債務整理が安く費用を抑えて債務整理ができる業者を以下のページで解説しています。

とお悩みの方へ

おすすめ事務所ランキング

任意整理の費用が払えない時どうする?分割払い・後払いや立替の利用方法

任意整理の費用が払えない時どうする?分割払い・後払いや立替の利用方法

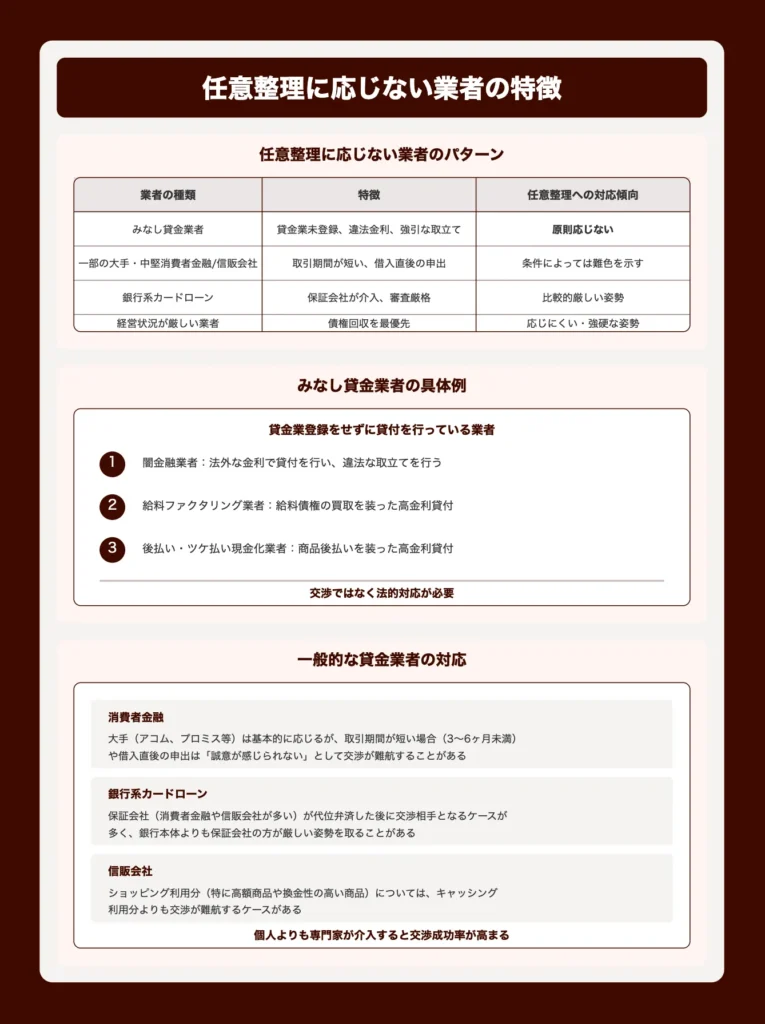

任意整理に応じない業者の特徴

任意整理に応じない業者には、いくつかの特徴的なパターンがあります。

これらの業者を事前に把握しておくことで、債務整理の計画を効率的に立てることができるでしょう。

特に、みなし貸金業者や一部の消費者金融、信販会社などは交渉が難しいケースが多く見られます。

以下で詳しく解説していきます。

| 業者の種類 | 特徴 | 任意整理への対応傾向 |

|---|---|---|

| みなし貸金業者 (闇金、一部ファクタリング等) | 貸金業未登録、違法金利、強引な取立て | 原則応じない。法的対応(弁護士相談等)が必要。 |

| 一部の大手・中堅消費者金融/信販会社 | 取引期間が短い、借入直後の申出、過去に任意整理歴あり | 条件によっては難色を示す。交渉は可能だが専門家推奨。 |

| 銀行系カードローン | 保証会社が介入、審査厳格 | 比較的厳しい姿勢。保証会社との交渉になることも。 |

| 経営状況が厳しい業者 | 債権回収を最優先 | 応じにくい。強硬な姿勢を取ることがある。 |

みなし貸金業者の具体例

みなし貸金業者とは、貸金業登録をせずに貸付を行っている業者のことです。

これらの業者は法的な規制を受けておらず、任意整理の交渉に応じないケースが非常に多いのが特徴です。

金融庁の統計によると、2023年度には財務局に寄せられた多重債務相談が5,689件に上り、これらの相談のうち低収入・収入の減少が原因となったケースが2,156件(約38%)を占めています。

具体的なみなし貸金業者の例としては、以下のようなものが挙げられます。

- 闇金融業者

法外な金利で貸付を行い、違法な取立てを行う。 - 給料ファクタリング業者(の一部)

給料債権の買取を装い、実質的な高金利貸付を行う。 - 後払い・ツケ払い現金化業者(の一部)

商品の後払いを装い、実質的な高金利貸付を行う。

給料ファクタリングは、実質お金を借りるのと同じになるケースがあり、高額な手数料や違法業者のリスクがあるので注意が必要です。利用するなら登録業者か、まず会社の「給与前払い制度」を確認しましょう。

「後払い・ツケ払い現金化業者の一部」とは、「後払いで買い物を装って、実質は高金利でお金を貸している無登録業者」のことです。こうした業者はみなし貸金業者として扱われ、違法性が高いので利用は非常に危険です。

「このような業者からお金を借りてしまったかも…」と心配している方も多いでしょう。

みなし貸金業者は貸金業法の適用外であると主張し、債務整理の交渉に応じないことがほとんどです。

また、これらの業者は違法な高金利を設定していることが多く、そもそも法的に無効な契約である可能性が高いという特徴があります。

みなし貸金業者との取引がある場合は、任意整理ではなく、すぐに弁護士や司法書士に相談してください。契約の無効を主張したり、警察や金融庁への情報提供を行ったりするなど、専門的な対応が必要です。

みなし貸金業者は法的な規制の枠外で活動しているため、通常の債務整理の手続きが通用しないことを理解しておくことが重要です!

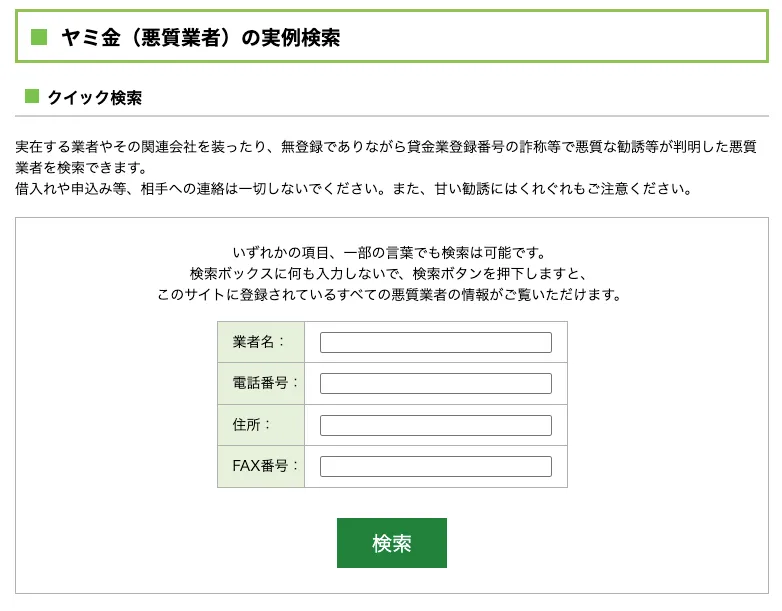

警察庁の統計によると、貸金業法違反(無登録営業)や出資法違反(高金利受領等)による検挙は継続的に行われており、違法業者の摘発は法執行機関により積極的に推進されています。参考:警察庁・ヤミ金融事犯の検挙状況

本物の会社をかたったり、登録していないのに登録番号を偽装して勧誘する悪質業者を以下で検索できます。

公式サイト:ヤミ金(悪質業者)の実例検索 【便利な情報】

一般的な貸金業者の例

任意整理に応じない、あるいは交渉が難航しやすい一般的な貸金業者(正規の登録業者)にも、いくつかのパターンがあります。

消費者金融大手(アコム、プロミス、アイフル等)は基本的に任意整理に応じる傾向がありますが、取引期間が極端に短い場合や、借入直後の整理申し出の場合などは、「誠意が感じられない」として交渉が難航したり、厳しい条件を提示されたりすることがあります。

銀行系カードローン(三菱UFJ銀行、三井住友銀行、みずほ銀行等)は、保証会社(消費者金融や信販会社が多い)が代位弁済した後に交渉相手となるケースが多く、保証会社の意向が強く反映されます。

| 業者の種類 | 任意整理の対応傾向 | 交渉が難航しやすいケース | 補足ポイント |

|---|---|---|---|

| 消費者金融大手 (アコム、プロミス、アイフル等) | 基本的に任意整理に応じる傾向あり | ・取引期間が極端に短い場合 ・借入直後に任意整理を申し出た場合(誠意が感じられないと判断されやすい) | 条件が厳しくなることもある |

| 銀行系カードローン (三菱UFJ銀行、三井住友銀行、みずほ銀行等) | 保証会社が代位弁済した後に交渉相手となることが多い | ・保証会社(消費者金融や信販会社)の意向が強く反映されるため、交渉条件が厳しくなることがある | 交渉相手が銀行ではなく保証会社になるケースが多い |

一般的に、銀行本体よりも保証会社の方が厳しい姿勢を取ることがあります。

信販会社(JCB、セゾン、ニコス、楽天カード等)も任意整理の対象となりますが、ショッピング利用分(特に高額商品や換金性の高い商品)については、キャッシング利用分よりも交渉が難航するケースがあります。

「任意整理に応じてもらえない…」と悩んでいる方も多いかもしれません。

こうした正規の業者との交渉であっても、債務者個人よりも弁護士や司法書士などの専門家が介入することで、より有利な条件での和解や、交渉そのものがスムーズに進む可能性が高まります。

業者によって対応方針は異なるため、専門家のアドバイスを受けながら最適な解決策を見つけることが重要です!

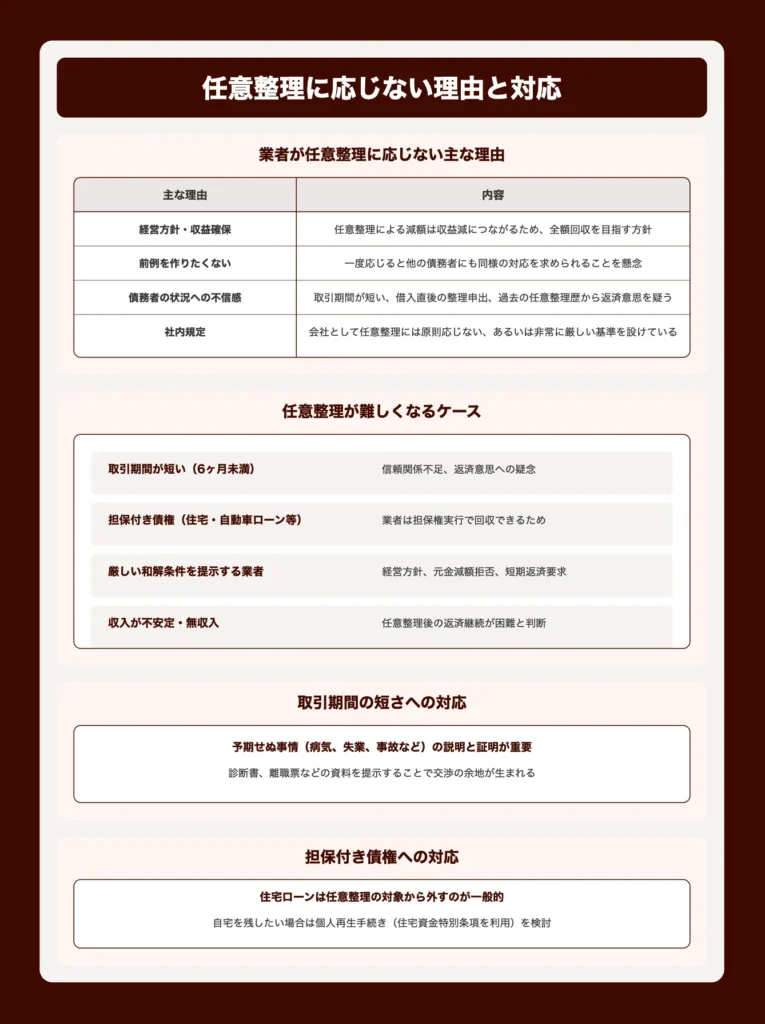

一部の業者が任意整理に応じない理由

一部の業者が任意整理に応じない、あるいは消極的な理由は、主に経営方針や債権回収の戦略、過去の経験に基づいています。

「この業者は絶対に応じないだろう…」と諦めてしまう方も多いですが、理由は様々であり、交渉次第で可能性が開けるケースも少なくありません。

| 主な理由 | 内容 |

|---|---|

| 経営方針・収益確保 | 任意整理による減額(将来利息カット等)は収益減に繋がるため、全額回収を目指す方針。 |

| 前例を作りたくない | 一度応じると他の債務者にも同様の対応を求められることを懸念し、安易な和解を避ける。 |

| 債務者の状況への不信感 | 取引期間が短い、借入直後の整理申出、過去の任意整理歴などから、返済意思を疑う。 |

| 社内規定 | 会社として任意整理には原則応じない、あるいは非常に厳しい基準を設けている。 |

| 法的手段への移行方針 | 交渉よりも訴訟等の法的手段で回収する方が効率的と判断している。 |

また、みなし貸金業者のように、法的な立場が弱いために交渉に応じない(応じられない)ケースもあります。

債権者の規模によっても対応は異なり、大手業者は交渉窓口が整備されている一方、中小業者は経営者の判断によるところが大きいでしょう。

任意整理を成功させるには、債務者の状況を客観的に説明し、返済能力に応じた現実的な提案をすることが重要です。

多くの場合、専門家の介入がその成功率を高めます!

貸金業者が任意整理に応じない主な7つの理由【わかりやすく解説】

任意整理が難しくなる、あるいは断られやすいケースには、いくつかの共通点があります。

これらに該当する場合、債権者が交渉に応じない可能性が高まり、別の債務整理方法を検討する必要が出てくることもあります。

| 難しくなるケース | 主な理由 | 考えられる対処法 |

|---|---|---|

| 取引期間が短い (例: 6ヶ月未満) | 信頼関係不足、返済意思への疑念、詐欺的借入の疑い | 事情説明、誠実な対応、専門家依頼、期間経過を待つ |

| 担保付き債権 (住宅・自動車ローン等) | 業者は担保権実行で回収できるため、譲歩の必要性が低い | 任意整理の対象から外す、個人再生(住宅資金特別条項)、担保物件の任意売却 |

| 厳しい和解条件を提示する業者 | 経営方針、元金減額拒否、短期返済要求 | 専門家による粘り強い交渉、法的整理の検討 |

| 収入が不安定・無収入 | 任意整理後の返済継続が困難と判断される | 安定収入の確保、個人再生・自己破産の検討 |

| 借入総額が少ない | 任意整理のメリット(利息カット)が小さいと判断される | 自力返済、専門家への相談(他の債務との兼ね合い) |

取引期間が短く、返済状況が悪い場合

取引期間が短い(一般的に6ヶ月未満、特に3ヶ月以内)場合、任意整理の交渉が難しくなる可能性が高まります。

貸金業者は、短期間での任意整理申し出を「最初から返済する気がなかったのでは?」と疑う傾向があるためです。

「まだ借りたばかりなのに返せないなんて…」と業者側に不信感を持たれやすく、特に借入れ直後に任意整理を申し出た場合は、詐欺的な意図を疑われるリスクもあります。

ただし、取引期間が短くても、借入後に予期せぬ事情(病気、失業、事故など)が発生し、返済が困難になった場合は、その旨を正直に説明し、証明できる資料(診断書、離職票など)を提示することで、交渉の余地が生まれることがあります。

たとえ取引期間が短くても、諦めずにまずは専門家(弁護士・司法書士)に相談することが重要です。専門家は、状況を整理し、業者に対して説得力のある説明を行うことができます。

取引期間の長さは任意整理の成否を左右する要素の一つですが、絶対的な基準ではありません。

任意整理の返済期間が長すぎる場合

任意整理では通常3〜5年以内の分割払いが目安です。

それ以上の長期返済を希望すると、業者が「回収できない」と判断することがあります。

そのため、現実的な返済プランを立てることが大切です。

みなし貸金業者や経営が厳しい業者・会社方針の影響

法律上の登録が不十分な「みなし貸金業者」や、経営が苦しい業者は応じないことが多いです。

また、会社として「任意整理には一切応じない」という方針を持っている場合もあります。

担保を持っている債権者(車や不動産など)

住宅ローンや自動車ローンなど、担保が設定されている債権者は、任意整理に応じないケースが非常に多いです。

理由は単純で、債務者が返済できなくなっても、担保物件を売却(競売など)すれば債権を回収できる可能性が高いため、わざわざ任意整理に応じて債権額を減らすメリットがないからです。

「担保があるから大丈夫だろう」という安心感が、交渉拒否に繋がりやすいのです。

特に住宅ローンは、任意整理の対象から外して手続きを進めるのが一般的です。

自宅を残したい場合は、他の借金を任意整理するか、個人再生手続き(住宅資金特別条項を利用)を検討する必要があります。

自動車ローンも、車検証の所有者欄がローン会社やディーラー名義になっている場合(所有権留保)、任意整理は難しく、返済が滞れば車を引き揚げられる可能性が高いです。

個人再生の「住宅資金特別条項」を利用すれば、住宅ローンはそのまま支払い続け、他の借金だけを大幅に減額できる可能性があります。自宅を守りたい場合の有力な選択肢です。

担保付き債権を含む債務整理は複雑になるため、必ず経験豊富な弁護士や司法書士に相談しましょう!

すでに裁判で判決が出ている場合

貸金業者が訴訟を起こし、判決や差し押さえが決まっていると、任意整理は基本的にできません。

この場合は差し押さえが進んでしまうため、早めの対応が重要です。

2回目の任意整理をしている場合

過去に任意整理をしていて再び依頼するケースでは、「また払えないのでは」と判断されやすいです。

そのため、2回目の任意整理は断られる可能性が高くなります。

和解条件が厳しい業者

任意整理交渉において、非常に厳しい和解条件しか提示しない業者も存在し、事実上、任意整理が困難になるケースがあります。

「このままでは任意整理が成立しないのでは…」と不安になる方も多いでしょう。

具体的には、以下のような条件を提示する業者が該当します。

- 将来利息のカットに応じない、または一部しか認めない

- 元金の減額には一切応じない(※任意整理では通常、元金自体の減額は難しいことが多いですが、過払い金がある場合は別です)

- 返済期間を極端に短く設定する(例:36ヶ月(3年)以内を要求。通常は3~5年が目安)

- 毎月の返済額を高く設定し、債務者の返済能力を考慮しない

- 遅延損害金のカットに応じない

このような業者との交渉は、個人では非常に困難です。

弁護士や司法書士などの専門家に依頼することで、過去の交渉実績や法的知識に基づき、粘り強く交渉を進めることが可能になります。

専門家は、業者の提示する条件が妥当かどうかを判断し、場合によっては訴訟も視野に入れた交渉を行うことができます。

和解条件が厳しい業者との交渉は、早めに専門家へ相談することが解決への近道です。

本人が自分だけで任意整理を交渉している場合

弁護士や司法書士を通さず、本人が直接交渉すると応じてもらえないことが多いです。

専門家を通したほうがスムーズに進む可能性が高まります。

任意整理に応じない理由(業者側の事情)

任意整理に応じない、あるいは交渉が難航する背景には、業者側の様々な事情が存在します。

これらを理解することで、交渉戦略を立てやすくなります。

| 業者側の事情 | 任意整理への影響 |

|---|---|

| 経営状況・収益性 | 経営が厳しい業者は、少しでも多くの回収を目指すため、減額に応じにくい。収益性を重視する方針の業者も同様。 |

| 過去の任意整理経験 | 過去に任意整理で損失を出した経験があると、新たな交渉に慎重・消極的になる。 |

| 債務者の過去の履歴 | 同じ債務者が過去にも任意整理をしている場合、「また繰り返すのでは」と不信感を持ち、交渉を拒否することがある。 |

| 交渉担当者の裁量・社内規定 | 担当者レベルで和解できる範囲が限られている場合や、社内規定で厳しい条件が定められている場合がある。 |

| 個人での交渉への対応 | 個人からの交渉には慣れており、専門家(弁護士等)が出てこないと本腰を入れて対応しない、あるいは有利に進めようとする場合がある。 |

経営状況が厳しい業者の方針

経営状況が厳しい、あるいは資金繰りが悪化している貸金業者は、任意整理の交渉に非常に消極的になる傾向があります。

彼らにとっては、1円でも多く債権を回収することが死活問題であり、将来利息のカットや分割払いの長期化といった譲歩をする余裕がないのです。

「なぜ話し合いに応じてくれないんだろう…」と疑問に思うかもしれませんが、業者側には切実な事情がある場合があります。

特に中小規模の貸金業者は、大手と比べて経営基盤が弱く、一件の債権が経営に与える影響が大きいため、強硬な姿勢を示すことがあります。

このような業者の特徴として、以下のような傾向が見られます。

- 電話での交渉を拒否したり、担当者不在を繰り返したりする。

- 弁護士や司法書士が送付した和解案(受任通知)を無視する。

- 任意整理の提案に対し、すぐに「裁判を起こす」「給与を差し押さえる」などと法的手続きをちらつかせる。

このような業者に対しては、個人での交渉は極めて困難です。

専門家を介した交渉や、場合によっては個人再生・自己破産といった法的手続きでなければ、解決が難しいことが多いのが現実です。

過去の任意整理履歴が影響

過去に任意整理を行ったことがある場合、特に同じ貸金業者に対して再度任意整理を申し込むと、交渉を拒否されたり、非常に厳しい条件を提示されたりする可能性が高まります。

これは、業者側が「前回の約束を守れなかったのに、また同じことを繰り返すのではないか」という強い不信感を抱くためです。「モラルハザード(倫理観の欠如)」と見なされることもあります。

特に、前回の任意整理による和解が成立してから完済前に再度借入れを行った場合や、完済から間もない(例:1~2年以内)うちに再び任意整理を申し出る場合は、交渉が極めて困難になるでしょう。

ただし、前回の任意整理を誠実に完済し、その後数年(目安として3~5年以上)経過している場合や、前回の整理後にやむを得ない事情(失業、病気など)で再び返済困難になった場合は、交渉の余地があります。

このようなケースでは、前回の経緯と今回の事情、そして今後の返済計画の実現可能性を、弁護士や司法書士を通じて丁寧に説明することが不可欠です。

過去の任意整理履歴があっても諦めず、まずは専門家に正直に状況を話してみましょう!

個人での対応が難しい場合

任意整理の交渉は、法的な知識や交渉術、そして業者ごとの対応傾向に関する情報が必要となるため、個人(債務者本人)だけで対応するのは非常に難しい場合が多いです。

「自分でやれば弁護士費用が節約できる」と考える方もいますが、結果的に不利な条件で和解してしまったり、交渉が決裂してしまったりするリスクが高まります。

貸金業者の担当者は日々多くの債務者や専門家と交渉しており、交渉のプロです。

個人が太刀打ちするのは容易ではありません。

| 個人対応のリスク | 専門家依頼のメリット |

|---|---|

| 不利な条件での和解(利息カット不十分、返済期間短い等) | より有利な条件での和解を目指せる(過去の相場や法的根拠に基づく交渉) |

| 交渉の長期化・決裂 | スムーズな交渉進行、早期解決の可能性 |

| 精神的負担が大きい(督促、交渉ストレス) | 業者との直接交渉窓口となり、精神的負担を大幅に軽減(受任通知による督促停止) |

| 法的な知識不足によるミス | 適切な手続きの選択、書類作成の代行 |

| 過払い金の見逃し | 正確な引き直し計算による過払い金請求の実施 |

複数の業者と交渉する場合や、対応が難しい業者(上記で挙げたような業者)が含まれる場合は、専門家(弁護士・司法書士)への依頼が、結果的に時間的・経済的・精神的なメリットが大きくなることがほとんどです!

任意整理ができない場合の対処法

万が一、特定の業者との任意整理ができない、あるいは全体として任意整理での解決が難しい場合でも、諦める必要はありません。

他の有効な対処法が存在します。

重要なのは、状況に合わせて最適な手続きを選択することです。

そのためにも、まずは専門家への相談が不可欠です。

| 対処法 | 概要 | 主なメリット | 主なデメリット・注意点 | 特に有効なケース |

|---|---|---|---|---|

| 計画見直し(応じない業者を除外) | 応じる業者と先に和解し、応じない業者は別途対応 | 一部でも返済負担軽減、手続き開始が早い | 除外業者からの請求継続、根本解決にならない可能性 | 一部の業者だけが非協力的な場合 |

| 個人再生 | 裁判所を通じて借金を大幅減額(最大1/5~1/10)し、原則3年で返済 | 住宅を残せる可能性(住宅ローン特則)、強制力がある | 手続き複雑、費用高め、官報掲載、安定収入要 | 住宅を残したい、借金が高額、任意整理不可 |

| 自己破産 | 裁判所に認められれば、原則全ての借金の支払義務免除 | 借金がゼロになる、生活再建の最終手段 | 一定以上の財産処分、資格制限、官報掲載 | 返済能力がない、借金が高額、任意整理・個人再生不可 |

| 時効の援用 | 消滅時効期間(通常5年)経過後、時効を主張して支払義務消滅 | 支払い義務がなくなる | 時効中断リスク、時効完成の判断・援用手続き要 | 長期間(5年以上)返済・連絡がない借金 |

任意整理を除外した返済計画の見直し

全ての業者と任意整理をする必要はありません。

一部の業者が交渉に応じない場合、その業者を除外して、他の応じてくれる業者とだけ任意整理を進めるという方法があります。

「一部だけ整理しても意味がないのでは?」と思うかもしれませんが、対応可能な債権者と和解するだけでも、月々の返済負担は確実に軽減されます。

これにより、応じない業者への返済原資を確保しやすくなったり、精神的な余裕が生まれたりするメリットがあります。

除外した(任意整理に応じなかった)業者への対応は、以下の方法が考えられます。

- 他の業者の任意整理を進めながら、そのまま返済を続ける。(ただし、遅延しないように注意)

- 任意整理とは別枠で、個別に分割払いの交渉を試みる。

- 他の業者の任意整理が完了し、返済に余裕が出てから、改めて交渉や一括返済を検討する。

- どうしても支払えない場合は、その業者についてのみ個人再生や自己破産を検討する。(ただし、手続きは全債権者が対象になる)

まずは応じてくれる業者との任意整理を成立させ、家計のキャッシュフローを改善することが重要です。

返済計画全体の見通しが立てやすくなり、経済的な立て直しの大きな一歩となります!

個人再生や自己破産の検討

任意整理が難しい、あるいは任意整理だけでは解決できないほど借金が多い場合には、個人再生や自己破産といった裁判所を通じた法的な債務整理手続きを検討します。

これらは任意整理よりも強力な効果を持ち、業者の意向に関わらず手続きを進めることができます。

個人再生は、裁判所の認可を得て、借金を大幅に減額(通常は5分の1程度、最低100万円まで)してもらい、残額を原則3年間(最長5年間)で分割して返済する手続きです。

最大のメリットは、住宅ローン返済中の自宅を手元に残せる可能性がある「住宅資金特別条項(住宅ローン特則)」制度があることです。

自己破産は、裁判所に支払不能と認められた場合に、原則として全ての借金の支払義務が免除(免責)される手続きです。

借金がゼロになるという最も強力な効果がありますが、一定額以上の財産(目安として20万円以上の価値があるもの)は手放す必要があり、手続き中は一部の職業に就けない資格制限があります。

個人再生や自己破産には、官報(国の広報誌)に氏名や住所が掲載されるというデメリットもあります。

しかし、一般の人が官報を日常的に見ることは稀です。

どちらの手続きが適しているかは、借金の総額、収入、財産の状況、そして何を守りたいか(自宅など)によって異なりますので、必ず専門家とよく相談して決定しましょう!

時効の援用を考える

長期間返済していない借金については、「消滅時効」が完成している可能性があります。

時効が完成していれば、「時効の援用」という意思表示を債権者に行うことで、法的に支払い義務を消滅させることができます。

一般的な貸金業者からの借金(商事債権)の時効期間は、原則として最後の取引(借入または返済)から5年間です。(個人間の貸し借りなどは10年)。

「もう何年も支払っていない借金があるけど…」という場合、時効の援用を検討する価値があります。ただし、以下の点に注意が必要です。

| 時効援用の注意点 | 内容 |

|---|---|

| 時効の起算点 | いつから5年(または10年)なのか、正確な最終取引日を確認する必要がある。 |

| 時効の中断(更新)事由 | 時効期間中に「裁判上の請求(訴訟提起等)」「支払督促」「差押え」「債務の承認(例: 少しでも支払う、支払猶予を願い出る)」があると、時効期間はリセットされる。 |

| 援用の意思表示が必要 | 時効期間が過ぎただけでは債務は消滅せず、債権者に対して「時効を援用します」という明確な意思表示(通常は内容証明郵便など)が必要。 |

時効期間が経過しているかもしれない状況で、債権者から連絡があった際に、安易に「少しなら払えます」「待ってください」などと答えてしまうと「債務の承認」とみなされ、時効が中断(更新)してしまうリスクがあります。

時効の可能性がある場合は、返答する前に必ず弁護士・司法書士に相談してください。

時効の判断や援用手続きは専門的な知識が必要なため、自己判断せず、法律の専門家に相談することをお勧めします!

【全国対応&分割OK】債務整理の相談が無料でできる事務所3選!

債務整理を低コストで進めたいなら、実績と評判を兼ね備えたおすすめ事務所を選ぶことが重要です。

費用が安いだけでなく、サービス品質も高い事務所を選ぶことで、債務問題を効果的に解決できるからです。

法律事務所フォワード

業界最安値で

明日から借金をストップ!

法律事務所

フォワード

着手金 5,500円~

法律事務所フォワードは東京都渋谷区にある法律事務所で、代表弁護士は15年以上の実績を持つ借金問題の専門家です。破産管財人の経験も豊富で、依頼者一人ひとりの状況に寄り添い、最適な解決策を提案します。着手金5,500円~、解決報酬11,000円~という業界最安クラスの料金設定で、オンライン・電話相談にも対応。全国どこからでも相談可能で、初回相談は無料です。取り立て・督促も即座にストップできます。

弁護士法人東京ロータス法律事務所

債務整理で

月々の借金返済額を

大幅減額!

弁護士法人東京ロータス

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

初回だけでなく、何度でも無料で相談が可能です。 豊富な実績で、債務整理の受任件数は7,000件以上にのぼっており、東京を拠点としながらも、全国からの相談に対応しています。また、平日だけでなく、土日祝日も相談を受け付けています。借金問題でお悩みの方は、まずは無料相談を利用してみてはいかがでしょうか。

弁護士法人みやび

60秒診断実施中!

弁護士法人みやび

着手金 0円〜詳細は相談

費用 1社あたり/22000円(税込)〜

回収金の20%(税込)

訴訟時は25%(税込)+実費5500円

これまでに1万件以上の方の債務整理や過払金請求を行っている実績豊富な事務所です。過払い金や債務整理に強く、豊富な経験と知識をもつ弁護士がお客様にとって最も安心できる方法をご提案します。債務整理のご相談は何度でも無料で、東京を拠点としながらも全国対応でお客様をサポートしています。

他社で任意整理を断られた場合の相談事例

他の法律事務所や司法書士事務所で任意整理を断られたとしても、諦める必要はありません。

事務所によって方針や経験、得意分野が異なるため、別の事務所に相談することで解決策が見つかる可能性は十分にあります。

断られた理由が「取引期間が短い」「収入が不安定」「特定の業者が含まれている」など様々考えられますが、より経験豊富で、難しい案件に積極的に取り組む姿勢のある事務所であれば、異なるアプローチで交渉を成功させられる場合があります。

例えば、特定の貸金業者との交渉に独自のノウハウを持っている事務所や、粘り強い交渉を得意とする専門家であれば、以前は断られた案件でも和解に導けるケースは少なくありません。

債務状況が同じでも、交渉する専門家が変わるだけで結果が大きく変わることは珍しくないのです。

他事務所で断られたケースの成功事例

実際に、他の事務所で「この条件では任意整理は難しい」と断られた方が、当事務所にご相談いただき、無事に和解に至ったケースは多数ございます。

「もう諦めるしかないのかな…」と思っていた方も、適切な専門家を選び直すことで、道が開けることがあります。

以下は、事例の一部です。

この事例は当事務所の事例ではございません。

- ケース1:取引期間の短さで断られた

借入から半年未満で複数の事務所に断られた事例。ご本人の状況(急な収入減)を丁寧に説明し、将来の返済計画の具体性を示すことで、業者側の理解を得て和解。 - ケース2:特定の厳しい業者で断られた

ある特定の消費者金融が強硬で、他事務所が交渉を断念した事例。当事務所の過去の交渉実績とノウハウを活かし、粘り強く交渉を続け、利息カットと長期分割での和解に成功。 - ケース3:収入の不安定さで断られた

非正規雇用で収入が不安定と判断され断られた事例。家計簿の詳細な分析と、具体的な節約計画を提示し、返済継続の実現可能性を説得。無事和解。

重要なのは、断られた理由を正確に分析し、それに対する有効な対策(説明、資料提示、交渉戦略)を立てられる専門家を見つけることです。

債権者との交渉経験が豊富な事務所ほど、こうした困難なケースに対応できる可能性が高まります!

任意整理に関するよくある質問

任意整理を検討される中で、様々な疑問や不安が生じるのは当然のことです。

ここでは、特によく寄せられる質問とその回答をまとめました。

任意整理ができる条件とは?

任意整理は、裁判所を通さない私的な交渉であるため、法律で明確な条件が定められているわけではありませんが、一般的に以下の要素を満たしている場合に、交渉が成功しやすくなります。

| 任意整理が可能な(成功しやすい)主な条件 | 補足 |

|---|---|

| 安定した収入があること | 最も重要。和解後の返済(通常3~5年)を継続できる見込みが必要。パート・アルバイトでも安定していれば可。 |

| 返済意思があること | 借金を整理してきちんと返済していきたいという誠実な意思が前提。 |

| 借金総額が現実的な範囲内であること | 収入に対して借金が多すぎると、任意整理後の返済も困難なため、個人再生・自己破産が適する場合がある。(目安:年収の1/3を超える程度) |

| (ある程度の)取引期間があること | 極端に短い(例:数ヶ月)と交渉が難航する場合がある。 |

「返済が遅れていないと任意整理できない」と思われがちですが、返済が苦しいと感じ始めた段階、あるいは将来的に返済困難になることが予想される段階で、早めに相談することが可能です。

むしろ、延滞する前に相談する方が、交渉がスムーズに進む場合もあります。

ご自身の状況が任意整理に適しているかどうかの最終的な判断は、専門家にご相談ください。

収入や借入状況、業者の種類などを総合的に判断し、最適な方法をアドバイスします!

任意整理が拒否された場合の選択肢

もし一部または全ての業者から任意整理を拒否されたとしても、それで終わりではありません。

必ず他の解決策があります。

「どうしたらいいのか分からない…」とパニックにならず、落ち着いて以下の選択肢を検討しましょう。(前述の表も参照)

- 別の弁護士・司法書士に相談する(セカンドオピニオン)

事務所の方針や経験によって結果が変わる可能性があるため、諦めずに他の専門家の意見を聞いてみましょう。 - 応じない業者を除外して任意整理を進める

他の業者とだけでも和解できれば、返済負担は軽減されます。 - 個人再生を検討する

借金が高額な場合や、自宅を残したい場合に有効な法的手段です。 - 自己破産を検討する

収入がない、または借金が多すぎて返済の目処が全く立たない場合の最終手段です。 - 時効の援用を検討する

長期間返済していない借金があれば、時効が完成している可能性があります。

どの選択肢が最適かは、個々の状況によって異なります。自己判断せず、必ず法律の専門家(弁護士・司法書士)に相談し、メリット・デメリットを理解した上で決定することが重要です。

債権回収会社との交渉方法

債権回収会社(サービサー)は、元の貸金業者から債権を譲り受けて(または委託されて)回収を行う法務大臣の許可を得た専門業者です。

彼らとの交渉は、元の貸金業者との交渉と基本的には同じ任意整理の手続きになりますが、いくつか注意点があります。

「回収会社から通知が来たけど、どう対応すればいいの?」と不安になるかもしれませんが、慌てる必要はありません。

| 債権回収会社との交渉ポイント | 内容 |

|---|---|

| 正規の業者か確認 | 法務大臣の許可を得た正規のサービサーか確認する(法務省HP等)。架空請求・詐欺に注意。 |

| 元の債権内容を確認 | いつ、どこの業者からの借金が譲渡されたのか、契約内容や最終取引日を確認する。 |

| 時効の可能性を確認 | 元の債権の最終取引日から5年以上経過していないか確認する。安易に連絡・支払いをしない。 |

| 交渉窓口は専門家に | 個人での対応は避け、弁護士・司法書士に依頼するのが最も安全で効果的。専門家は法的根拠に基づき、減額や分割払いの交渉を行う。 |

| 和解内容は書面で | 交渉がまとまったら、必ず和解内容を明記した書面(和解契約書)を作成・保管する。 |

債権回収会社もビジネスとして債権を回収しているため、全く回収できないよりは、多少譲歩してでも回収できた方が良いと考える場合が多いです。

そのため、専門家を通じて現実的な返済計画を提示すれば、任意整理に応じる可能性は十分にあります。

ただし、長期間放置された債権を扱っていることも多く、遅延損害金が膨らんでいるケースもあります。

交渉は専門家に任せるのが賢明です!

まとめ:任意整理に応じない業者への対処法

今回は、債務整理を検討しているものの、任意整理に応じない業者への対応に悩んでいる方に向けて、

- 任意整理を断る業者の特徴と理由

- 任意整理を断られた場合の具体的な対処法

- 法的整理(個人再生・自己破産)や時効援用を含めた代替手段

上記について、解説してきました。

任意整理に応じない業者が存在するのは事実ですが、だからといって債務整理を諦める必要は全くありません。

最も重要なのは、一人で抱え込まず、できるだけ早く法律の専門家(弁護士または司法書士)に相談することです。

専門家が介入することで、以下のようなメリットがあります。

- 業者からの督促が止まる(受任通知送付後)

- 個人では難しい交渉も代行してくれる

- 任意整理以外の最適な解決策(個人再生・自己破産・時効援用など)を提案してくれる

- 精神的な負担が大幅に軽減される

債務の問題で悩み、自力での交渉に行き詰まりを感じているかもしれませんが、それは決して特別なことではありません。

多くの方が同じような悩みを抱え、そして専門家のサポートを得て解決への道を歩んでいます。

これまでの返済努力は決して無駄ではなく、債務整理を考え始めたこと自体が、財政的な健全性を取り戻すための重要な一歩です。

適切な専門家のサポートを受ければ、今は対応してくれない業者との問題も解決し、新たな生活のスタートを切ることができるでしょう。

まずは勇気を出して、無料相談などを活用し、専門家にあなたの状況を話してみてください!