※このページには一部広告を含みます。

「150万円の借金を任意整理したいけど、毎月の返済額はどれくらいになるのかな…」

「返済が厳しくなってきたから任意整理を検討しているけど、月々いくら払えばいいのか不安…」

借金問題の解決策として任意整理は有効な手段ですが、実際に手続きをする前に月々の返済額がどう変わるのか知っておくことが大切です。

この記事では、借金の返済に悩み任意整理を検討している方に向けて、

- 150万円を任意整理した場合の月々の返済額の目安

- 返済額が決まる仕組みと計算方法

- 任意整理のメリットとデメリット

上記について、解説しています。

借金問題は一人で抱え込まず、専門家に相談することで解決の糸口が見つかるものです。

任意整理によって月々の返済負担が軽減され、生活の立て直しができるかどうかを判断する材料として、ぜひ参考にしてください!

まずは以下で任意整理の流れも確認しておいてから、記事を読み進めてみてくださいね。

債務整理ができる

安いおすすめの事務所TOP3

弁護士法人東京ロータス法律事務所

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

任意整理で150万円の借金を返済しやすくする方法

任意整理は150万円の借金を抱えている方にとって、返済の負担を大幅に軽減できる効果的な解決策です。

この方法では、弁護士や司法書士が債権者と交渉し、将来の利息をカットした上で、あなたの返済能力に合わせた無理のない返済計画を立てることができます。

例えば、月々の返済額が10万円だった場合、任意整理後は3〜5万円程度まで減額できるケースも少なくありません。

以下で詳しく解説していきます。

利息カットで返済の負担を軽減

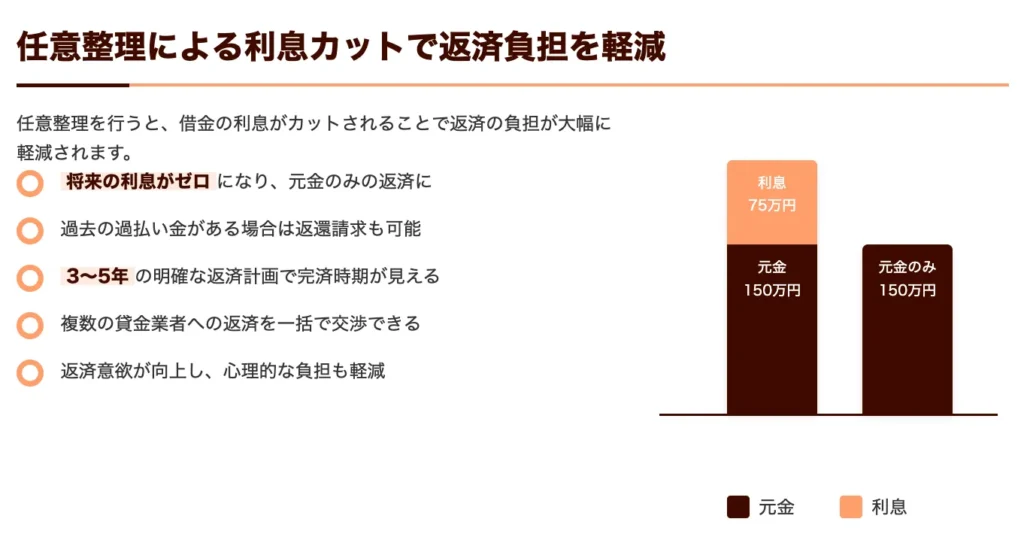

任意整理を行うと、借金の利息がカットされることで返済の負担が大幅に軽減されます。

これは150万円の借金を抱えている方にとって、非常に大きなメリットになるでしょう。

任意整理では、将来の利息がゼロになるだけでなく、過去の過払い金がある場合はそれも返還請求できます。

「このままでは返済が終わらない…」と悩んでいる方も、利息カットによって元金だけの返済に集中できるようになります。

具体的な効果を見てみましょう。

- 元の返済計画:元金150万円に15%の金利が付き、毎月の返済額は4万円程度

- 任意整理後:将来利息がカットされ、元金150万円のみの返済に変更

- 返済期間の変化:無限に近い返済期間から、3〜5年程度の明確な返済計画へ

任意整理によって、毎月の返済額は通常2〜3万円程度に設定されます。

これは個人の収入状況に合わせて調整可能なため、無理なく返済を続けられる金額に設定できるのが強みです。

また、複数の貸金業者から借り入れている場合は、全ての業者との交渉を一括して行えるため、総合的な返済計画を立てやすくなります。

利息カットの効果は借入先の金利によって異なりますが、消費者金融の場合は年利15〜18%程度のものが多いため、任意整理による負担軽減効果は非常に大きいといえます。

任意整理前に毎月の支払いがほとんど利息に消えていた状況から、支払いの全額が元金返済に充てられるようになるため、借金完済への道筋が明確になります。

利息カットによる返済負担の軽減は、任意整理の最大のメリットであり、多くの債務者が経済的な再建への第一歩を踏み出すきっかけとなっています!

月々の返済額がどう変わるか

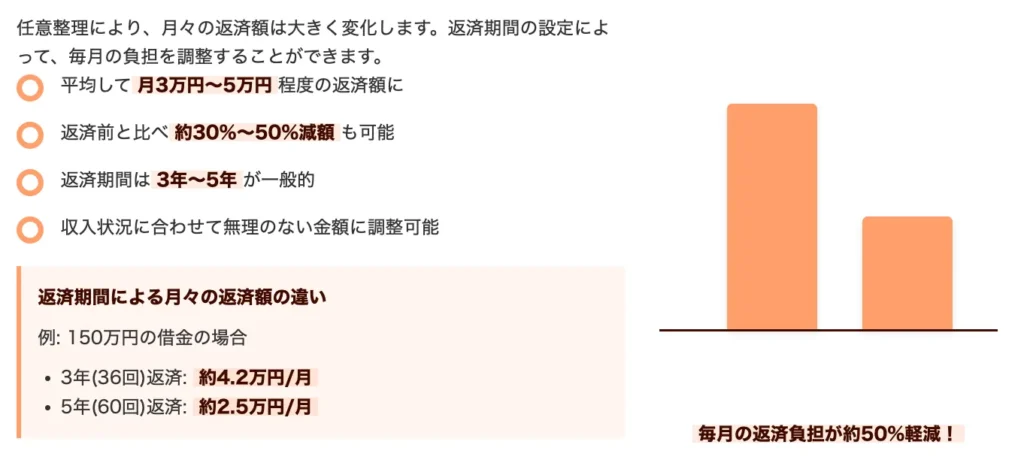

任意整理を行うと、月々の返済額は大幅に減少します。

これは利息がカットされ、元金のみの返済となるためです。

150万円の借金を任意整理した場合、月々の返済額は平均して3万円〜5万円程度になることが多いでしょう。

「今の返済額が高すぎて生活が苦しい…」と感じている方も少なくないはずです。

任意整理前の返済額と比較すると、約30%〜50%ほど減額されるケースが一般的です。

例えば、任意整理前に月8万円の返済をしていた場合、任意整理後は4万円程度まで減額される可能性があります。

返済額の具体的な計算方法は以下の通りです。

- 任意整理後の返済総額 = 借入元金のみ(150万円)

- 返済期間 = 通常3年〜5年(36〜60回払い)

- 月々の返済額 = 借入元金 ÷ 返済回数

返済期間は一般的に3年(36回払い)で設定されることが多く、その場合の月々の返済額は約4.2万円となります。

ただし、収入状況によっては5年(60回払い)まで延長でき、その場合は月2.5万円程度まで抑えられます。

返済額は債権者との交渉によって変わるため、弁護士や司法書士に依頼することで、より返済しやすい条件を引き出せる可能性が高まります。

任意整理後の返済計画は個人の収入や生活状況に合わせて調整されるため、無理なく返済を続けられる金額設定が重要です。

結果として、任意整理により月々の返済負担が軽減され、計画的な返済が可能になります!

元金のみの返済が可能になる

任意整理を行うと、借金の利息がカットされ、元金のみの返済が可能になります。

これにより返済負担が大幅に軽減され、毎月の生活にゆとりが生まれるでしょう。

「このままでは返済が終わらない…」と悩んでいる方にとって、元金だけの返済というのは大きな救いとなります。

任意整理前は元金に加えて高い利息も支払っていましたが、任意整理後は利息がカットされるため、支払う金額はすべて元金の返済に充てられます。

例えば150万円の借金の場合、毎月の返済額が同じでも、返済期間が大幅に短縮されるのです。

元金のみの返済になることで得られるメリットは以下の通りです。

- 返済計画が立てやすくなる

残債務の総額が明確になり、いつまでに完済できるか見通しが立ちます。 - 心理的な負担の軽減

「いくら返済しても元金が減らない」という状況から解放されます。 - 返済意欲の向上

支払った金額がすべて借金の減少に直結するため、返済へのモチベーションが高まります。

任意整理後の返済期間は通常3〜5年程度に設定されることが多く、150万円の借金であれば月々の返済額は約2.5万円〜4.2万円程度になるでしょう。

ただし、この金額は個人の収入状況や生活状況によって調整されます。

弁護士や司法書士は依頼者の状況を考慮した上で、無理なく返済できる金額を債権者と交渉してくれます。

元金のみの返済が可能になることは、借金問題解決への大きな一歩となります!

150万円の借金を任意整理した場合のシミュレーション

任意整理で150万円の借金を整理すると、月々の返済額は大幅に減少します。

一般的に元金のみの返済となるため、利息カットにより負担が軽くなるでしょう。

借入条件や債権者数によって具体的な返済額は変わりますが、返済期間を3年(36回)とした場合、月々の返済額は約4万2千円程度になります。

これは元金150万円を単純に36で割った計算です。

例えば、任意整理前に年利15%で返済していた場合、月々の返済額は5万円以上になっていたケースが多いものです。

任意整理により利息がカットされ、元金のみの返済になることで、毎月の家計の余裕が生まれます。

以下で具体的なシミュレーションを見ていきましょう。

利率15%で1社からの借入時のケース

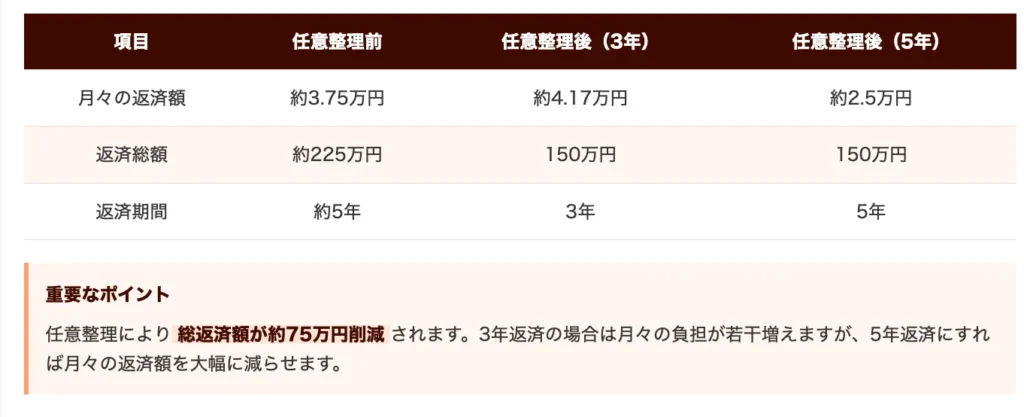

任意整理で150万円の借金を抱えている場合、利率15%で1社から借り入れているケースを具体的に見ていきましょう。

150万円を年利15%で借りている場合、任意整理前の毎月の返済額は約37,500円となります。

これは元金と利息の合計額です。

「毎月これだけの金額を返済し続けるのは厳しい…」と感じている方も多いでしょう。

任意整理を行うと、将来の利息がカットされるため、返済負担は大幅に軽減されます。

具体的には、元金150万円のみを3年(36回)で分割返済する場合、月々の返済額は約41,700円になります。

一見すると任意整理前より返済額が増えたように見えますが、重要な違いがあります。

- 任意整理前:元金と利息の合計約37,500円(完済までに約5年かかり、総返済額は約225万円)

- 任意整理後:元金のみ約41,700円(3年で完済でき、総返済額は150万円)

つまり、月々の負担は若干増えても、返済総額は75万円も削減され、返済期間も2年短縮されるのです。

また、返済期間を5年(60回)に設定すれば、月々の返済額は25,000円程度まで下げることも可能です。

あなたの収入状況に合わせて、無理のない返済計画を立てられるのが任意整理の大きなメリットと言えるでしょう。

実際に弁護士に依頼すると、あなたの収入や生活状況を考慮した上で、債権者と交渉し、最適な返済プランを提案してくれます。

このケースでは、任意整理によって総返済額が約33%削減され、返済の見通しが立ちやすくなります。

借金問題の解決への第一歩として、専門家への相談を検討してみてはいかがでしょうか。

利率18%で3社から50万円ずつ借入時のケース

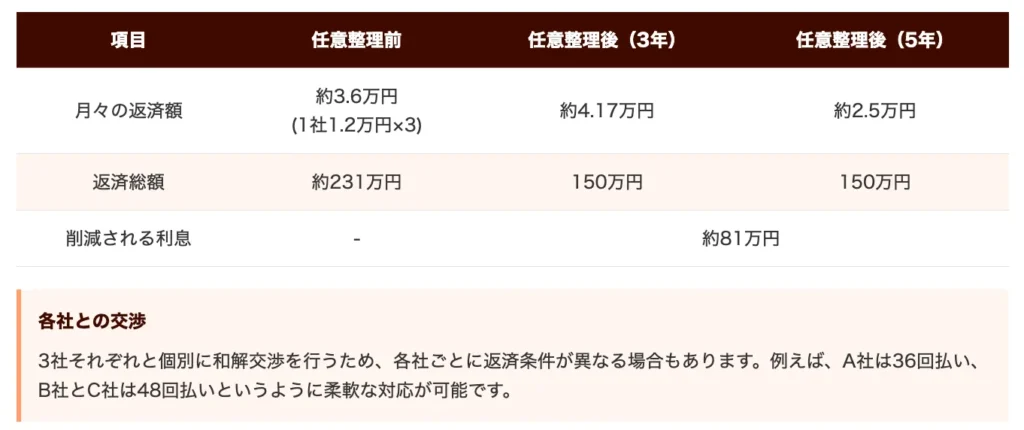

複数の消費者金融から借り入れをしている場合、任意整理によって月々の返済負担がどう変わるのか具体的に見ていきましょう。

3社から各50万円、合計150万円を借りている場合のシミュレーションを解説します。

利率18%で3社から各50万円を借り入れている場合、任意整理前の月々の返済額は相当な負担になっています。

一般的に、この条件では1社あたり月に約1万2000円程度、3社合計で約3万6000円の返済が必要です。

「毎月3万6000円も返済するなんて、生活が苦しくなるばかり…」と感じている方も多いでしょう。

任意整理を行うと、まず将来利息がカットされます。

元金150万円のみの返済となり、3~5年の分割返済に組み直すことが一般的です。

3年(36回)で返済する場合:

- 月々の返済額: 約4万1667円(150万円÷36回)

- 総返済額: 150万円(元金のみ)

5年(60回)で返済する場合:

- 月々の返済額: 約2万5000円(150万円÷60回)

- 総返済額: 150万円(元金のみ)

任意整理前と比較すると、5年返済の場合は月々の負担が約1万1000円軽減されます。

また、将来発生する利息(約81万円程度)も支払う必要がなくなるため、総返済額も大幅に減少します。

ただし、返済期間の設定は債権者との交渉によって決まります。

収入や生活状況に応じて、弁護士や司法書士が適切な返済プランを提案してくれるでしょう。

3社それぞれと個別に和解交渉を行うため、各社ごとに返済条件が若干異なる場合もあります。

例えば、A社は36回払い、B社とC社は48回払いというように、柔軟な対応が可能です。

任意整理によって月々の返済額を下げることで、生活の安定を取り戻せるケースが多いのが特徴です!

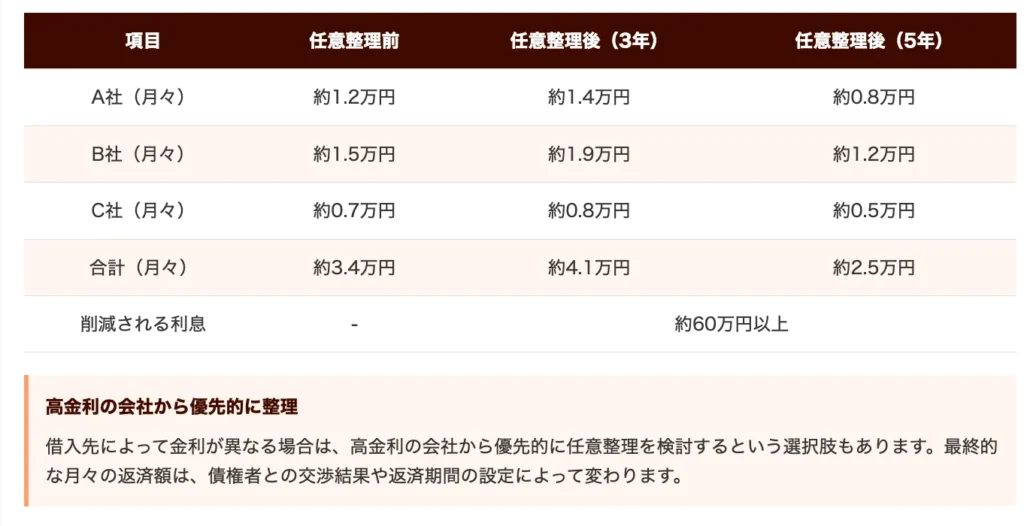

異なる利率での複数社からの借入時のケース

複数の貸金業者から異なる利率で借入がある場合、任意整理による返済額の変化はさらに複雑になります。

例えば、150万円の借金が3社からの借入で構成されている場合を考えてみましょう。

- A社:50万円(年利20%)

- B社:70万円(年利15%)

- C社:30万円(年利18%)

このケースでは、任意整理前の各社への月々の返済額は以下のようになっていたでしょう。

- A社:約1.2万円

- B社:約1.5万円

- C社:約0.7万円

合計すると毎月約3.4万円の返済負担がありました。

「毎月の返済がこんなに大変なのか…」と感じていた方も多いはずです。

任意整理後は、将来利息がカットされるため、3年(36回)の分割返済で計算すると以下のようになります。

- A社:50万円÷36回=約1.4万円

- B社:70万円÷36回=約1.9万円

- C社:30万円÷36回=約0.8万円

合計で毎月約4.1万円となります。

一見すると任意整理前より返済額が増えたように見えますが、これは返済期間を3年に短縮したためです。

実際には、任意整理によって将来発生する利息(約60万円以上)がカットされるため、総返済額は大幅に減少します。

また、各社との交渉次第では、返済期間を5年(60回)に延長することも可能です。

- A社:50万円÷60回=約0.8万円

- B社:70万円÷60回=約1.2万円

- C社:30万円÷60回=約0.5万円

この場合、月々の返済額は合計約2.5万円まで下がります。

任意整理では、各社との個別交渉によって返済条件が決まるため、あなたの収入状況に合わせた無理のない返済計画を立てることが可能です。

借入先によって金利が異なる場合は、高金利の会社から優先的に任意整理を検討するという選択肢もあります。

最終的な月々の返済額は、債権者との交渉結果や返済期間の設定によって変わるため、弁護士や司法書士に相談して最適な返済プランを立てることをお勧めします!

任意整理を検討すべきか迷っている方へのアドバイス

借金150万円で悩んでいるなら、任意整理は有効な解決策になり得ます。

特に返済に行き詰まりを感じ始めている方には、早めの決断が状況改善につながるでしょう。

任意整理の最大のメリットは、将来の利息カットにより返済負担が大幅に軽減される点です。

毎月の返済額が現在の半分程度になるケースも珍しくありません。

私の依頼者の中には、月々の返済が5万円から2万5千円に減り、生活に余裕が生まれた方もいます。

例えば、年収300万円の方が150万円の借金を抱えている場合、任意整理によって月々の返済額が3万円前後に設定されることが多いです。

これにより、家賃や光熱費などの固定費を支払った後も、ある程度の生活費を確保できるようになります。

年収450万円以下の方への指針

年収450万円以下の方は、任意整理を検討する際に特に慎重な判断が求められます。

150万円の借金を抱えている場合、月々の返済額が収入に対して適切かどうかが重要なポイントになります。

年収450万円の方の手取り月収はおよそ30万円程度。

この収入で150万円の借金を任意整理すると、月々の返済額は一般的に2万円~3万円程度に設定されることが多いでしょう。

「このまま返済を続けていけるのか不安…」と感じている方も少なくないはずです。

任意整理を検討すべき目安としては、以下のポイントがあります。

- 借金の返済に月収の20%以上を充てている

毎月の返済が手取り収入の5分の1を超えると生活が圧迫されるリスクが高まります。 - 複数の借入先から借りている

取引社数が増えるほど金利負担が大きくなり、返済計画が複雑化します。 - 返済のために新たな借入をしている

いわゆる「自転車操業」状態は早急に解消すべき危険な状況です。

年収450万円以下の方が任意整理を行うメリットは、返済負担が軽減されることで家計に余裕が生まれる点にあります。

特に150万円という借金額は、任意整理による利息カットの効果が十分に期待できる金額です。

ただし、収入が安定していることが前提条件となります。

任意整理後は新たな借入ができなくなるため、突発的な出費に備える貯蓄計画も同時に考える必要があるでしょう。

最終的には、現在の返済額と任意整理後の予想返済額を比較し、生活の質を維持できるかどうかを判断基準にすることをお勧めします。

債務整理は一度きりの機会と考え、慎重に検討することが大切です!

多重債務の方が考慮すべき点

多重債務の方が任意整理を検討する際には、特有の考慮点があります。

借入先が複数あることで、返済計画が複雑になるためです。

150万円の借金を複数社から抱えている場合、任意整理によって月々の返済負担は大きく軽減されます。

例えば、3社から各50万円を借りている場合、任意整理前は合計で月々4万円以上の返済が必要でしたが、任意整理後は2万円程度まで下がることも珍しくありません。

「このままでは返済が追いつかない…」と感じている方も多いでしょう。

任意整理では各債権者と個別に交渉するため、返済条件を債務者の支払能力に合わせて調整できます。

任意整理のメリットは以下の通りです。

- 将来利息のカット

各社との交渉により、将来発生する利息をゼロにできるため、元金のみの返済が可能になります。 - 返済期間の調整

通常3〜5年の範囲で返済期間を設定でき、月々の負担を軽減できます。 - 取り立ての停止

弁護士介入により、債権者からの督促や取り立てがすぐに止まります。

ただし、任意整理には注意点もあります。

信用情報機関に事故情報が登録され、約5年間は新規借入が困難になります。

また、同一グループの銀行口座が凍結されるリスクもあるため、事前に別の金融機関の口座を用意しておくことが重要です。

多重債務の状況は個人によって大きく異なるため、専門家による個別の診断が不可欠です。

弁護士に相談することで、あなたの状況に最適な返済計画を立てられるでしょう!

滞納が始まっている場合の対応策

滞納が始まっている場合、早急な対応が必要です。

借金の返済が滞り始めると、状況は急速に悪化する可能性があります。

まず、滞納している事実を直視し、貸金業者に連絡を取りましょう。

「このまま放置すれば取り立てが厳しくなるのでは…」と不安に思う方も多いでしょう。

しかし、早期に連絡することで、一時的な支払い猶予や返済計画の見直しに応じてくれるケースもあります。

滞納中の150万円の借金を任意整理する場合、以下のステップで対応するのが効果的です。

- 専門家への相談

滞納が始まったら、まず弁護士や司法書士に相談しましょう。多くの事務所では初回無料相談を実施しています。 - 受任通知の送付

依頼後、専門家から債権者へ受任通知が送られ、直接の取り立てが止まります。 - 返済計画の交渉

あなたの収入状況に合わせた無理のない返済プランを債権者と交渉します。

滞納中の任意整理では、遅延損害金も交渉の対象となります。

通常18~20%と高い遅延損害金が発生していますが、任意整理により大幅に軽減できる可能性があります。

また、滞納が続くと信用情報に「延滞」として記録されますが、任意整理を行うことで、これ以上の信用情報悪化を防止できます。

滞納中の方が任意整理を検討する際の注意点として、債権者によっては交渉が難航するケースもあります。

特に滞納期間が長い場合は、より厳しい条件を提示されることもあるでしょう。

専門家のサポートを受けながら、現状を正確に把握し、最適な解決策を見つけることが重要です。

滞納が始まっていても、適切な対応で借金問題を解決できる道は必ずあります!

初回相談が無料な債務整理法律事務所3選

債務整理を低コストで進めたいなら、実績と評判を兼ね備えたおすすめ事務所を選ぶことが重要です。

費用が安いだけでなく、サービス品質も高い事務所を選ぶことで、債務問題を効果的に解決できるからです。

債務整理法律事務所 比較表

| 事務所名 | 評価・特徴 | 任意整理費用 | 過払い報酬 | 対応時間 | 特色・ポイント | 相談 |

|---|---|---|---|---|---|---|

|

弁護士法人東京ロータス法律事務所

おすすめ

|

債務整理特化

実績豊富

受任件数7,000件以上

何度でも相談無料

全国対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 11%

|

回収額の22%

(税込)

|

月〜金: 10:00-20:00

土日祝: 10:00-20:00

全国対応

分割対応可

|

初回だけでなく何度でも無料相談可能。豊富な実績で東京を拠点に全国対応。土日祝日も相談受付。 | 無料相談する |

|

弁護士法人ひばり法律事務所

女性弁護士在籍

|

女性安心

借金問題9割超

女性弁護士在籍

分かりやすい説明

気持ちに寄り添う対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

借金問題が9割超の経験豊富な事務所。女性弁護士在籍で女性も安心。東京拠点で全国対応。 | 無料相談する |

|

アース法律事務所

費用安め

|

ベテラン弁護士

裁判官経験

30年超のベテラン

債務整理分野に注力

実績3,500件超

|

着手金: 20,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

代表弁護士は裁判官経験をもつ30年超のベテラン。債務整理分野に注力し、豊富な経験を持つ。 | 無料相談する |

※任意整理の着手金は、手続きを始める際に支払う費用。例えば3社あれば「22,000円 × 3社=66,000円」

※任意整理の実費は、郵送費や資料取得などの事務手続きにかかる実費分。3社なら「5,500円 × 3社=16,500円」

※任意整理の減額報酬は、債権者と交渉して借金を減額できた場合、その減額分の11%を成功報酬として支払う。たとえば50万円減額できた場合は「50万円 × 11%=55,000円」

例:借金3社で合計150万円→任意整理で120万円に減額された場合

| 内容 | 金額 |

|---|---|

| 着手金 | 22,000円 × 3社=66,000円 |

| 実費 | 5,500円 × 3社=16,500円 |

| 減額報酬 | (150万−120万)=30万円 × 11%=33,000円 |

| 合計費用 | 115,500円(税別・目安) |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 実費 | 1社あたり5,500円 | 5,500円 × 3社 | 16,500円 |

| 減額報酬 | 減額できた金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 過払い金があった場合:20%(税込) | 例:10万円回収 | 20,000円 |

| 合計費用 | 198,500円 |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 減額報酬 | 減額した金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 非公開(ご相談ください) | – | – |

| 合計費用 | 162,000円 |

上記の3つの事務所を詳しく解説していきます。

債務整理で

月々の借金返済額を

大幅減額!

弁護士法人東京ロータス

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

初回だけでなく、何度でも無料で相談が可能です。 豊富な実績で、債務整理の受任件数は7,000件以上にのぼっており、東京を拠点としながらも、全国からの相談に対応しています。また、平日だけでなく、土日祝日も相談を受け付けています。借金問題でお悩みの方は、まずは無料相談を利用してみてはいかがでしょうか。

女性でも安心して

借金を減額!

弁護士法人ひばり

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)

+実費5500円

借金問題が9割超の経験豊富な事務所で、分かりやすい説明と気持ちに寄り添う対応が特徴です。女性弁護士が在籍しており、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、土日も予約制で相談を受け付けています。

24時間対応不可

だけど費用が安い

アース

法律事務所

着手金 1社あたり/20000円

費用 1社あたり/20000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)+

実費5500円

代表弁護士は裁判官経験をもつ30年超のベテラン弁護士で、債務整理分野に注力している弁護士事務所です。借金問題実績3500件超の豊富な経験があり、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、ご事情によっては休日や夜間のご相談にも対応しています。

任意整理を行う際の注意点

任意整理は借金問題を解決する有効な手段ですが、いくつかの重要な注意点を把握しておく必要があります。

特に150万円程度の債務整理を検討している方は、手続きの前にデメリットも含めて理解しておくことが重要です。

任意整理には信用情報への影響や銀行口座の凍結リスクなど、生活に直接関わる影響が生じる可能性があります。

これらのリスクを理解せずに手続きを進めると、後になって予期せぬ問題に直面することになるでしょう。

例えば、任意整理を行うと信用情報機関に事故情報が登録され、約5〜7年間はクレジットカードの作成や住宅ローンの審査に影響します。

また、債権者が取引銀行の場合、口座が凍結されるケースもあるため、事前に別の金融機関に口座を開設しておくなどの対策が必要です。以下で詳しく解説していきます。

支払い能力があるうちに行う利点

任意整理を検討する際、支払い能力があるうちに手続きを進めることには大きなメリットがあります。

まず何より、現在の収入で返済可能な状態であれば、債権者との交渉がスムーズに進む可能性が高まります。

「今はまだ何とか支払えているから、もう少し様子を見よう…」と考えている方もいるでしょう。

しかし、この判断が後の選択肢を狭めてしまうことがあります。

支払い能力があるうちに任意整理を行うことで、以下のようなメリットが得られます。

- 交渉力の向上

債権者は返済能力のある債務者との和解に前向きになりやすく、より良い条件で合意できる可能性が高まります。 - 自己破産回避

状況が悪化して支払い不能になると、任意整理ではなく自己破産しか選択肢がなくなる場合があります。 - 精神的負担の軽減

早期に対応することで、借金問題による精神的ストレスから解放され、生活の立て直しに集中できます。

また、150万円の借金を抱えている場合、早めに任意整理を行うことで、将来的な利息の増加を防ぎ、返済総額を大幅に減らせる可能性があります。

任意整理は支払い能力がある段階で行うことで、その後の生活再建がスムーズに進みます。

債務問題は放置すればするほど解決が難しくなるため、早期の専門家への相談が重要です!

信用情報への影響とその期間

任意整理を行うと、信用情報機関に「債務整理を行った」という事実が登録されます。

この情報は一定期間残り、新たなローンやクレジットカードの審査に影響を与えるため、理解しておく必要があります。

信用情報への登録期間は、原則として5年間です。

この期間中は、新規のクレジットカード作成やローン契約が困難になります。「任意整理をしたら、すぐに新しいカードが作れなくなるのでは…」と不安に感じる方も多いでしょう。

具体的な影響としては以下のようなものがあります。

- クレジットカードの新規作成ができない

既存のカードも解約される可能性が高いため、現金での生活に備える必要があります。 - 住宅ローンなどの審査に通りにくくなる

任意整理後すぐの申し込みはほぼ通りません。 - 携帯電話の分割払いが制限される

信用取引とみなされるため、一括払いか分割審査のない会社を選ぶ必要があります。

5年間が経過すれば信用情報はリセットされ、新たな借入れが可能になります。この期間を返済計画の立て直しと家計管理の見直しの機会と捉えることが大切です。

信用情報への影響は一時的なものであり、150万円の借金を任意整理して月々の返済負担を軽減するメリットと比較検討する価値があります!

和解が成立しない可能性について

任意整理の交渉は必ずしも債権者との合意に至るとは限りません。

和解不成立となる可能性は常に存在するのです。

債権者が和解案を拒否する主な理由としては、提案された返済計画が不十分と判断されるケースが挙げられます。

「このまま待っていれば全額回収できるかもしれない…」と債権者が考えている場合、特に和解は難しくなるでしょう。

和解が不成立となった場合の対応策は以下の通りです。

- 返済条件の見直し

より債権者が受け入れやすい条件に修正し、再交渉を試みます。 - 別の債務整理方法の検討

個人再生や自己破産など、より強制力のある手続きへの移行を検討します。 - 専門家による再交渉

弁護士や司法書士による交渉力を活かし、債権者を説得する方法もあります。

150万円の債務でも、返済能力や債権者の方針によっては和解が難しいケースがあります。

特に滞納期間が短い場合や、債権者が債務者の収入状況に不信感を持っている場合は注意が必要です。

和解不成立のリスクを減らすためには、専門家のサポートを受けながら現実的な返済計画を提案することが重要です!

銀行口座凍結のリスク

任意整理を行う際、銀行口座の凍結は多くの方が懸念するポイントです。

特に150万円の借金がある場合、この問題は無視できません。

銀行口座凍結は、債権者が債務者の財産を保全するために行う法的手段です。

任意整理の手続き中に、債権者があなたの銀行口座を差し押さえるリスクが存在するのです。

「任意整理を始めたら、生活費が入っている口座も凍結されるのでは…」と不安に思っている方も多いでしょう。

口座凍結のリスクが高まるのは、主に以下のケースです。

- 任意整理の交渉が難航している場合

- 債権者が強硬な姿勢を示している場合

- 返済の滞納が長期間続いている場合

このリスクを回避するためには、事前の対策が重要です。

- 給与振込口座の変更

借入先と同じ銀行の口座は特に凍結リスクが高いため、別の金融機関に変更することを検討しましょう。 - 預金の分散管理

全ての資金を一つの口座に集中させず、複数の金融機関に分散させることで、リスクを軽減できます。 - 弁護士への相談

専門家に依頼することで、債権者との交渉を代行してもらい、口座凍結のリスクを最小限に抑えられます。

口座凍結は任意整理の手続き開始直後に起こりやすいため、手続きを始める前に必要な対策を講じておくことが肝心です。

150万円という借金額は決して少なくないため、債権者側も回収に積極的になる可能性があります。

特に複数の金融機関から借り入れている場合は、それぞれの対応が異なるため注意が必要です。

任意整理の手続きを弁護士や司法書士に依頼すれば、受任通知の発送後は債権者からの取り立てが止まり、口座凍結のリスクも軽減されます。

銀行口座凍結は突然起こり得るものですが、適切な準備と専門家のサポートがあれば、このリスクを最小限に抑えながら任意整理を進めることが可能です!

任意整理を実際に行った人の体験談

任意整理を経験した方々の声は、借金問題で悩む人にとって貴重な情報源です。

私が弁護士として関わった150万円前後の債務を抱えていたクライアントの多くは、「もっと早く相談すれば良かった」と口を揃えます。

実際の体験談からは、精神的な負担が軽減されたことが最大のメリットとして挙げられています。

債権者からの取り立て電話が止まり、具体的な返済計画が立てられることで、将来への希望を取り戻せたという声が多いのです。

例えば、IT企業に勤める35歳の男性は「月々の返済額が8万円から3万円に減り、初めて貯金ができるようになった」と語っています。

また、パート勤務の42歳女性は「子どもの教育費を捻出できるようになり、家族との時間も増えた」と喜びを表現していました。

このように、任意整理は単なる借金整理以上の生活の質の向上をもたらすケースが多いのです。

任意整理をして良かったと感じた体験

任意整理をして良かったと感じた体験談は、多くの方の決断の後押しになります。

150万円の借金に苦しんでいた30代男性Aさんは、任意整理後に月々の返済額が約5万円から2万円に減額されました。

「このまま返済を続けていたら、いつまで経っても借金が減らない…」と悩んでいたAさんは、弁護士に相談したことで状況が一変したのです。

任意整理によって利息がカットされ、元金のみの返済になったことで、返済計画が明確になりました。

3年後の完済が見えてきたことで精神的な負担も大きく軽減されたと語っています。

また、40代女性Bさんは複数の消費者金融から合計150万円を借り入れ、月々7万円の返済に追われていました。

任意整理後は月々3万円の返済となり、家計に余裕が生まれたことで子どもの教育費も確保できるようになったと喜んでいます。

任意整理の効果は金銭面だけではありません。

債権者からの取り立て電話がなくなり、精神的な安定を取り戻せたという声も多く聞かれます。

「もっと早く相談すればよかった」という感想は、ほとんどの方に共通しています。

任意整理を選んだ方々の多くは、返済額の減少による生活の改善と、将来への希望を取り戻せたことを最大のメリットとして挙げています。

後悔している人の体験談から学ぶ

任意整理を検討する際、他の人の経験から学ぶことは非常に重要です。

特に後悔している人の体験談は、同じ失敗を繰り返さないための貴重な教訓となります。

任意整理後に後悔する主な理由は、手続きのタイミングが遅すぎたケースが多いようです。

「もっと早く相談していれば、ここまで借金が膨らまなかったのに…」と感じる方は少なくありません。

ある40代男性は、150万円の借金が300万円近くまで膨れ上がってから任意整理に踏み切りました。

「最初は月々の返済が楽になると思って喜んだのですが、信用情報機関に事故情報が登録されたことで、子どもの教育ローンが組めなくなってしまいました」と振り返ります。

また、任意整理の範囲を誤った事例も見られます。

30代女性は「一部の借金だけ任意整理したものの、残りの借金返済が厳しくなり、結局2回目の債務整理が必要になった」と話します。

これらの失敗から学ぶべき教訓は以下の通りです。

- 借金問題は早期解決が鍵

先延ばしにするほど状況は悪化し、選択肢も狭まります。150万円程度なら早めに対処すれば月々の返済額も無理なく設定できます。 - すべての借金を包括的に検討する

一部だけ任意整理しても根本的な解決にならないケースが多いです。全体像を把握した上で最適な方法を選びましょう。 - 信用情報への影響を理解しておく

任意整理後の5〜7年間はクレジットカードやローンが制限されます。この期間中の生活設計を事前に考えておくことが重要です。

「もう少し待てば自力で解決できたかも…」という後悔を避けるためにも、150万円の借金を抱えた時点で専門家に相談することをお勧めします。

借金問題は一人で抱え込まず、法律の専門家に相談することで、あなたに最適な解決策が見つかるでしょう!

任意整理をする際の相談の重要性

任意整理をする際の相談の重要性

任意整理を成功させるには、専門家への相談が不可欠です。

借金問題は法律的に複雑な側面があり、素人判断では最適な解決策を見つけられないことが多いからです。

例えば、150万円の借金を任意整理する場合、どの債権者とどのような条件で交渉するべきか、返済計画はどう立てるべきかなど、専門的な知識が必要になります。

弁護士や司法書士に相談することで、あなたの状況に最適な債務整理方法を見極め、交渉力を活かした解決が可能になるのです。

弁護士に相談することのメリット

弁護士に相談することで、150万円の借金問題を効率的に解決できます。

専門家の視点から最適な返済プランを提案し、債権者との交渉も代行してくれるため、大幅な負担軽減が期待できるでしょう。

「このままでは返済が追いつかない…」と悩んでいる方にとって、弁護士への相談は状況を打開する第一歩となります。

弁護士に任意整理を依頼する主なメリットには以下のようなものがあります。

- 専門的な交渉力

弁護士は債権者と対等に交渉でき、一般の方が単独で行うよりも有利な条件を引き出せることが多いです。 - 手続きの代行

複雑な書類作成や債権者とのやり取りをすべて代行してくれるため、精神的負担が軽減されます。 - 取り立ての即時停止

弁護士が介入した時点で、債権者からの取り立てが法的に停止します。これにより日常生活の平穏を取り戻せます。 - 最適な返済計画の提案

あなたの収入や生活状況を考慮した、無理のない返済計画を専門家の視点から提案してもらえます。

特に150万円という金額は、任意整理で対応できる典型的な範囲であり、弁護士に依頼することで月々の返済額を現実的な金額に調整できる可能性が高いです。

また、弁護士は任意整理以外の債務整理方法(個人再生や自己破産)についても、あなたの状況に最適な選択肢を提案してくれます。

弁護士費用が気になる方もいるでしょうが、多くの事務所では初回相談無料のところもあり、相談自体のハードルは低くなっています。

最終的に任意整理を依頼する場合の費用は、債権者数や借金総額によって変わりますが、将来的な利息カットによる節約額を考えれば、十分に元が取れる投資と言えるでしょう。

弁護士への相談は借金問題解決の第一歩であり、専門家のサポートを得ることで、より確実に150万円の借金から解放される道が開けます!

他の債務整理方法との比較検討

任意整理以外にも債務整理の方法はいくつか存在します。

150万円の借金を抱えている場合、あなたの状況に最も適した方法を選ぶことが重要です。

任意整理と他の債務整理方法を比較すると、それぞれに特徴があります。

- 自己破産

借金が返済不能な状態で、財産をほとんど手放す代わりに借金がゼロになります。150万円の債務でも返済の見込みがまったくない場合の選択肢です。 - 個人再生

住宅ローン以外の借金を最大5分の1まで減額できます。150万円の場合、最低弁済額の100万円になる可能性があります。安定収入があり、住宅を手放したくない方に適しています。 - 特定調停

裁判所が間に入って債権者と交渉する方法です。任意整理より費用が安いものの、和解成立率は低めです。

「このままでは返せないけれど、自己破産するほどでもない…」と悩んでいる方には、任意整理が最適なケースが多いでしょう。

任意整理の最大のメリットは、財産を手放さずに返済負担を軽減できる点です。

150万円の借金であれば、将来利息をカットすることで、3〜5年程度での完済も視野に入ります。

また、他の方法と比べて手続きが比較的シンプルで、弁護士に依頼すれば債権者との交渉も任せられます。

ただし、任意整理は元金自体は減額されないため、借金額が非常に多い場合や収入が極端に少ない場合は、他の方法が適している可能性もあります。

最終的な判断は、弁護士との無料相談で専門家の意見を聞くことをお勧めします。

あなたの収入や家族構成、将来設計などを踏まえた上で、最適な債務整理方法を提案してもらえるでしょう!

150万円の借金に関するよくある質問

借金150万円の任意整理に関しては、多くの方が同じような疑問を抱えています。

特に返済額や完済可能性、生活への影響など、切実な悩みが寄せられることが多いのが実情です。

私の弁護士としての経験では、借金問題は一人で抱え込まずに専門家に相談することで、思いがけない解決策が見つかるケースが少なくありません。

任意整理でどれくらい減額できるか?

任意整理で150万円の借金を減額できる金額は、主に利息のカット分です。

元金150万円はそのままで、将来発生する利息と遅延損害金が免除されます。

例えば年利15%の場合、3年間で約67.5万円の利息が発生しますが、これが全額カットされるため、返済総額が大幅に減ります。

「このまま高金利で返済し続けるか、任意整理で利息をカットするか…」と悩む方も多いでしょう。

任意整理による減額効果は借入状況によって異なります。

- 借入期間が長いほど減額効果が大きい

- 金利が高いほど減額効果が大きい

- 複数社からの借入がある場合は総額での減額効果が大きい

過払い金がある場合は、その分も返還請求できるため、さらに借金総額が減る可能性があります。

任意整理による減額効果を最大化するには、早めの相談が重要です。

滞納が続くと遅延損害金が膨らみ、状況が悪化する恐れがあります。

弁護士や司法書士に相談すれば、あなたの借金状況に合わせた具体的な減額シミュレーションを無料で行ってくれるケースが多いです。

任意整理で元金自体は減らないものの、利息カットによる負担軽減効果は絶大です。

返済計画を立てやすくなり、借金問題からの脱出が現実的になります。

安定収入があれば完済可能か?

安定収入があれば150万円の借金は完済可能です。

任意整理後は利息がカットされ、元金のみの返済となるため、返済負担が大幅に軽減されます。

例えば、月収25万円の方であれば、生活費や固定費を差し引いても月3〜5万円程度の返済は十分可能でしょう。

「このまま返済し続けても終わりが見えない…」と悩んでいた方も、任意整理によって3〜5年での完済計画が立てられます。

任意整理後の返済額は収入と支出のバランスを考慮して決められます。

一般的な目安として、手取り収入の15〜20%程度が無理なく続けられる返済額と言われています。

返済計画を立てる際は以下のポイントを確認しましょう。

- 安定した収入源があるか

将来的な収入減少リスクも考慮して計画を立てることが重要です。 - 他の固定費の支出状況

家賃や光熱費、保険料など必須の支出を確保した上で返済額を設定します。 - 予期せぬ出費への備え

急な医療費や修理費などに対応できる余裕を持った計画が必要です。

弁護士や司法書士に相談すれば、あなたの収入状況に合わせた最適な返済プランを提案してもらえます。

安定収入があれば、無理のない返済計画で確実に借金を完済することは十分可能なのです。

生活が苦しい場合の対策は?

150万円の借金を抱え、任意整理を検討しているものの、生活が苦しい状況にある方には、いくつかの対策があります。

まず、任意整理と並行して家計の見直しを徹底的に行いましょう。

「このままでは返済と生活の両立が難しい…」と感じているなら、それは正常な危機感です。

収入に対して返済額が高すぎる場合、任意整理の交渉で月々の返済額を収入の15~20%程度に抑えられるよう弁護士に相談することが重要です。

具体的な対策としては以下が効果的です。

- 生活保護の検討

収入が極めて少なく生活困窮状態にある場合、一時的に生活保護を受給しながら債務整理を進める選択肢もあります。 - 個人再生や自己破産の検討

任意整理でも返済が厳しい場合、より踏み込んだ債務整理方法を検討する必要があるでしょう。 - 法テラスの活用

収入が少ない方は法テラスの民事法律扶助制度を利用して、弁護士費用の分割払いや立替制度を活用できます。

また、家計の見直しでは固定費の削減や副業の検討も有効です。

任意整理だけでは解決しない場合、個人再生や自己破産といったより強力な債務整理方法も視野に入れるべきでしょう。

どの方法が最適かは個人の状況によって異なるため、まずは弁護士への無料相談を活用して、あなたの状況に合った最適な解決策を見つけることが重要です。

任意整理以外の選択肢はあるか?

150万円の借金問題を抱えている方には、任意整理以外にも複数の債務整理方法があります。

状況に応じて最適な選択肢を検討することが大切です。

まず、自己破産は借金を完全に免除できる方法です。

150万円の借金が返済不能な状態で、資産もほとんどない場合に検討する価値があります。

「このまま返済を続けるのは無理かもしれない…」と感じている方には、個人再生という選択肢もあります。

住宅ローンがある方でも、一定の条件下で住宅を手放さずに債務を大幅に減額できる制度です。

特定調停は裁判所を介して債権者と交渉する方法で、任意整理よりも費用が安く済むケースがあります。

ただし、減額効果は任意整理より限定的な傾向にあります。

また、家族からの借入や公的制度の活用など、債務整理以外の方法も検討できます。

生活福祉資金貸付制度や日本学生支援機構の返還猶予制度などが該当します。

どの選択肢が最適かは個人の状況によって異なるため、弁護士や司法書士への相談が重要です。

無料相談を実施している事務所も多いので、まずは専門家に現状を相談してみましょう。

借金問題は早期に対応するほど選択肢が広がります。

自分に合った解決策を見つけるためにも、専門家のアドバイスを受けることをお勧めします。

まとめ:150万円の任意整理で返済負担を軽減

今回は、多額の借金を抱えて返済に困っている方に向けて、

- 150万円の債務を任意整理した場合の月々の返済額の目安

- 任意整理による返済額軽減のしくみ

- 任意整理のメリットとデメリット

上記について、解説してきました。

150万円の借金を任意整理すると、月々の返済額は約3万円前後になることが多いでしょう。

これは将来の利息カットと最長3年の返済期間設定によるものです。

現在の返済に苦しんでいるなら、任意整理は有効な債務整理方法の一つとして検討する価値があります。

これまでの返済努力は決して無駄ではなく、むしろ返済への意欲の表れとして評価されるべきものです。

任意整理によって返済計画を立て直すことで、数年後には借金から解放され、新たな生活をスタートできる可能性が広がります。

まずは無料相談を活用して専門家に相談し、あなたの状況に最適な解決策を見つけてください!