※このページには一部広告を含みます。

「借金100万円の任意整理をしたいけど、毎月の返済額はどのくらいになるのかな…」

「返済額が大きすぎると生活が苦しくなるのではないか」

と心配している方も多いでしょう。

任意整理は借金問題を解決する有効な手段ですが、月々の返済額について事前に知っておくことで、安心して手続きを進めることができます。

この記事では、借金問題の解決策を探している方に向けて、

- 100万円以下の借金を任意整理した場合の月々の返済額の目安

- 返済額が決まるメカニズムと交渉のポイント

- 返済計画を立てる際の注意点と生活への影響

上記について、解説しています。

借金問題は一人で抱え込まず、専門家に相談することで解決の糸口が見つかるものです。

この記事を読めば、任意整理後の返済計画をイメージしやすくなり、自分の状況に合った対応策を検討する助けになるはずです。

ぜひ参考にしてください!

債務整理ができる

安いおすすめの事務所TOP3

弁護士法人東京ロータス法律事務所

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

100万円以下の任意整理、返済額をシミュレーション

100万円以下の任意整理では、月々の返済額が大幅に軽減されます。

借金額や返済期間によって異なりますが、100万円の借金を任意整理すると、月々の返済負担は約2万円〜3万円程度になることが多いでしょう。

例えば、100万円の借金を任意整理して3年間で返済する場合は月々約2.8万円、5年間なら月々約1.7万円程度になります。

以下で詳しく解説していきます。

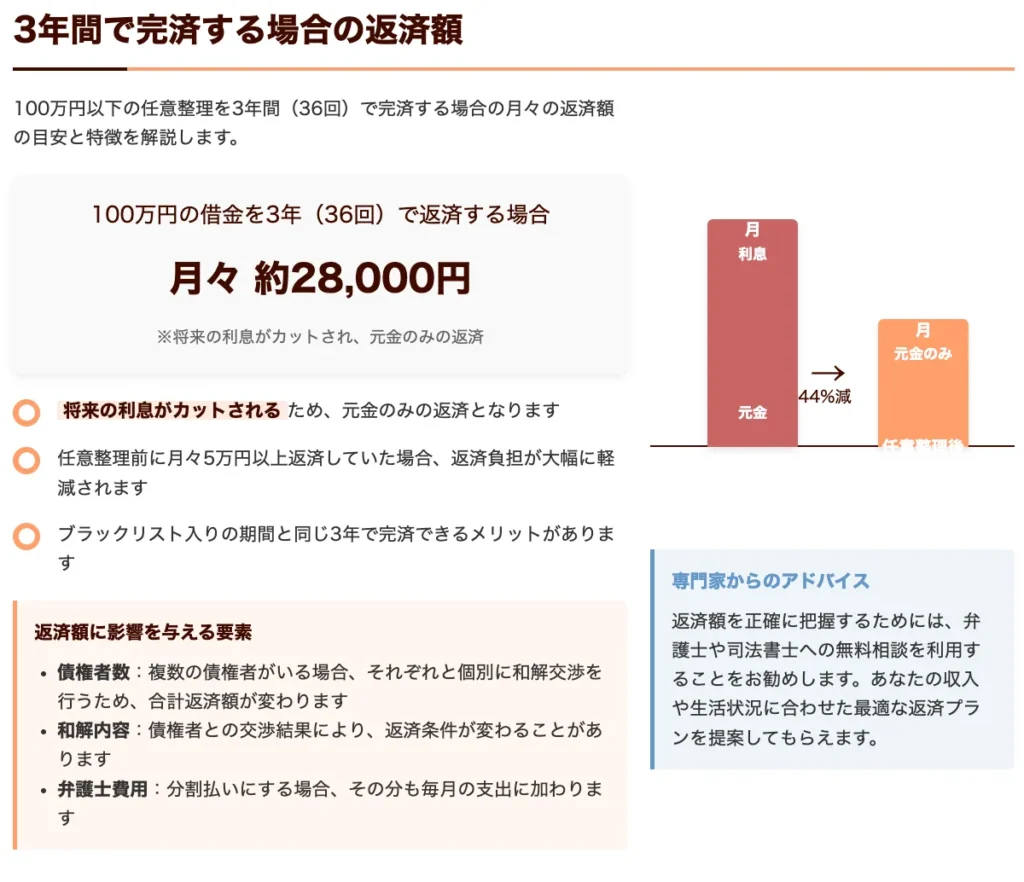

3年間で完済する場合の返済額

100万円以下の任意整理で3年間で完済する場合、月々の返済額は約2万8,000円前後になります。

この金額は、元金100万円を36回(3年間)で分割した場合の単純計算です。

実際の任意整理では、債権者との交渉により将来の利息がカットされるため、元金のみの返済となります。

「毎月の返済がこんなに少なくなるなんて…」と安堵される方も多いでしょう。

任意整理前に月々5万円以上返済していた場合、返済負担が大幅に軽減されることになります。

ただし、この金額はあくまで目安であり、実際の返済額は個々の状況によって変動します。

以下の要素が月々の返済額に影響を与えます。

- 債権者数

複数の債権者がいる場合、それぞれと個別に和解交渉を行うため、合計返済額が変わります。 - 和解内容

債権者との交渉結果により、返済条件が変わることがあります。 - 弁護士費用の支払い方法

弁護士費用を分割払いにする場合、その分も毎月の支出に加わります。

任意整理の返済計画は、あなたの収入や生活状況に合わせて設定されます。

無理のない返済計画を立てることが、完済への近道となるでしょう。

弁護士や司法書士に相談すれば、あなたの状況に最適な返済プランを提案してもらえます。

3年という期間は、ブラックリスト入りの期間と同じであるため、返済完了とともに新たな借入れも可能になるというメリットもあります。

返済額を正確に把握するためには、専門家への無料相談を利用することをお勧めします!

5年間で完済する場合の返済額

5年間で完済する場合の返済額は、月々約17,000円程度になります。

この金額は、100万円の債務を5年(60ヶ月)で割った単純計算に基づいています。

実際の返済額は、任意整理によって利息がカットされるため、借入時の金利や交渉結果によって変動します。

「毎月の返済額が少なくなるなら、少し楽になるかもしれない…」と考える方も多いでしょう。

任意整理後の5年返済の具体的なメリットは以下の通りです。

- 月々の返済負担が軽減される

3年返済と比較して月々の支払額が約1万円少なくなるため、家計の余裕が生まれます。 - 長期的な返済計画が立てやすい

収入に合わせた無理のない返済計画を立てることができます。 - 生活の質を維持しやすい

必要最低限の生活費を確保しながら返済を続けられます。

ただし、返済期間が長くなることで、心理的な負担が長く続く点には注意が必要です。

弁護士との相談時に、あなたの収入や生活状況に合わせた最適な返済期間を検討しましょう。

5年間の返済計画は、月々の負担を抑えながら確実に債務を減らしていける現実的な選択肢となります!

任意整理の基本的な仕組みを理解しよう

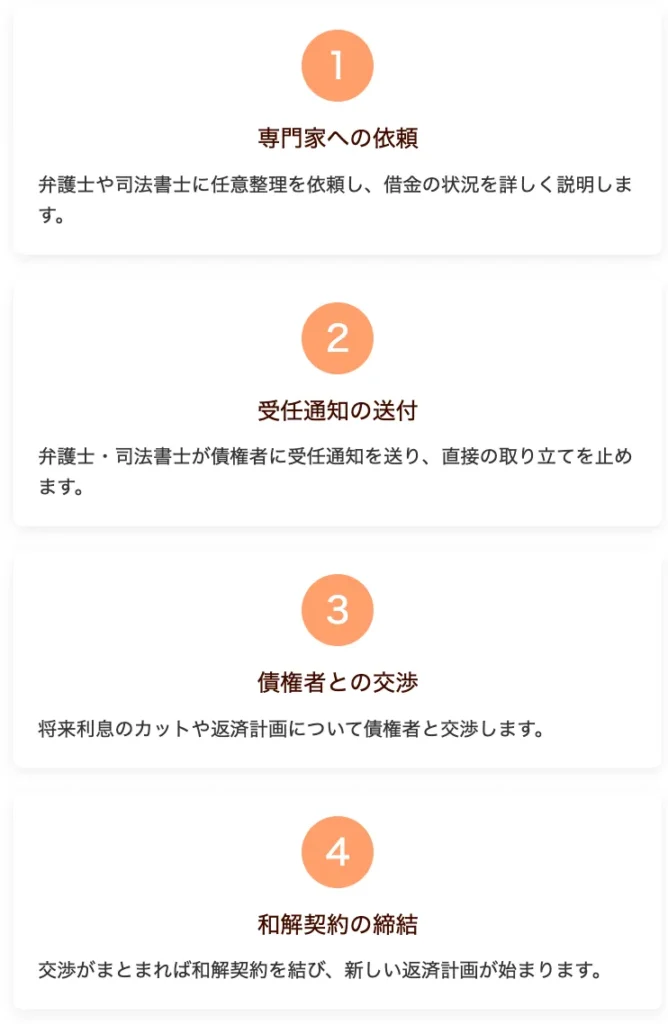

任意整理とは、債権者と直接交渉して借金の利息をカットし、元金のみを3〜5年かけて分割返済する債務整理方法です。

この方法の最大のメリットは、裁判所を介さずに債務者と債権者が合意のもとで返済計画を立てられる点にあります。

具体的には、弁護士や司法書士が債権者と交渉し、将来利息のカットや遅延損害金の免除、さらに過払い金がある場合はその返還請求も行います。

以下で詳しく解説していきます。

任意整理で利息を減額する方法

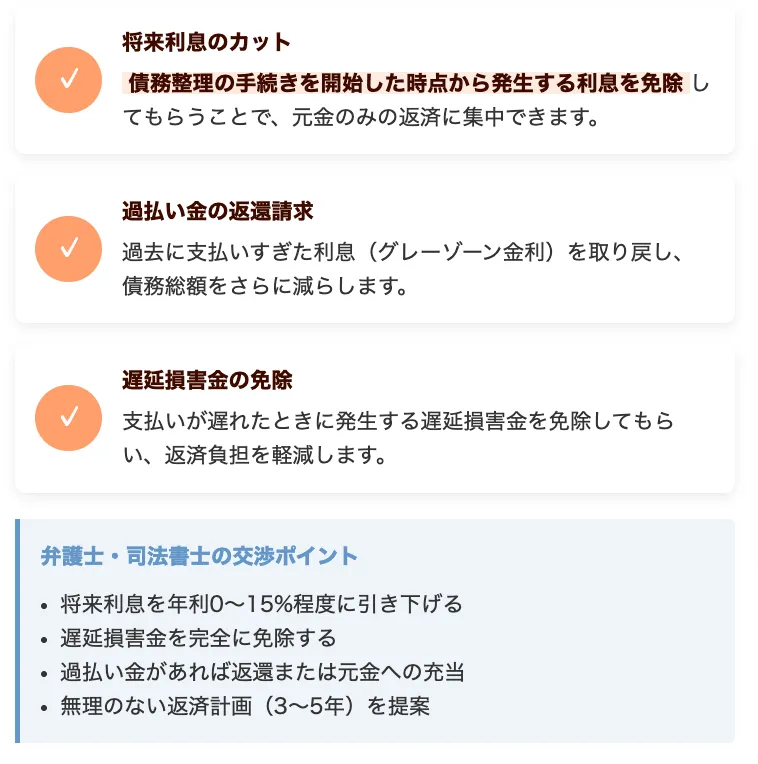

任意整理で利息を減額する方法は、主に将来利息のカットと過払い金の返還請求の2つに分けられます。

将来利息のカットとは、債務整理の手続きを開始した時点から発生する利息を免除してもらうことです。

これにより、元金のみの返済に集中できるため、返済負担が大幅に軽減されます。

「将来の利息がなくなるだけで、こんなに楽になるの?」と驚く方も多いでしょう。

過払い金の返還請求は、過去に支払いすぎた利息(グレーゾーン金利)を取り戻す方法です。

この過払い金は、借金の元金に充当することで、債務総額をさらに減らすことができます。

任意整理の交渉では、弁護士や司法書士が債権者と直接話し合い、以下の点について合意を目指します。

- 将来利息のカット(年利0~15%程度に引き下げ)

- 遅延損害金の免除

- 過払い金があれば返還または元金への充当

- 無理のない返済計画の策定(通常3~5年)

特に100万円以下の借金では、将来利息をカットするだけでも月々の返済額が数千円単位で減少することが一般的です。

弁護士に依頼する場合、交渉力の差が減額率に大きく影響するため、債務整理の実績が豊富な専門家を選ぶことが重要です。

任意整理による利息の減額は、債務者の返済能力と債権者の方針によって変動しますが、適切な交渉により最大限の減額を実現できます!

減額できる利息の種類とその影響

任意整理では、利息の減額が大きなメリットです。

ここでは、100万円以下の債務を任意整理した場合に、どのような利息が減額され、それがあなたの返済にどう影響するのかを解説します。

任意整理で減額できる利息は主に3種類あります。

- 将来利息

これから発生する予定の利息のことで、任意整理によって完全にカットできます。 - グレーゾーン金利

利息制限法の上限を超えた違法な高金利のことで、過去に支払った分も取り戻せます。 - 過払い金

グレーゾーン金利の支払いにより元本以上に支払った金額で、返還請求が可能です。

「このまま返済を続けても、借金が全然減らない…」と感じている方も多いでしょう。

これは高い利息のせいかもしれません。

100万円以下の借金でも、利息カットの効果は絶大です。

例えば年利15%で100万円を借りた場合、5年間で約41万円の利息が発生します。

任意整理によって将来利息がカットされれば、この41万円を支払う必要がなくなるのです。

また、過去に支払った違法金利も取り戻せるため、実質的な債務額が大幅に減少することも珍しくありません。

利息カットの効果は、返済期間の短縮や月々の返済額の軽減として現れます。

3年から5年の返済計画を立てる際、利息負担がなくなることで、無理のない返済額に抑えられるでしょう。

任意整理による利息の減額は、100万円以下の債務でも大きな効果をもたらし、返済の負担を大幅に軽減します!

どのくらい減額されるかは法律事務所に相談しよう!

債務整理法律事務所 比較表

| 事務所名 | 評価・特徴 | 任意整理費用 | 過払い報酬 | 対応時間 | 特色・ポイント | 相談 |

|---|---|---|---|---|---|---|

|

弁護士法人東京ロータス法律事務所

おすすめ

|

債務整理特化

実績豊富

受任件数7,000件以上

何度でも相談無料

全国対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 11%

|

回収額の22%

(税込)

|

月〜金: 10:00-20:00

土日祝: 10:00-20:00

全国対応

分割対応可

|

初回だけでなく何度でも無料相談可能。豊富な実績で東京を拠点に全国対応。土日祝日も相談受付。 | 無料相談する |

|

弁護士法人ひばり法律事務所

女性弁護士在籍

|

女性安心

借金問題9割超

女性弁護士在籍

分かりやすい説明

気持ちに寄り添う対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

借金問題が9割超の経験豊富な事務所。女性弁護士在籍で女性も安心。東京拠点で全国対応。 | 無料相談する |

|

アース法律事務所

費用安め

|

ベテラン弁護士

裁判官経験

30年超のベテラン

債務整理分野に注力

実績3,500件超

|

着手金: 20,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

代表弁護士は裁判官経験をもつ30年超のベテラン。債務整理分野に注力し、豊富な経験を持つ。 | 無料相談する |

※任意整理の着手金は、手続きを始める際に支払う費用。例えば3社あれば「22,000円 × 3社=66,000円」

※任意整理の実費は、郵送費や資料取得などの事務手続きにかかる実費分。3社なら「5,500円 × 3社=16,500円」

※任意整理の減額報酬は、債権者と交渉して借金を減額できた場合、その減額分の11%を成功報酬として支払う。たとえば50万円減額できた場合は「50万円 × 11%=55,000円」

例:借金3社で合計150万円→任意整理で120万円に減額された場合

| 内容 | 金額 |

|---|---|

| 着手金 | 22,000円 × 3社=66,000円 |

| 実費 | 5,500円 × 3社=16,500円 |

| 減額報酬 | (150万−120万)=30万円 × 11%=33,000円 |

| 合計費用 | 115,500円(税別・目安) |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 実費 | 1社あたり5,500円 | 5,500円 × 3社 | 16,500円 |

| 減額報酬 | 減額できた金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 過払い金があった場合:20%(税込) | 例:10万円回収 | 20,000円 |

| 合計費用 | 198,500円 |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 減額報酬 | 減額した金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 非公開(ご相談ください) | – | – |

| 合計費用 | 162,000円 |

上記の3つの事務所を詳しく解説していきます。

債務整理で

月々の借金返済額を

大幅減額!

弁護士法人東京ロータス

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

初回だけでなく、何度でも無料で相談が可能です。 豊富な実績で、債務整理の受任件数は7,000件以上にのぼっており、東京を拠点としながらも、全国からの相談に対応しています。また、平日だけでなく、土日祝日も相談を受け付けています。借金問題でお悩みの方は、まずは無料相談を利用してみてはいかがでしょうか。

女性でも安心して

借金を減額!

弁護士法人ひばり

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)

+実費5500円

借金問題が9割超の経験豊富な事務所で、分かりやすい説明と気持ちに寄り添う対応が特徴です。女性弁護士が在籍しており、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、土日も予約制で相談を受け付けています。

24時間対応不可

だけど費用が安い

アース

法律事務所

着手金 1社あたり/20000円

費用 1社あたり/20000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)+

実費5500円

代表弁護士は裁判官経験をもつ30年超のベテラン弁護士で、債務整理分野に注力している弁護士事務所です。借金問題実績3500件超の豊富な経験があり、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、ご事情によっては休日や夜間のご相談にも対応しています。

100万円の借金で任意整理が必要なケース

100万円の借金で任意整理が必要なケース

100万円以下の借金でも、返済が困難な状況に陥っている場合は任意整理を検討すべきです。

特に収入と支出のバランスが崩れ、毎月の返済が厳しくなっているなら、早めの法的対応が借金問題解決への近道となるでしょう。

任意整理が必要かどうかは、借金額だけでなく個人の経済状況によって判断すべきものです。

月々の返済額が家計を圧迫し、生活必需品の購入すら難しくなっているようであれば、それは任意整理を検討するサインといえます。

例えば、100万円の借金で毎月3万円の返済をしているものの、給料の大部分が返済に消えてしまい、食費や光熱費の支払いが厳しくなっているケースがあります。

このような状況では、任意整理によって月々の返済額を1万円程度に減額できる可能性があるのです。

以下で詳しく解説していきます。

年収が300万円以下の場合

年収300万円以下の方が100万円の借金を抱えている場合、任意整理は特に有効な選択肢となります。

年収が低い状況では、毎月の返済負担が家計を圧迫しやすく、生活に支障をきたす可能性が高いためです。

「このままでは返済が追いつかない…」と感じている方も多いでしょう。

任意整理を行うと、将来利息がカットされるため、月々の返済額が大幅に軽減されます。

例えば、100万円の借金を任意整理すると、5年間の返済計画の場合、月々の返済額は約17,000円程度になることが多いです。

これは年収300万円の方にとって、無理なく返済できる金額設定と言えるでしょう。

年収300万円の場合、手取りは月20万円前後となるため、返済額が17,000円程度であれば、収入の約8.5%の負担で済みます。

金融機関の多くは、債務者の返済能力に応じた分割払いに応じる傾向があります。

特に低所得者に対しては、より長期の返済計画を立てることで、月々の負担を軽減する配慮がなされることもあります。

弁護士に依頼する場合、年収や家族構成、生活状況などを考慮した最適な返済プランを提案してもらえるため、安心して任意整理を進められます。

年収300万円以下の方は、任意整理による将来利息のカットと返済計画の見直しで、借金問題から確実に脱出できる道が開けるのです!

返済しても借金が減らないと感じる場合

返済しても借金が減らないと感じる場合、それは高金利による利息の負担が大きいサインです。

100万円以下の借金でも、金利が高いと毎月の支払いの大部分が利息に充てられ、元本がほとんど減らないことがあります。

「毎月きちんと返済しているのに、借金の総額がほとんど減っていない…」と感じたことはありませんか?

この状態は「自転車操業」と呼ばれ、任意整理が必要なケースの典型です。

例えば、100万円の借金に対して年利18%の場合、月々の利息だけで15,000円近くかかります。

任意整理を行うと、金利を0〜9%程度まで引き下げることができ、返済額の大部分を元本返済に充てられるようになります。

これにより、3〜5年の返済計画で確実に債務を減らすことが可能です。

任意整理後の具体的な月々の返済額は、100万円の借金を5年で返済する場合、約17,000円前後になるでしょう。

これは利息カットの効果により、返済額の大部分が元本返済に充てられるためです。

返済しても借金が減らない状況は、精神的な負担も大きいものです。

早めに専門家に相談することで、適切な解決策を見つけることができます!

他社から借入をして返済している場合

他社から借金を返済するための借入を繰り返している状態は、借金の「自転車操業」と呼ばれる危険な状況です。

この状態は100万円以下の借金でも深刻な問題となり、任意整理を検討すべき明確なサインです。

「今月はAというカードローンの返済があるから、Bという消費者金融から借りよう」という考え方に陥っていませんか?

このような借入パターンは、一時的に返済の問題を先送りできても、長期的には借金総額が増加し続け、最終的に返済不能な状態に陥るリスクが高まります。

特に複数の金融機関から借入をしている場合、各社への最低返済額の合計が月収の20%を超えると、生活が圧迫されてきます。

任意整理を行うことで、このような悪循環から抜け出すことが可能になります。

具体的には、借入先ごとに返済計画を立て直し、無理のない返済額に調整できるメリットがあります。

100万円以下の借金であれば、任意整理後の月々の返済額は約2万円〜3万円程度に抑えられることが多いでしょう。

弁護士に相談することで、現在の借金状況を客観的に評価し、最適な解決策を見つけることができます。

「このまま何とかなるだろう」と先延ばしにせず、早期に専門家への相談を検討してください。

借金問題は早期解決が何よりも重要です。

他社からの借入で返済を繰り返している状態は、任意整理による債務整理が必要なサインと言えるでしょう!

2ヶ月以上の滞納がある場合

2ヶ月以上の借金を滞納している場合、任意整理を検討すべき危険信号です。

滞納が続くと、債権者からの取り立てが厳しくなり、法的措置を取られるリスクが高まります。

滞納期間が長引くと、遅延損害金が発生し、借金総額がさらに膨らみます。

100万円以下の借金でも、滞納による遅延損害金の積み重ねで返済が困難になるケースが少なくありません。

「このまま放置していても大丈夫だろう…」と考えがちですが、実際には状況は悪化する一方です。

滞納が2ヶ月を超えると、以下のリスクが高まります。

- 督促状や催告書の送付

債権者から正式な書面による支払い要求が届き始めます。 - 電話や訪問による取り立て

頻繁な連絡や自宅・職場への訪問が始まることがあります。 - 信用情報機関への延滞情報登録

個人信用情報に延滞記録が残り、新たな借入やクレジットカード作成が困難になります。 - 法的手続きの開始

裁判所を通じた支払督促や訴訟提起などの法的措置が取られる可能性があります。

任意整理を行うと、将来の利息がカットされ、月々の返済額を大幅に軽減できます。

例えば100万円の借金なら、3年返済で月々約28,000円、5年返済で月々約17,000円程度に抑えられることも。

早期に専門家に相談することで、債務問題の解決への道筋が見えてきます。

滞納が続いているなら、これ以上状況を悪化させる前に行動しましょう!

ブラックリストに載っている場合

ブラックリストに載っている場合、任意整理は有効な解決策です。

信用情報機関に金融事故情報が登録されると、新規借入や契約ができなくなりますが、任意整理によって現状を改善できます。

ブラックリスト登録は通常、返済遅延や滞納が発生してから行われます。

「もう手遅れかも…」と諦めている方もいるでしょうが、むしろこのような状況こそ任意整理の適切なタイミングです。

任意整理のメリットは以下の通りです。

- 将来利息のカット

すでに発生した延滞情報は消えませんが、将来の利息負担を大幅に軽減できます。 - 返済計画の立て直し

無理のない返済計画を債権者と交渉し、月々の返済額を100万円以下の借金なら2〜3万円程度に抑えられる可能性があります。 - 取り立ての停止

弁護士介入により、督促電話や訪問などの取り立てが法的に止まります。

ただし、任意整理をしてもブラックリスト登録期間(5〜10年)は短縮されません。

しかし、計画的な返済を続けることで、信用回復への第一歩となります。

借金問題は早期解決が重要です。

100万円以下の借金でも、ブラックリスト登録されている状態は精神的負担が大きいもの。

専門家に相談することで、具体的な解決策と将来への見通しが立てられます。

ブラックリスト登録は人生の終わりではなく、債務整理による再出発のきっかけと捉えましょう!

任意整理を後悔しないためのポイント

任意整理を後悔しないためのポイント

任意整理は借金問題を解決する有効な手段ですが、適切な知識と準備なしに進めると後悔する可能性があります。

特に100万円以下の債務では、返済額の設定が生活に大きく影響するため、専門家のアドバイスが不可欠です。

例えば、弁護士に相談せずに自己流で交渉すると、本来なら月々15,000円程度に抑えられた返済額が、25,000円以上になってしまうケースもあります。

以下で詳しく解説していきます。

弁護士に相談する重要性

任意整理を成功させるためには、専門家のアドバイスが不可欠です。

弁護士に相談することで、あなたの借金状況に最適な解決策を見つけることができます。

「自分で交渉すれば費用が節約できるのでは?」と考える方もいるでしょう。

しかし、債権者との交渉は専門知識が必要で、素人が行うと不利な条件で合意してしまうリスクがあります。

弁護士は債務整理の専門家として、以下のメリットをもたらします。

- 専門的な交渉力

債権者と対等に交渉でき、より有利な条件を引き出せる可能性が高まります。 - 法的保護の確保

弁護士介入後は債権者からの取り立てが止まり、精神的な負担が軽減されます。 - 書類作成の正確性

必要書類を適切に作成し、手続きの不備によるトラブルを防止します。 - 返済計画の最適化

あなたの収入状況に合わせた無理のない返済計画を立案します。

特に100万円以下の借金では、月々の返済額を適切に設定することが重要です。

弁護士は過去の類似ケースの経験から、あなたの状況に最適な返済プランを提案できます。

精神的な負担を減らしながら確実に債務を減らしていくことが可能になるのです!

複数の弁護士に意見を求める理由

複数の弁護士に意見を求めることは、任意整理の成功率を高める重要な戦略です。

弁護士によって得意分野や交渉スタイルが異なるため、複数の専門家に相談することで最適な解決策を見つけられる可能性が高まります。

「この弁護士で大丈夫かな…」と不安に思うのは当然のことです。

実際、弁護士ごとに債権者との交渉力や成功実績に差があるのは事実です。

複数の弁護士に相談するメリットは以下の点にあります。

- 費用感の比較ができる

任意整理の費用は弁護士事務所によって異なるため、複数の見積もりを取ることで適正価格を把握できます。 - 交渉方針の違いを知れる

弁護士によって債権者への交渉アプローチが異なり、あなたの状況に最適な方法を選べます。 - 成功率の違いを確認できる

過去の実績や具体的な減額例を比較することで、より高い成功率が期待できる弁護士を選べます。

初回相談は無料の事務所も多いため、複数の弁護士に相談することで、100万円以下の借金でも最適な月々の返済プランを立てられます!

任意整理の開始金額と条件について

任意整理の開始金額と条件について

任意整理は借金額の大小に関わらず検討できる債務整理方法です。

100万円以下の借金であっても、あなたの返済能力と照らし合わせて苦しい状況なら、任意整理は有効な選択肢となるでしょう。

任意整理の最大のメリットは、現在の返済能力に合わせた無理のない返済計画を立てられることにあります。

たとえ借金額が少なくても、収入に対して返済負担が大きければ、生活が圧迫されてしまいます。

例えば、月収15万円の方が毎月5万円の返済を求められている場合、生活費が圧迫され、他の必要経費を賄えなくなる恐れがあります。

任意整理では、このような状況を改善し、月々の返済額を2万円程度に抑えることも可能です。

借金額よりも、あなたの返済能力と生活状況が任意整理を検討する上での重要な判断基準となります。

任意整理に金額の制限はない

任意整理に金額の制限はありません。

借金の額が100万円以下でも100万円以上でも、法的に任意整理を行うことは可能です。

重要なのは借金の金額ではなく、あなたの返済能力と現在の借金状況です。

「100万円以下なら任意整理する価値がないのでは…」と悩む方もいるでしょう。

しかし、少額の借金でも返済が困難な状況であれば、任意整理は有効な解決策となります。

任意整理のメリットは借金額の大小に関わらず享受できます。

- 将来利息のカット

- 返済条件の緩和

- 取り立ての停止

特に複数の業者から借り入れがある場合は、借金総額が100万円以下でも任意整理によって返済計画を一本化できるメリットは大きいでしょう。

ただし、任意整理には弁護士・司法書士への報酬が必要です。

借金額が少額の場合は、費用対効果を慎重に検討する必要があります。

弁護士事務所によっては、少額の借金でも柔軟に対応してくれるところもあります。

まずは無料相談を活用して、あなたの状況に最適な解決策を見つけることが大切です。

借金の金額よりも、あなたの生活再建を第一に考えた選択をしましょう!

30万円以上の借金でのメリット

30万円以上の借金でのメリットは、任意整理による利息カットと返済負担の軽減が大きく実感できる点です。

借金額が30万円を超えると、利息負担が無視できないレベルになります。

例えば年利15%の場合、年間で4.5万円もの利息が発生することになるのです。

「毎月返済しているのに、元金がほとんど減らない…」と感じている方も多いでしょう。

任意整理では将来利息をカットできるため、支払った金額がすべて元金返済に充てられます。

任意整理のメリットは借金額が大きいほど顕著になります。30万円以上の場合、以下の具体的なメリットが期待できます。

- 将来利息のカット

毎月の返済額のうち利息分が減るため、返済負担が軽減されます。 - 返済計画の明確化

3〜5年の返済計画が立てられ、いつ借金から解放されるか見通しが立ちます。 - 取り立てからの解放

債権者からの取り立てや督促が止まり、精神的負担が軽減されます。

弁護士に依頼する費用を考慮しても、30万円以上の借金であれば十分にメリットがあると言えるでしょう。

特に複数社から借り入れがある場合は、一本化による管理のしやすさも大きな利点となります。

任意整理は借金問題を根本的に解決する有効な手段です。

30万円以上の借金を抱えている方は、専門家への相談を検討してみてはいかがでしょうか!

任意整理に関するよくある質問

任意整理に関するよくある質問

任意整理に関する疑問は、借金問題を抱える方々の間で数多く存在します。

特に100万円以下の比較的少額な債務を抱える方からは、任意整理の効果や条件について具体的な質問が寄せられます。

例えば「任意整理は少額の借金でも効果があるのか」「どの業者が交渉に応じにくいのか」といった疑問が多いようです。

債務問題は一人で抱え込まず、専門家への相談が解決への第一歩となるでしょう。

任意整理に応じない業者は存在するのか?

任意整理に応じない業者は存在するのか?

任意整理は基本的に債権者の合意が必要なため、応じない業者が存在する可能性はあります。

特に闇金融や違法な高金利で営業している業者は、交渉に応じないケースが多いでしょう。

正規の貸金業者であっても、交渉の初期段階では強気な姿勢を見せることがあります。

「100万円以下の借金なら全額返済できるはず」と主張されることも珍しくありません。

しかし、弁護士や司法書士が介入すると状況は大きく変わります。

法的な知識と交渉力を持つ専門家が代理人になることで、ほとんどの正規業者は交渉のテーブルにつくようになるのです。

「このまま交渉に応じなければ、債務者が自己破産する可能性もある…」と考える業者は多いものです。

自己破産となれば回収できる金額がさらに少なくなるため、任意整理に応じる選択をするケースが大半です。

実際の現場では、以下のような業者が交渉に応じにくい傾向があります。

- 違法な高金利で営業している闇金融業者

法律の範囲外で営業しているため、そもそも交渉の余地がない場合が多いです。 - 小規模な消費者金融や個人間融資

組織的な対応体制が整っていないため、交渉が難航することがあります。 - 過去に債務者とトラブルがあった業者

感情的な要素が絡み、冷静な交渉が難しくなるケースがあります。

「この業者は絶対に応じないだろう…」と諦めてしまう方もいるかもしれませんが、専門家に相談することで道が開けることも少なくありません。

100万円以下の借金であっても、任意整理の交渉は専門家に依頼することで成功率が大幅に上がります。

弁護士や司法書士は日常的に金融機関との交渉を行っており、どのような対応が効果的かを熟知しているからです。

最終的には、ほとんどの正規業者は任意整理の交渉に応じるというのが実情です。

月々の返済額を無理のない金額に調整するためにも、専門家の力を借りることをおすすめします。

30万円の借金でも任意整理は有効か?

30万円の借金でも任意整理は有効です。

任意整理に最低金額の制限はなく、少額債務でも利息カットや元金分割払いの交渉が可能です。

特に30万円の借金でも、高金利での借入れが長期間続いていれば、将来発生する利息負担を大幅に軽減できるメリットがあります。

「少額だから我慢して返済すべき」と悩んでいる方も多いでしょうが、返済が苦しければ早めに対処することが重要です。

30万円の任意整理では、以下のメリットが期待できます。

- 将来利息のカット

毎月の返済額のうち利息分が減るため、返済負担が軽減されます。 - 分割返済の再設定

無理のない返済計画を立て直すことができます。 - 取り立ての停止

督促電話や訪問などのプレッシャーから解放されます。

ただし、任意整理にはデメリットも存在します。

信用情報機関に事故情報が登録され、約5年間は新規借入れが難しくなります。

また、弁護士費用が発生するため、費用対効果を考慮する必要があるでしょう。

30万円の借金でも、毎月の返済に苦しんでいるなら、専門家への相談を検討すべきです。

多くの弁護士事務所では初回相談無料のところもあり、あなたの状況に合わせた最適な解決策を提案してくれます。

借金の額よりも、あなたの返済能力と今後の生活設計を優先して判断することが大切です。

少額でも任意整理が最適解となるケースは少なくありません。

任意整理に関するQ&A

任意整理に関するQ&Aでは、借金問題を抱える方々の具体的な疑問に答えていきます。

債務整理の中でも比較的ハードルが低い任意整理ですが、実際に手続きを検討する際には様々な不安や疑問が生じるものです。

特に100万円以下の借金を抱える方にとって、具体的な減額幅や手続きの流れ、生活への影響などが気になるポイントでしょう。

以下では、任意整理に関する代表的な質問とその回答をまとめました。

これらの情報が、あなたの状況に合った適切な判断の助けになれば幸いです。

任意整理でどれくらい債務が減るのか?

任意整理を行うと、借金はどれくらい減額されるのでしょうか。

結論から言えば、任意整理では元本は減らず、将来利息のカットと過払い金の返還請求によって債務総額が減少します。

借金の元本自体は減りませんが、将来発生する利息がカットされるため、返済総額は大幅に軽減されるのです。

「将来利息がカットされるだけで、本当に助かるの?」と疑問に思うかもしれません。

実際、100万円の借金を任意整理すると、以下のような効果が期待できます。

- 将来利息のカット

年利15〜18%の利息が完全にゼロになります。100万円の借金なら年間15〜18万円の利息負担が消えます。 - 過払い金の返還

過去に払いすぎた利息がある場合、その分が返還され、借金の元本から差し引かれます。

例えば、100万円の借金を5年間で返済する場合、任意整理前は毎月約2.5万円の返済でしたが、任意整理後は毎月約1.7万円に減額されることも珍しくありません。

また、過払い金が発生している場合は、さらに大きな減額効果が見込めます。

過去に長期間にわたって高金利で借入れを続けていた場合、過払い金が数十万円になるケースもあります。

債務の減額幅は個々の状況によって大きく異なりますが、任意整理を行うことで、返済負担が30〜50%程度軽減されるのが一般的です。

弁護士に依頼する場合は、事前に減額シミュレーションを行ってもらうことで、具体的な効果を把握することができます。

任意整理による債務減少効果は、将来利息のカットと過払い金の返還によるものであり、返済負担を大幅に軽減できる点が最大のメリットです。

専業主婦でも任意整理は可能か?

専業主婦でも任意整理は可能です。

収入がなくても、配偶者の同意を得れば債務整理を進められます。

専業主婦が任意整理を行う場合、まず配偶者の同意が必要になります。

これは返済計画を立てる際に家計全体の収支を考慮する必要があるためです。

「私には収入がないから任意整理はできないのでは…」と不安に思う方もいるでしょう。

しかし、配偶者の収入から返済していく計画を立てることで問題なく進められます。

任意整理の手続きでは、弁護士が債権者と交渉する際に家計の状況を説明し、無理のない返済計画を提案します。

専業主婦の場合は、世帯全体の収支状況をもとに交渉が行われます。

また、専業主婦が自分名義のクレジットカードやローンを持っている場合でも、それらの債務について任意整理は可能です。

債務の名義人が本人であれば、収入の有無にかかわらず手続きを進めることができます。

任意整理後は家計の管理がより重要になります。

配偶者と協力して返済計画を守り、新たな借入をしないよう注意しましょう。

専業主婦の方が任意整理を検討する際は、家族の理解と協力が特に重要です。

配偶者との十分な話し合いを行い、家計への影響を考慮した上で判断することをお勧めします。

弁護士費用を抑える方法はあるか?

弁護士費用を抑える方法は複数あります。

まず、初回相談が無料の法律事務所を選ぶことが基本です。

任意整理の費用は事務所によって大きく異なるため、複数の事務所の料金体系を比較検討することが重要です。

「相場より高いのではないか…」と不安に思うこともあるでしょう。

費用を抑えるための具体的な方法としては以下があります。

- 着手金と成功報酬の内訳を確認する

着手金が安くても成功報酬が高い場合があるため、総額で比較することが大切です。 - 分割払いに対応している事務所を選ぶ

一括払いが難しい場合、分割払いができると経済的負担が軽減されます。 - 司法書士に依頼する

弁護士より司法書士の方が費用が安いケースが多いです。ただし、140万円以上の債務には対応できません。 - 法テラスの民事法律扶助制度を利用する

収入が一定基準以下の場合、弁護士費用の立替制度が利用できます。

料金体系が明確で、追加費用が発生しない事務所を選ぶことも重要なポイントです。

適切な専門家を選ぶことで、100万円以下の債務でも任意整理の費用対効果を最大化できます。

ブラックリストに載る期間はどのくらいか?

任意整理をすると信用情報機関に事故情報が登録され、いわゆる「ブラックリスト」に載ることになります。

この期間は一般的に5年間継続します。

具体的には、任意整理の手続きが完了した時点から5年間、信用情報に「債務整理をした」という情報が記録されるのです。

「もう少し待てば記録が消えるのに…」と悩む方もいるでしょう。

この期間中は新規のクレジットカード作成やローン契約が困難になります。

ただし、5年経過後は自動的に情報が削除され、新たな借入れが可能になります。

ブラックリスト期間中でも、以下の対応は可能です。

- デビットカードの利用

キャッシュカードと同様の機能で、口座残高内で買い物ができます。 - 携帯電話の分割払い

審査が比較的緩やかな場合があります。

なお、任意整理後すぐに住宅ローンを組むことは難しいですが、5年経過後なら可能性が高まります。

ブラックリスト期間は確かに制約がありますが、この5年間を計画的な家計管理の期間と捉えることで、より健全な金融生活への第一歩となります。

まとめ:任意整理で月々の返済額を軽減しよう

今回は、借金問題を抱えて任意整理を検討している方に向けて、

- 100万円以下の任意整理の場合の月々の返済額

- 任意整理後の返済額を決める要素

- 任意整理のメリットとデメリット

上記について、解説してきました。

任意整理をすると、借金の負担を大幅に軽減できることがわかりました。

月々の返済額は、借金総額や収入状況、債権者との交渉結果によって変わってきます。

100万円以下の借金であれば、任意整理後は月々1万円〜2万円程度の返済になることが多いでしょう。

これまで高金利に苦しみ、返済に追われる毎日を送ってきた方にとって、任意整理は大きな救いとなるはずです。

借金問題は一人で抱え込まず、専門家に相談することで解決への道が開けます。

まずは無料相談を活用して、あなたに最適な返済プランを立て、借金問題から解放される第一歩を踏み出してください!