※このページには一部広告を含みます。

「任意整理の費用が払えないときはどうする?」

「任意整理をすると月々の返済額はいくら?」

という悩みを抱えている方は少なくありません。

債務問題を解決するための第一歩として任意整理は有効な手段ですが、その費用が払えないと感じると、さらに追い詰められた気持ちになるでしょう。

この記事では、経済的に苦しい状況で債務整理を検討している方に向けて、

- 任意整理の費用が払えない場合の具体的な対処法

- 弁護士・司法書士に相談する際の費用分割や減額交渉の方法

- 法テラスなどの公的支援制度の活用方法

上記について、解説しています。

金銭的な問題で債務整理を諦めてしまうのは最も避けたい選択肢です。

債務整理の費用が負担に感じる方は『債務整理が安い弁護士事務所』の比較や検討も行いましょう。

債務整理ができる

安いおすすめの事務所TOP3

弁護士法人東京ロータス法律事務所

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

任意整理の費用が払えないときの4つの対処法

任意整理の費用が払えないときは、いくつかの効果的な対処法があります。

多くの法律事務所では分割払いや後払いの制度を設けているため、まずは相談時に支払い方法について率直に相談してみましょう。また、生活費の見直しや法テラスの利用も有効な手段となるでしょう。

例えば、弁護士・司法書士事務所の中には、着手金0円で分割払いに対応しているところや、成功報酬型で和解成立後に支払う仕組みを採用している事務所もあります。以下で詳しく解説していきます。

- 分割払い・後払いを利用する

- 法テラスで費用を立て替えてもらう

- 一部の借金だけを任意整理する

- 個人再生や自己破産を検討する

分割払い・後払いを利用する

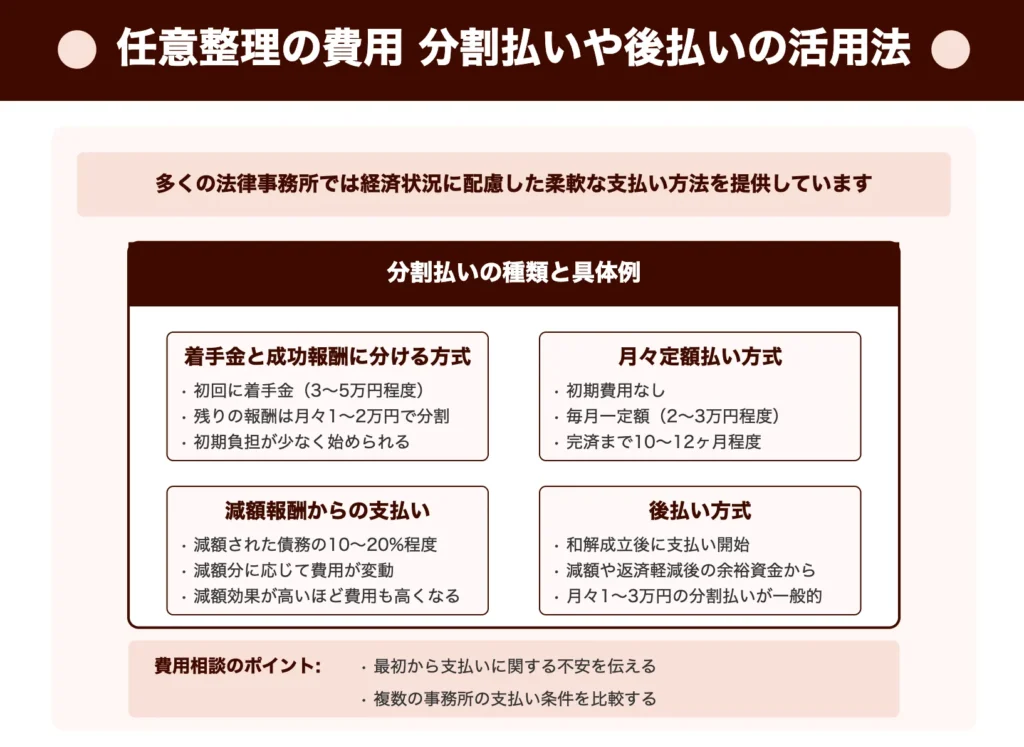

任意整理の費用を一括で支払うのが難しい場合、分割払いや後払いの選択肢があります。多くの法律事務所では、依頼者の経済状況に配慮した柔軟な支払い方法を提供しています。

まず、弁護士や司法書士に相談する際に、最初から支払いに関する不安を伝えましょう。「費用を一括で払えないのですが…」と正直に相談することで、適切な支払いプランを提案してもらえるケースが多いものです。

分割払いのメリットは、月々の負担を軽減できることです。一般的な分割払いの例として、以下のようなパターンがあります。

| 支払い方式 | 詳細説明 |

|---|---|

| 着手金と成功報酬に分ける方式 | 初回に着手金を支払い、残額は月々分割で支払う方法。 |

| 月々定額払い方式 | 毎月一定額を支払い、任意整理完了まで継続する方法。 |

| 減額報酬からの支払い | 減額された債務の一部を報酬として支払う方法。 |

また、後払いに対応している事務所もあります。これは任意整理による債務減額や返済負担軽減後に、余裕ができた資金から費用を支払う方式です。

選ぶ際のポイントは、無理のない支払い計画を立てることです。月々の返済額が現実的かどうかを慎重に検討しましょう。

さらに、クレジットカード払いに対応している事務所もありますが、すでに多重債務がある場合は、新たな借金を増やさないよう注意が必要です。

事前に複数の法律事務所に相談し、支払い条件を比較検討することで、自分の経済状況に合った事務所を見つけることができます。

任意整理の費用支払いが不安でも、適切な支払い方法を選ぶことで、債務問題の解決への第一歩を踏み出せるのです。

法テラスで費用を立て替えてもらう

法テラスは経済的に余裕がない方のための公的な法律支援機関です。任意整理の費用が払えない場合、この制度を活用することで費用の立て替えが可能になります。

法テラスを利用するためには、まず収入などの条件を満たす必要があります。

資産や収入が一定基準以下であることが条件となり、単身者の場合は月収18万2000円以下(東京)、4人家族なら月収40万9000円以下が目安です。地域によって基準額は異なるため、事前に確認しておきましょう。

「法テラスに相談したいけど、条件に当てはまるか不安…」と思う方もいるでしょう。まずは無料の法律相談から始めることをおすすめします。

法テラスを利用した場合の費用立て替えの流れは以下のとおりです。

| 手続きステップ | 詳細説明 |

|---|---|

| 法テラスへの相談・申込み | 電話やウェブサイトで予約し、事務所で相談を行う。 |

| 資力要件の審査 | 収入や資産に関する審査が実施される。 |

| 弁護士・司法書士の紹介 | 審査通過後、法テラスから専門家が紹介される。 |

| 費用の立て替え | 任意整理の費用を法テラスが立て替えて支払う。 |

立て替えられた費用は、原則として月額5,000円以上の分割払いで返済していきます。最長で5年間の返済期間が設けられているため、無理のない返済計画を立てることが可能です。

法テラスの立て替え制度は、任意整理の費用が払えないという経済的な問題を抱えている方にとって、大きな助けとなるでしょう。

一部の借金だけを任意整理する

任意整理は、整理する債権者数が多さや総額の高さに応じて手数料が高額となる場合があります。

そのため、費用が払えないと感じる場合には、社数を絞って一部の借金だけを任意整理する方法が有効といえます。

この場合、金利が高くなりがちな消費者金融やクレジットカードだけに絞って任意整理するなど方法がおすすめです。

なるべく費用を抑えて、返済を進めていきたい場合には、このように一部の借金だけを任意整理する方法を検討しましょう。

個人再生や自己破産を検討する

任意整理の費用が高くて払えないと感じる方は、個人再生や自己破産の方が早く借金返済が行える可能性があります。

借金総額が多くて、月々の返済額が高すぎると感じる場合や、弁護士への依頼費用が高くて依頼できないと感じる方は、検討をしてみましょう。

個人再生・自己破産と任意整理との違いは以下の通りです。

| 手続き | 特徴 | 向いている人 |

|---|---|---|

| 個人再生 | 借金を原則1/5程度まで減額できる | 一定の収入がある人 |

| 自己破産 | 借金をゼロにできる(免責) | 支払いの見込みがない人 |

任意整理は、将来利息のカットや支払い遅延を交渉する手続きであるのに対し、個人再生と自己破産は借金の元金を減額することができる手続きです。

どの債務整理の方法も、分割払いや後払いが利用できる弁護士事務所は存在するので、まずは債務整理の方法の再検討をしみてましょう。

今、費用が払えなくても大丈夫!分割払い対応可能な法律事務所3選

債務整理を低コストで進めたいなら、実績と評判を兼ね備えたおすすめ事務所を選ぶことが重要です。

費用が安いだけでなく、サービス品質も高い事務所を選ぶことで、債務問題を効果的に解決できるからです。

債務整理法律事務所 比較表

| 事務所名 | 評価・特徴 | 任意整理費用 | 過払い報酬 | 対応時間 | 特色・ポイント | 相談 |

|---|---|---|---|---|---|---|

|

弁護士法人東京ロータス法律事務所

おすすめ

|

債務整理特化

実績豊富

受任件数7,000件以上

何度でも相談無料

全国対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 11%

|

回収額の22%

(税込)

|

月〜金: 10:00-20:00

土日祝: 10:00-20:00

全国対応

分割対応可

|

初回だけでなく何度でも無料相談可能。豊富な実績で東京を拠点に全国対応。土日祝日も相談受付。 | 無料相談する |

|

弁護士法人ひばり法律事務所

女性弁護士在籍

|

女性安心

借金問題9割超

女性弁護士在籍

分かりやすい説明

気持ちに寄り添う対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

借金問題が9割超の経験豊富な事務所。女性弁護士在籍で女性も安心。東京拠点で全国対応。 | 無料相談する |

|

アース法律事務所

費用安め

|

ベテラン弁護士

裁判官経験

30年超のベテラン

債務整理分野に注力

実績3,500件超

|

着手金: 20,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

代表弁護士は裁判官経験をもつ30年超のベテラン。債務整理分野に注力し、豊富な経験を持つ。 | 無料相談する |

※任意整理の着手金は、手続きを始める際に支払う費用。例えば3社あれば「22,000円 × 3社=66,000円」

※任意整理の実費は、郵送費や資料取得などの事務手続きにかかる実費分。3社なら「5,500円 × 3社=16,500円」

※任意整理の減額報酬は、債権者と交渉して借金を減額できた場合、その減額分の11%を成功報酬として支払う。たとえば50万円減額できた場合は「50万円 × 11%=55,000円」

例:借金3社で合計150万円→任意整理で120万円に減額された場合

| 内容 | 金額 |

|---|---|

| 着手金 | 22,000円 × 3社=66,000円 |

| 実費 | 5,500円 × 3社=16,500円 |

| 減額報酬 | (150万−120万)=30万円 × 11%=33,000円 |

| 合計費用 | 115,500円(税別・目安) |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 実費 | 1社あたり5,500円 | 5,500円 × 3社 | 16,500円 |

| 減額報酬 | 減額できた金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 過払い金があった場合:20%(税込) | 例:10万円回収 | 20,000円 |

| 合計費用 | 198,500円 |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 減額報酬 | 減額した金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 非公開(ご相談ください) | – | – |

| 合計費用 | 162,000円 |

上記の3つの事務所を詳しく解説していきます。

債務整理で

月々の借金返済額を

大幅減額!

弁護士法人東京ロータス

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

初回だけでなく、何度でも無料で相談が可能です。 豊富な実績で、債務整理の受任件数は7,000件以上にのぼっており、東京を拠点としながらも、全国からの相談に対応しています。また、平日だけでなく、土日祝日も相談を受け付けています。借金問題でお悩みの方は、まずは無料相談を利用してみてはいかがでしょうか。

女性でも安心して

借金を減額!

弁護士法人ひばり

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)

+実費5500円

借金問題が9割超の経験豊富な事務所で、分かりやすい説明と気持ちに寄り添う対応が特徴です。女性弁護士が在籍しており、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、土日も予約制で相談を受け付けています。

24時間対応不可

だけど費用が安い

アース

法律事務所

着手金 1社あたり/20000円

費用 1社あたり/20000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)+

実費5500円

代表弁護士は裁判官経験をもつ30年超のベテラン弁護士で、債務整理分野に注力している弁護士事務所です。借金問題実績3500件超の豊富な経験があり、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、ご事情によっては休日や夜間のご相談にも対応しています。

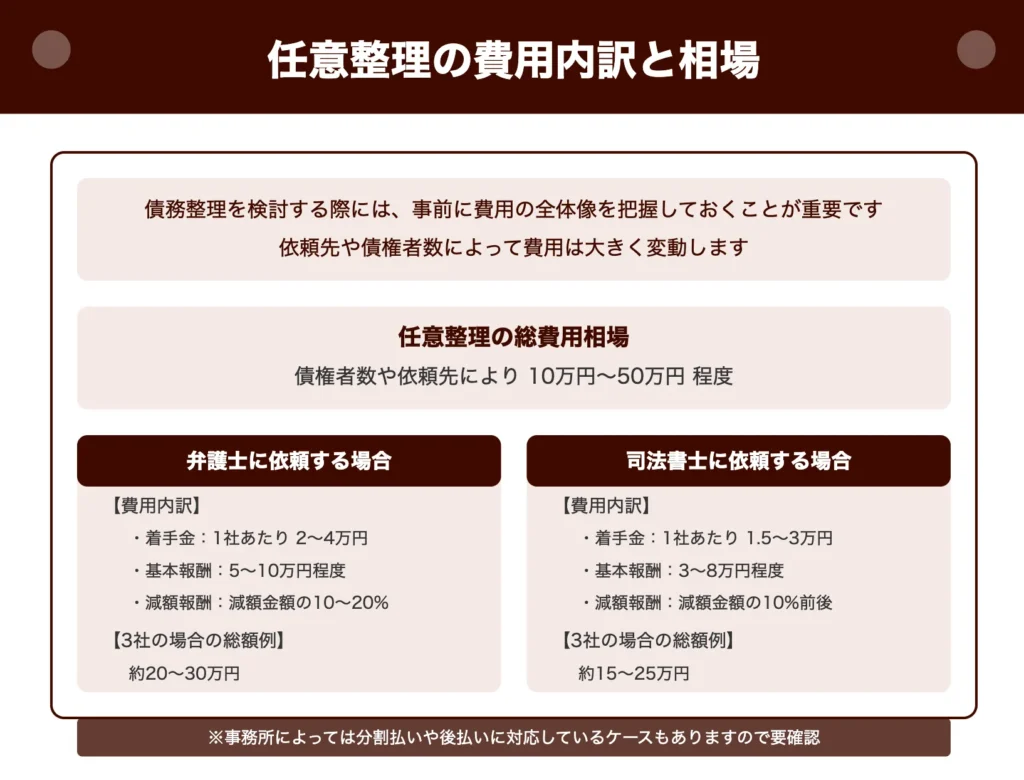

任意整理の費用相場は10万円〜50万円

任意整理の費用内訳と相場を知ることは、債務整理を検討する際の第一歩です。費用の全体像を把握しておけば、支払いが難しい場合の対策も立てやすくなるでしょう。

任意整理にかかる費用は、依頼先や債権者数によって大きく変わります。一般的に弁護士は1社あたり2〜4万円程度、司法書士は1社あたり1.5〜3万円程度の着手金が必要です。さらに、減額報酬や基本報酬なども加わるため、全体では10〜50万円の幅があります。

例えば、3社の債権者に対して任意整理を行う場合、弁護士なら着手金と報酬を合わせて20〜30万円程度、司法書士なら15〜25万円程度が相場となります。以下で詳しく解説していきます。

司法書士を利用した債務整理は費用が20万円程度

任意整理の費用は、弁護士と司法書士で大きく異なります。弁護士の場合は平均して1社あたり4〜5万円程度、着手金が10〜20万円ほどかかるのが一般的です。

一方、司法書士の場合は弁護士より安価で、1社あたり2〜3万円程度、着手金も5〜10万円程度と比較的抑えられています。「弁護士は費用が高そうだから司法書士に依頼しようかな…」と考える方もいるでしょう。

ただし、司法書士には「140万円以下の債権に関する裁判外和解交渉」という制限があります。借金総額が140万円を超える場合は弁護士への依頼が必要です。

また、弁護士は交渉力が高く、減額率が大きくなる傾向があるため、最終的なコストパフォーマンスでは弁護士の方が優れている場合もあります。

事務所によっては成功報酬制を採用しているところもあり、減額できた金額の一定割合(10〜20%程度)を報酬として支払う形式もあります。

費用面で迷った場合は、複数の事務所に無料相談を利用して見積もりを取り、比較検討することをお勧めします。

任意整理の費用選びでは、単に安さだけでなく、実績や対応の丁寧さも重要な判断基準となります。

任意整理はいくらなの?費用シミュレーション

任意整理の費用は依頼先や債務状況によって大きく変わります。一般的な費用相場を具体的に見ていきましょう。

債権者1社あたりの基本報酬は約2〜5万円が相場です。例えば、3社の債務整理を行う場合、基本報酬だけで6〜15万円程度になるでしょう。

これに加えて、着手金や減額報酬が発生します。着手金は2〜5万円程度、減額報酬は減額された金額の10〜20%が一般的な相場となっています。

「こんなに費用がかかるなら諦めるしかないのかな…」と不安に思う方もいるでしょう。

実際のケースで考えてみましょう。

| 債務件数・総額 | 基本報酬 | 着手金 | 減額報酬(20%) | 合計費用 |

|---|---|---|---|---|

| 3社・100万円 | 3万円 × 3社 = 9万円 | 3万円 | 20万円 × 20% = 4万円 | 約16万円 |

| 5社・300万円 | 3万円 × 5社 = 15万円 | 3万円 | 60万円 × 20% = 12万円 | 約30万円 |

司法書士の場合は弁護士より1〜2割ほど費用が安くなる傾向があります。

費用は事務所によって大きく異なるため、複数の事務所に相談して見積もりを比較することが賢明です。

無料相談を活用して、費用体系を詳しく確認しましょう。

分割払いや法テラスの利用が難しい場合の2つの選択肢

任意整理の費用が払えない場合でも、まだ諦める必要はありません。

特定調停や自己手続きという選択肢が残されています。

これらの方法は弁護士や司法書士に依頼するよりも費用を抑えられるため、経済的に厳しい状況でも債務整理を進められるでしょう。

以下で詳しく解説していきます。

特定調停を利用して費用を抑える

特定調停は、任意整理の費用が払えない方にとって有効な選択肢です。

特定調停とは、裁判所が債務者と債権者の間に入り、返済条件の調整を行う制度のこと。

弁護士や司法書士に依頼する任意整理と比べて、費用を大幅に抑えられるメリットがあります。

特定調停の申立費用は、債権者1社あたり1,000円程度と非常に安価です。

「任意整理の費用が払えない…」とお悩みの方にとって、この制度は救いになるでしょう。

特定調停の主な特徴は以下の通りです。

| メリット | 詳細説明 |

|---|---|

| 低コスト | 申立費用は1社あたり約1,000円で、専門家への依頼に比べて非常に安価。 |

| 自分で手続き可能 | 自分で進められるため、弁護士や司法書士への報酬が不要。 |

| 裁判所のサポート | 調停委員が仲介してくれるため、専門知識がなくても安心して手続きできる。 |

ただし、特定調停には交渉力や専門知識の面で限界もあります。

複雑な債務整理が必要な場合や、多数の債権者がいる場合は、専門家の力が必要なケースもあるでしょう。

特定調停を検討する際は、まず最寄りの簡易裁判所に相談してみることをおすすめします。

無料の法律相談会なども活用して、自分のケースに適しているか確認するとよいでしょう。

費用面で悩んでいても、債務問題を放置せず、まずは行動を起こすことが解決への第一歩となります。

自分で手続きを行う際の注意点

任意整理を自分で行うことは法的には可能ですが、専門知識がないと大きなリスクを伴います。

まず、債権者との交渉は専門的な知識と経験が必要です。

「自分で交渉すれば費用が節約できる」と考えるかもしれませんが、債権者は交渉のプロであり、素人が有利な条件を引き出すのは非常に困難でしょう。

自己処理の場合、適切な減額交渉ができず、結果的に高い返済額で合意してしまうリスクがあります。

また、債権者によっては個人との交渉自体を拒否するケースもあります。

書類作成の面でも、和解契約書などの法的文書を正確に作成する必要があり、ミスがあると将来的なトラブルの原因となります。

自分で手続きを行う場合の具体的な注意点は以下の通りです。

| 準備事項 | 詳細説明 |

|---|---|

| 債務の全体像の把握 | 借金総額、債権者、金利条件などを正確に把握する。 |

| 交渉記録の保存 | 交渉内容は書面やメールで記録し、証拠として保管する。 |

| 法的知識の習得 | 利息制限法や出資法など、基本的な債務整理に関する法律を学んでおく。 |

自己処理を検討する場合でも、最初だけでも法律の専門家に相談することをお勧めします。

無料相談を実施している法律事務所も多いので、まずは専門家のアドバイスを受けることで、より安全に手続きを進められるでしょう。

自分で手続きを行う場合は、十分な準備と覚悟が必要です。

任意整理後に返済が難しくなった場合の対策

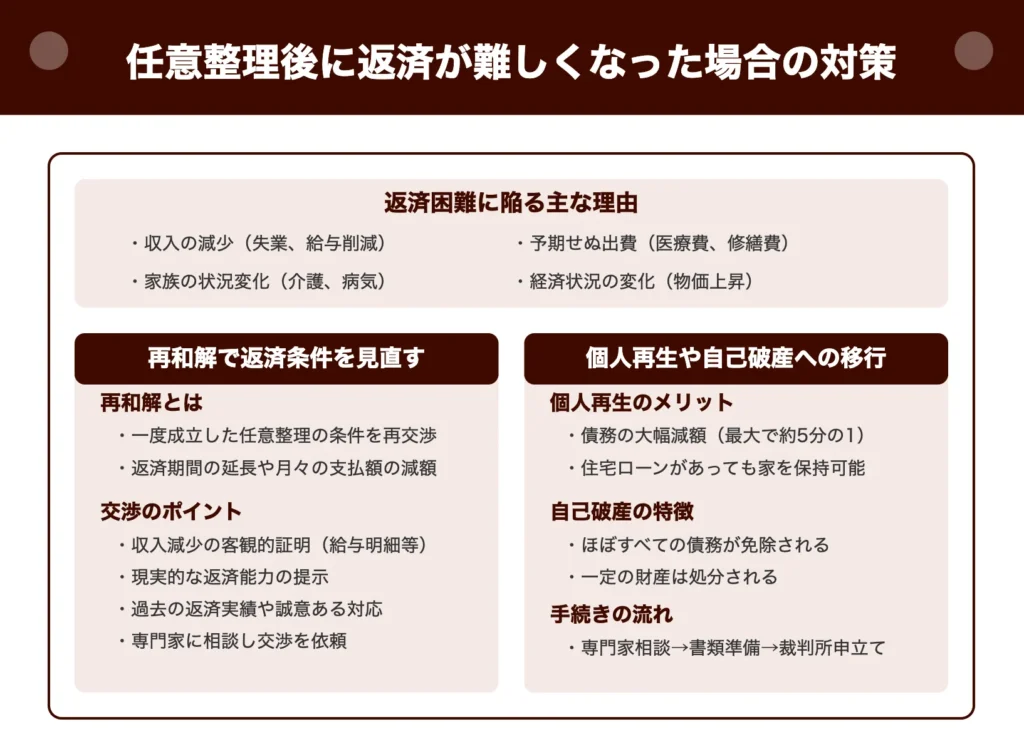

任意整理後の返済計画がうまくいかなくなったとき、あなたは一人で悩む必要はありません。状況が変化して返済が困難になることは珍しくないため、法的に認められた対応策がいくつか存在します。

返済困難に陥る主な理由は、収入の減少や予期せぬ出費の発生です。失業や病気、家族の介護など、当初の返済計画時には想定していなかった状況変化が起きることは誰にでもあり得ます。

例えば、コロナ禍で収入が激減したケースや、突然の入院で医療費がかさんだケースなど、やむを得ない事情で返済計画の見直しが必要になることがあります。このような場合、再和解交渉や別の債務整理手続きへの移行を検討することで、新たな解決策を見出すことが可能です。

再和解で返済条件を見直す

任意整理後の返済が思うように進まないケースは少なくありません。そんなとき、再和解交渉が有効な解決策となります。

再和解とは、一度成立した任意整理の和解内容を見直し、新たな返済条件で合意することです。返済期間の延長や月々の返済額の減額などが主な内容となります。

「このままでは約束した返済が続けられない…」と不安を感じたら、早めに弁護士や司法書士に相談しましょう。債権者との交渉は専門家に任せることで、より良い条件を引き出せる可能性が高まります。

再和解交渉の主なポイントは以下の通りです。

| 交渉時のポイント | 詳細説明 |

|---|---|

| 収入減少の証明 | 給与明細や退職証明書などで収入減少を客観的に示す資料を用意する。 |

| 返済能力の正確な提示 | 家計状況を具体的に説明し、実際に返済可能な金額を提示する。 |

| 誠意ある対応 | 過去の返済実績や今後の返済意思を丁寧に伝えることで信頼を得る。 |

債権者側も、全く返済されないよりは条件を見直してでも返済を継続してもらう方が良いと考えるケースが多いでしょう。

再和解が成立すれば、新たな返済計画に沿って支払いを続けることで、債務問題を解決へと導くことができます。任意整理後の返済が厳しくなった場合は、一人で悩まず専門家に相談することが最善の対処法です。

個人再生や自己破産への手続き変更

任意整理で返済が難しくなった場合、個人再生や自己破産への移行を検討する選択肢があります。

任意整理後に生活状況が悪化したり、予想外の出費が重なったりして返済計画が破綻することもあるでしょう。「このまま返済を続けるのは無理かもしれない…」と感じたら、より強力な債務整理方法への変更を考える時期かもしれません。

個人再生は、債務の大幅な減額(最大で約5分の1まで)が可能で、住宅ローンがある場合も家を手放さずに債務整理ができます。

自己破産は最終手段として、ほぼすべての債務が免除される制度です。ただし、一定の財産は処分されるデメリットがあります。

手続き変更の流れは以下のとおりです。

| 手続きのステップ | 詳細説明 |

|---|---|

| 弁護士・司法書士への相談 | 現状を正直に伝え、最適な手続きについて専門家からアドバイスを受ける。 |

| 必要書類の準備 | 収入証明や債務状況などの関連資料を用意する。 |

| 裁判所への申立て | 個人再生や自己破産はいずれも裁判所を通じた正式な手続きが必要。 |

手続き変更の費用は新たにかかりますが、法テラスの利用や分割払いの相談も可能です。

債務整理は生活再建のための制度です。返済が困難になったら早めに専門家に相談することが解決への第一歩となります。

生活が困難なときに利用できる公的支援制度

経済的に苦しい状況で任意整理の費用が払えない場合、公的支援制度の活用が有効な解決策となります。

これらの制度は、一時的な生活の立て直しや債務整理費用の捻出に役立つよう設計されているのです。

例えば、生活福祉資金貸付制度では低金利または無利子で資金を借りられるほか、母子家庭や父子家庭向けの特別支援制度も存在します。

以下で詳しく解説していきます。

母子父子寡婦福祉資金貸付金制度の利用方法

母子父子寡婦福祉資金貸付金制度は、ひとり親家庭や寡婦の方が任意整理の費用を工面する際に利用できる重要な支援制度です。

この制度は、20歳未満の子どもを養育しているひとり親家庭の親や寡婦の方を対象としており、低金利で様々な資金を借りることができます。

任意整理の費用として活用する場合は、「就学支度資金」や「修学資金」などではなく、「生活資金」や「事業開始資金」の区分で申請するのが適切でしょう。

「費用が払えない…どうしよう」と悩んでいる方にとって、この制度は大きな助けになるかもしれません。

申請方法は以下の手順で行います。

- お住まいの市区町村の福祉事務所や母子福祉担当窓口に相談する

- 必要書類(住民票、所得証明書、戸籍謄本など)を準備する

- 申請書に必要事項を記入して提出する

- 審査を経て貸付が決定される

貸付限度額は都道府県によって異なりますが、一般的に10〜50万円程度で、返済期間は3〜5年間設定されています。

利率は無利子または年1.0%程度と低金利なため、任意整理の費用を工面する手段として検討する価値があります。

ただし、連帯保証人が必要な場合があるため、事前に確認しておくことが重要です。

また、申請から貸付決定まで1〜2ヶ月程度かかる場合があるため、任意整理を急いでいる場合は、弁護士や司法書士に相談の上、他の支払い方法と併せて検討することをお勧めします。

この制度を利用することで、任意整理の費用負担を軽減しながら、債務問題の解決に向けて一歩踏み出すことができるでしょう。

任意整理に関するよくある質問と回答

任意整理に関する疑問や不安は、手続きを検討する多くの方が抱えるものです。手続き期間や信用情報への影響、家族への影響など、気になる点は少なくありません。

特に債務整理を考える際は、その後の生活にどのような変化があるのか知っておくことが重要です。正確な情報を得ることで、不安を解消し、適切な判断ができるようになるでしょう。

例えば、任意整理の手続き期間は一般的に3〜6ヶ月程度かかりますが、債権者数や交渉の進み具体によって変動します。また、信用情報にも一定期間の記録が残るため、新たな借入れに影響することを理解しておく必要があります。以下で詳しく解説していきます。

- 任意整理の費用が払えないときは、どうしたらいいですか?

- 任意整理の費用が払えない場合には、以下の4つの対応がおすすめです。

① 分割払い・後払いができる弁護士事務所を選ぶ

② 法テラスの無利子立替を利用する

③ 一部の借金のみ任意整理をする

④ 借金を大幅に減額する個人再生や自己破産を選択する

⑤ 一時的に支払いを待ってもらう

任意整理をする際に、費用が払えないと感じる場合には、まず法テラスの立替制度やなどの利用を検討してみましょう。

- 任意整理に応じない業者とは?

- 任意整理は債権者の「任意(自由)」による和解なので、一部の業者は応じないことがあります。特に、銀行系カードローン(三菱UFJ銀行、みずほ銀行など)や、保証会社が関与しているローンは慎重な対応を取る傾向があります。また、家賃保証・携帯端末割賦・奨学金など、信用取引要素が強い債務も対象外になりやすいです。応じない業者がある場合は、他の債務だけ任意整理し、残りは個人再生や自己破産を検討することも可能です。

出典:任意整理に応じない業者一覧【最新版】

- アコムの任意整理は何年で和解してくれますか?

- アコムの任意整理では、3年〜5年程度の分割払いで和解できるケースが一般的です。将来利息をカットしてもらい、残元金を36〜60回の分割で返済する形です。アコムは消費者金融の中でも比較的柔軟に対応してくれる業者の一つで、滞納が長くなければ和解に応じやすい傾向があります。ただし、返済能力や他社債務の状況によっては希望通りにならないこともあるため、弁護士を通じた交渉が安心です。

出典:アコムは債務整理に応じない?応じないケースとは

- 任意整理で350万円を月々いくらで返済できますか?

- 任意整理では、将来利息がカットされ、元金350万円を3〜5年で分割返済するのが一般的です。たとえば3年(36回)なら月約9.7万円、5年(60回)なら月約5.8万円程度になります。弁護士を通すことで、収入に合わせた返済期間の延長も相談可能です。無理のない返済計画を立てるためには、家計の状況を正確に伝えることが重要です。支払いが難しい場合は、個人再生の選択肢も検討しましょう。

出典:債務整理(任意整理)したらいくら減る?月々の返済額を検証・実例を解説

- 借金500万を任意整理したらいくらになりますか?

- 借金500万円を任意整理すると、将来利息がカットされ、元金500万円のみを3〜5年で返済する形が多いです。3年(36回)なら月約13.9万円、5年(60回)なら約8.3万円の返済になります。ただし、弁護士費用や債権者数によって総額は多少増減します。利息がカットされるだけでも返済総額は大幅に減るため、早期に相談すれば家計の立て直しも十分可能です。収入に応じて柔軟な返済期間を設定できます。

- 任意整理をしなければよかったと後悔する理由は?

- 任意整理を「しなければよかった」と感じる人の多くは、ブラックリストに登録されてしまい、5〜7年ほど新たなローンやクレジットカードが使えなくなることを想定していなかった場合です。また、和解後の返済額が思ったより高く、生活が苦しくなるケースもあります。ただし、任意整理は将来利息をカットし、返済総額を減らせる手続きです。後悔する前に、弁護士に生活再建の見通しを立ててもらうことで、適切に利用できます。

- 任意整理が今月だけ払えないときにどう相談する?

- 任意整理の返済を一時的に支払えない場合は、すぐに弁護士や司法書士に連絡することが最も大切です。1回の遅延であれば、債権者に事情を説明し、支払い猶予や分割変更を相談できることもあります。放置すると「和解契約の解除」になり、利息が復活したり、一括請求を受ける危険があります。まずは誠実に状況を伝え、返済計画の見直しを依頼しましょう。早めの相談で解決できるケースがほとんどです。

まとめ:任意整理の費用問題を解決する方法

今回は、任意整理の費用に悩み、支払いが難しい状況にある方に向けて、

- 任意整理の費用相場と支払い方法

- 費用が払えない場合の具体的な対処法

- 低費用で任意整理を行うための選択肢

上記について、債務整理の相談を多数受けてきた筆者の経験を交えながらお話してきました。

任意整理は他の債務整理方法と比べて費用面でメリットがありますが、それでも支払いが困難な状況に陥ることがあります。

そんなときは、分割払いの相談や法テラスの利用、弁護士事務所の無料相談などの選択肢を検討してみましょう。

これまで借金問題で悩み、解決策を模索してきた努力は決して無駄ではありません。

任意整理の費用問題を乗り越えれば、借金の減額や返済負担の軽減という大きなメリットを得られる可能性が高いのです。まずは複数の法律事務所に相談し、自分の状況に合った支払い方法を提案してもらうことから始めてみてください。