※このページには一部広告を含みます。

借金の返済が困難になり債務整理を検討する際、最も気になるのは「どんなデメリットがあるのか」ということではないでしょうか。

インターネット上には様々な情報がありますが、実際に債務整理を経験した人の声や最新の情報が不足しているのが現状です。

本記事では、債務整理の3つの方法(任意整理・個人再生・自己破産)それぞれのデメリットを、実際の経験者のアンケート結果を交えながら詳しく解説します。また、デメリットを最小限に抑える対処法や、債務整理をしない方がいい場合についても具体的にご紹介します。

この記事を読めば、債務整理の本当のリスクを理解し、あなたの状況に最適な選択ができるようになるでしょう。

債務整理ができる

安いおすすめの事務所TOP3

法律事務所フォワード

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

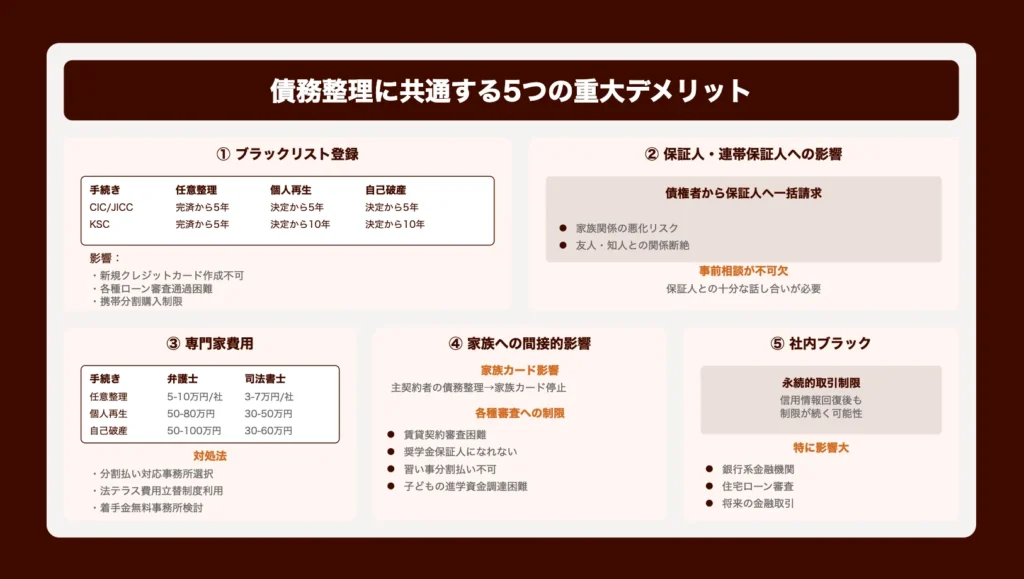

債務整理の5つの重大なデメリット

どの債務整理を選択しても、必ず発生する共通のデメリットがあります。

結論、債務整理をする上で注意したいデメリットは以下の5つが挙げられます。

- ブラックリストに登録される

- 保証人・連帯保証人に一括返済が求められる可能性がある

- 弁護士・司法書士費用を負担する必要がある

- 同居家族への間接的な影響が及ぶ可能性がある

- 一部金融機関との永続的な取引制限(社内ブラック)

ブラックリストに登録される

債務整理を行うと、信用情報機関(CIC・JICC・KSC)に事故情報が登録されます。これがいわゆる「ブラックリスト」と呼ばれる状態です。

登録される期間は手続きによって異なります。実際の経験者へのアンケートでは、「思ったより長期間の影響があった」という声が多く聞かれました。

| 信用情報機関 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| CIC | 完済から5年 | 決定から5年 | 決定から5年 |

| JICC | 完済から5年 | 決定から5年 | 決定から5年 |

| KSC | 完済から5年 | 決定から10年 | 決定から10年 |

このブラックリスト登録により、以下のような制限が発生します。

新規クレジットカードの作成ができない

カード会社は審査時に必ず信用情報を確認するため、事故情報が登録されている間は、原則として新しいクレジットカードを作ることができません。経験者の体験談では、「急な出張でクレジットカードが必要になった時に困った」という声もありました。

各種ローンの審査に通らない

住宅ローン、自動車ローン、教育ローンなど、すべてのローン審査に通らなくなります。特に住宅ローンについては、多くの経験者が「マイホーム購入の計画を大幅に見直す必要があった」と回答しています。

携帯電話の分割購入ができない可能性

スマートフォンの端末を分割で購入する際も審査が行われるため、一括購入を求められる場合があります。対処法として、格安スマートフォンの利用や中古端末の購入を検討する方が多いようです。

保証人・連帯保証人に一括返済が求められる可能性がある

債務整理を行うと、保証人や連帯保証人に大きな影響を与えます。これは多くの人が見落としがちな重要なポイントです。

保証人がいる借金について債務整理を行った場合、債権者は保証人に対して残債の一括返済を求めることができます。

この影響は手続きの種類に関わらず発生するため、事前に保証人との相談が不可欠です。

経験者の体験談では、「家族に迷惑をかけてしまい、関係が悪化した」「保証人になってくれた友人との縁が切れてしまった」という深刻な声も聞かれます。

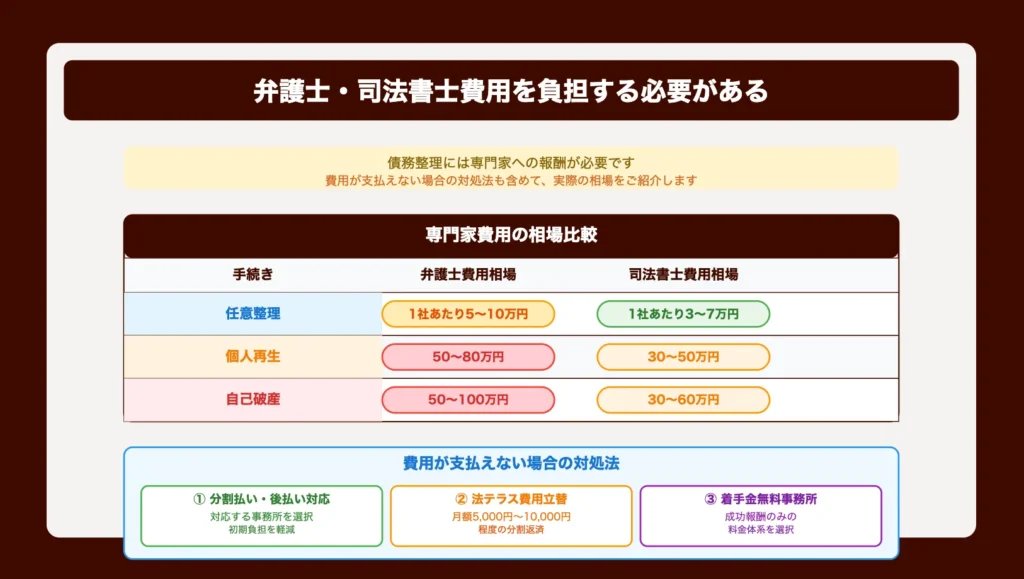

弁護士・司法書士費用を負担する必要がある

債務整理には専門家への報酬が必要です。費用が支払えない場合の対処法も含めて、実際の相場をご紹介します。

| 手続き | 弁護士費用相場 | 司法書士費用相場 |

|---|---|---|

| 任意整理 | 1社あたり5~10万円 | 1社あたり3~7万円 |

| 個人再生 | 50~80万円 | 30~50万円 |

| 自己破産 | 50~100万円 | 30~60万円 |

費用が支払えない場合は、以下の方法があります。

- 分割払い・後払いに対応する事務所を選ぶ

- 法テラスの費用立替制度を利用する(月額5,000円~10,000円程度の分割返済)

- 着手金無料の事務所を探す

同居家族への間接的な影響が及ぶ可能性がある

債務整理をした本人以外の家族にも、間接的な影響が及ぶ場合があります。

家族カードが使用停止になる

主契約者が債務整理を行うと、家族が使用している家族カードも同時に利用停止となります。一方、家族カードの利用者が債務整理を行っても、主契約者のカードには基本的に影響しません。

賃貸契約や各種審査への影響

信販系の保証会社を利用する賃貸物件では、審査に通らない可能性があります。また、子どもの奨学金の保証人になれない、習い事の月謝の分割払いができないなど、日常生活の様々な場面で制限を受ける可能性があります。

一部金融機関との永続的な取引制限(社内ブラック)

債務整理を行った金融機関とは、その後の取引に制限が設けられる場合があります。これは「社内ブラック」と呼ばれ、信用情報の回復後も続く可能性があります。

特に銀行系の金融機関では、住宅ローンなどの重要な取引で長期間影響が残ることがあるため、将来の金融機関選択時に考慮が必要です。

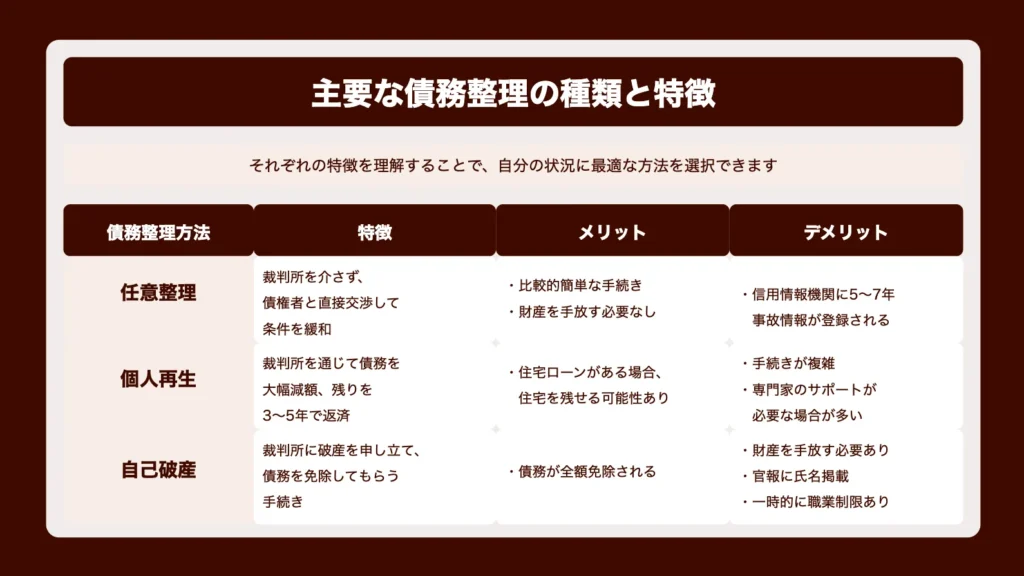

債務整理とは?3つの手続きの基本概要を解説

債務整理とは、返済が困難になった借金を法的手続きによって整理し、経済的な再生を図る制度です。主に以下の3つの方法があります。

債務整理の手続きを選択する前に、それぞれの特徴とデメリットを正しく理解することが重要です。以下の表で、各手続きの基本的な特徴を比較してみましょう。

| 手続き | 借金の減額効果 | 手続き期間 | 裁判所の関与 | 保証人への影響 |

|---|---|---|---|---|

| 任意整理 | 将来利息カット | 3~6ヶ月 | なし | 対象外にすれば影響なし |

| 個人再生 | 最大90%減額 | 1年~1年6ヶ月 | あり | 全額請求 |

| 自己破産 | 全額免除 | 6ヶ月~1年 | あり | 全額請求 |

この比較表からも分かるように、借金の減額効果が大きいほど、手続きは複雑になり、デメリットも大きくなる傾向があります。

任意整理とは

任意整理は、債権者と直接交渉して将来利息をカットし、元本を3~5年の分割払いで返済する手続きです。裁判所を通さずに行うため、比較的簡単で費用も抑えられます。

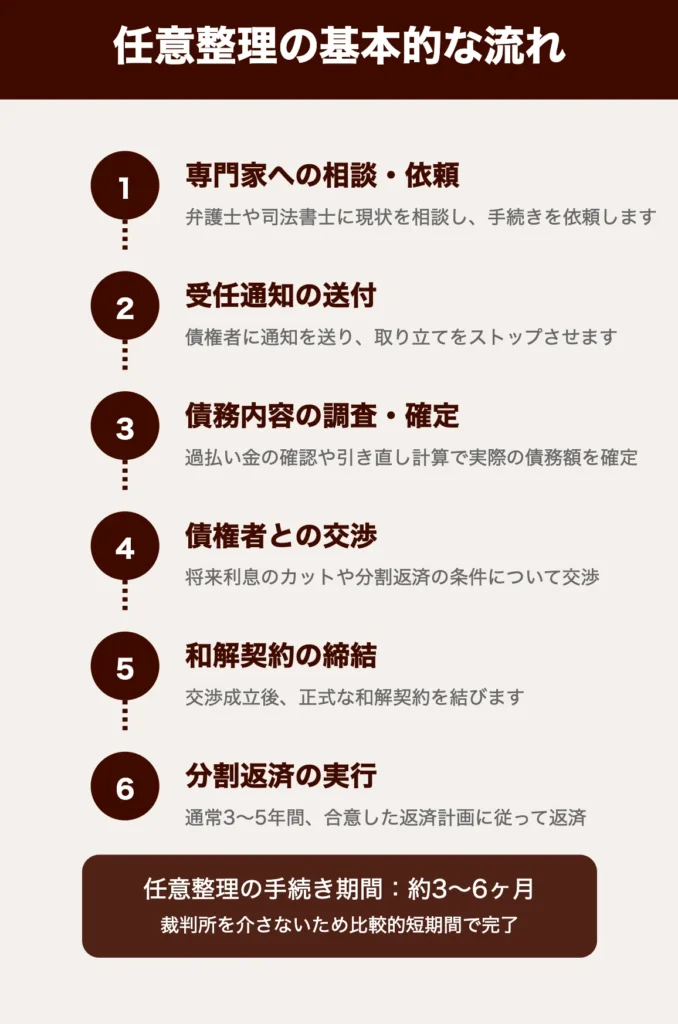

任意整理の基本的な流れ

任意整理は債務整理の中でも比較的手続きがシンプルな方法です。

- 専門家に相談・依頼

弁護士や司法書士に依頼します。 - 受任通知の送付

専門家が債権者に通知を出すと、取り立ては止まります。 - 取引履歴の確認

過払い金の有無や本当の借金額を計算します。 - 債権者と交渉

・利息をカット

・分割返済の条件を調整 - 和解契約の締結

合意した内容で返済計画を立てます。

任意整理の特徴

- 手続き期間は 3〜6ヶ月程度(状況により変動)。

- 裁判所を通さないのでスムーズ。

- 返済期間は 3〜5年が一般的。

- その間は毎月きちんと返済を続ける必要があります。

個人再生とは

個人再生は、裁判所に申し立てを行い、借金を大幅に減額(通常5分の1程度)してもらう手続きです。住宅ローン特則を利用すれば、マイホームを残しながら借金を整理できる特徴があります。

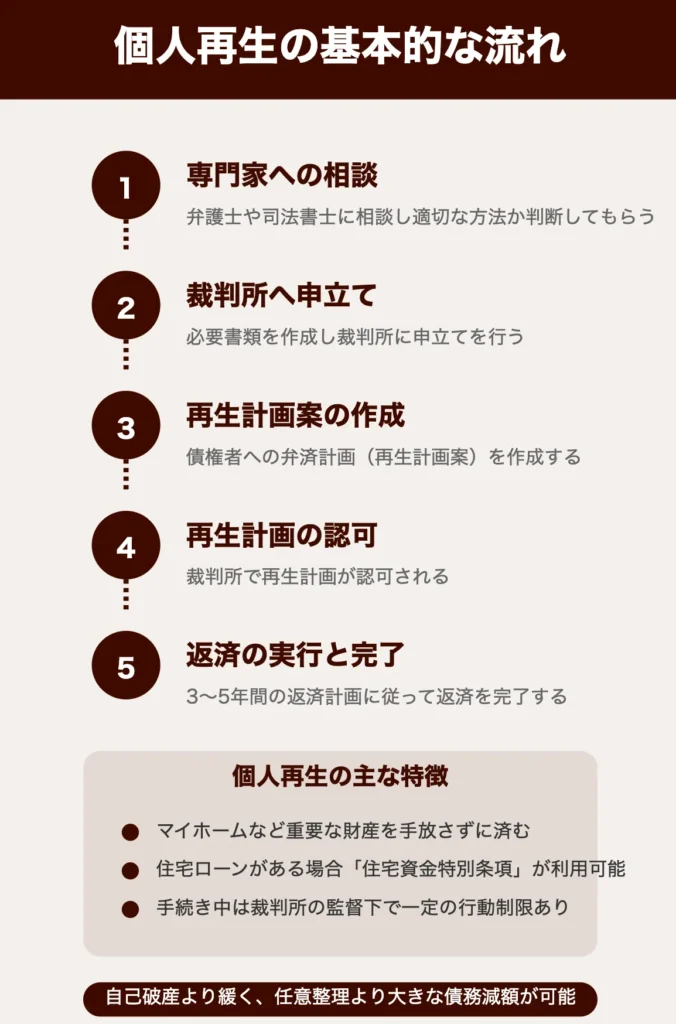

個人再生の基本的な流れ

個人再生は、借金を大幅に減額しながらも、マイホームなどの重要な財産を手放さずに済む債務整理方法です。

手続きの流れは主に5つのステップに分かれています。

- 専門家に相談

弁護士や司法書士に相談し、個人再生が適切か判断してもらいます。 - 裁判所へ申立て

必要書類をそろえて提出します。専門家に任せれば安心です。 - 再生計画の作成

債権者への返済計画(再生計画案)を立てます。 - 裁判所の認可

計画が認められると、3〜5年の返済がスタートします。 - 返済完了後

返済が終われば、残りの借金は免除されます。

個人再生の特徴

- 住宅ローンがあっても家を守れる(住宅資金特別条項)。

- 任意整理より大幅に減額できる。

- 自己破産ほど厳しくないが、裁判所の監督を受けるため一定の制限あり。

自己破産とは

自己破産は、裁判所に申し立てを行い、借金の支払義務を全額免除してもらう手続きです。最も効果は大きいですが、財産の処分などデメリットも最大となります。

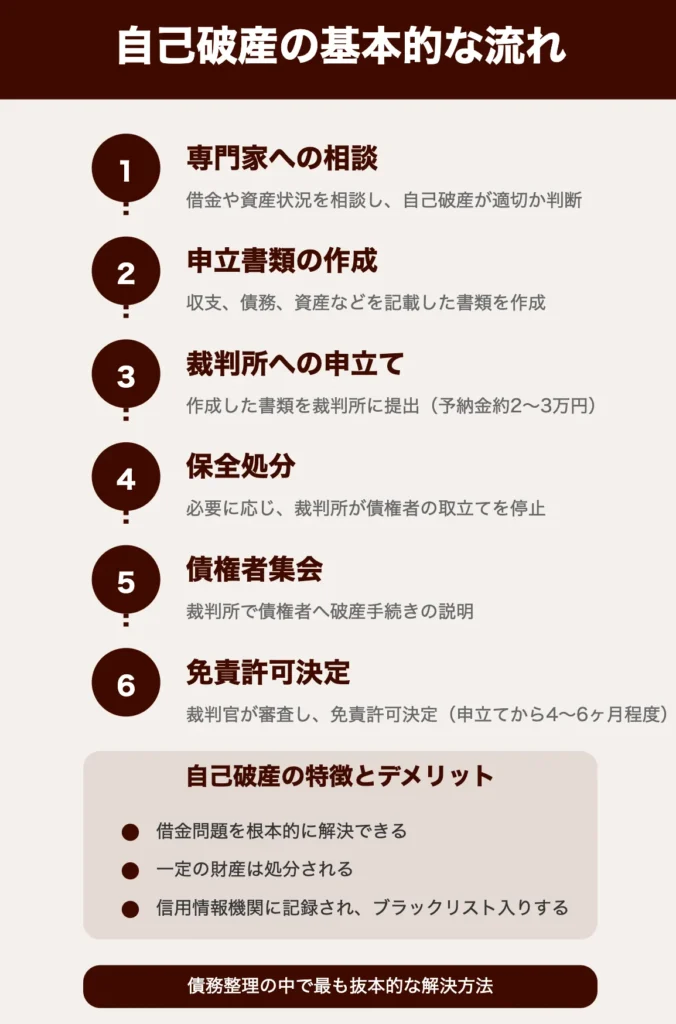

自己破産の基本的な流れ

- 専門家に相談

借金や資産状況を弁護士・司法書士に相談し、自己破産が適切か判断。 - 申立書類を作成

収支や債務、資産をまとめた書類を準備。 - 裁判所へ申立て

書類を提出(費用は約2〜3万円)。 - 取立ての停止(必要に応じて)

裁判所が債権者の取立てをストップ。 - 債権者集会

裁判所で債権者に手続き内容を説明。 - 免責許可決定

審査を経て、借金の返済義務が免除(申立てから約4〜6ヶ月)。

自己破産の特徴

- 借金を ゼロにできる唯一の方法。

- 一定の財産は処分される。

- 信用情報に登録され、ローンやクレジットがしばらく使えない。

任意整理の特有デメリットと後悔しないための対策

任意整理は最も利用者が多い債務整理手続きですが、特有のデメリットも存在します。

| デメリット | 内容 | 具体例/リスク | 対処法・事前対策 |

|---|---|---|---|

| 元本が減らない | 任意整理は将来利息カットが中心で、元本は原則減らない | 300万円借金 → 任意整理後も総返済額300万円(ただし月々の返済額は減少) | 高額借金には効果が限定的 |

| 債権者が交渉に応じない可能性 | 裁判所を通さないため、債権者が拒否することもある | ・借入期間が短い(1年未満) ・返済実績がない ・2回目以降の任意整理 ・低収入で返済能力に疑問 | 弁護士に相談し対応策を検討 |

| 返済滞納による一括請求リスク | 2回以上滞納で期限の利益を失い、一括返済を求められる | 多くの和解契約に「期限の利益喪失条項」が含まれる | ・早めに弁護士・債権者に相談 ・再和解を検討 ・個人再生・自己破産に切替も視野 |

| 銀行口座の凍結リスク | 銀行系カードローン・クレカを整理対象にすると口座が凍結される可能性 | 給与振込口座や公共料金引き落としに影響 | ・給与振込口座を変更 ・預金を引き出しておく ・公共料金等の支払い方法を変更 |

実際の経験者のアンケート結果では、約15%の方が「任意整理をしなければよかった」と回答しています。

元本が減らないため効果が限定的

任意整理の最大のデメリットは、原則として借金の元本が減額されないことです。

主に将来利息のカットが中心となるため、元本が高額な場合は期待する効果が得られない可能性があります。

具体例:300万円の借金(年利15%)の場合

- 任意整理前:月々10万円返済(利息込み)

- 任意整理後:月々8万円返済(利息カット、5年分割)

このように、月々の返済額は減りますが、総返済額は300万円のまま変わりません。

債権者が交渉に応じない可能性

任意整理は裁判所を通さない交渉のため、債権者が和解に応じない場合があります。特に以下のケースでは交渉が困難になりがちです。

- 借入開始から短期間(1年未満)での任意整理

- 返済実績がほとんどない

- すでに2回目以降の任意整理

- 低収入で返済能力に疑問がある場合

経験者の体験談では、「消費者金融は応じてくれたが、信販会社が交渉を拒否された」「収入証明を何度も求められ、結局和解できなかった」という声もあります。

返済が滞ると一括請求のリスク

任意整理後の返済を2回以上滞納すると、期限の利益を失い、残債の一括返済を求められる可能性があります。

これは「期限の利益喪失条項」によるもので、多くの和解契約に含まれています。

対処法

- 支払いが困難になった場合は、すぐに弁護士や債権者に相談する

- 再和解(返済条件の再交渉)を検討する

- 個人再生や自己破産への手続き変更を検討する

銀行口座の凍結リスク

銀行系のカードローンやクレジットカードを任意整理の対象にすると、その銀行の口座が一時的に凍結される可能性があります。

事前対策

- 給与振込口座や自動引き落とし口座を変更する

- 預金を全額引き出しておく

- 公共料金等の支払い方法を変更する

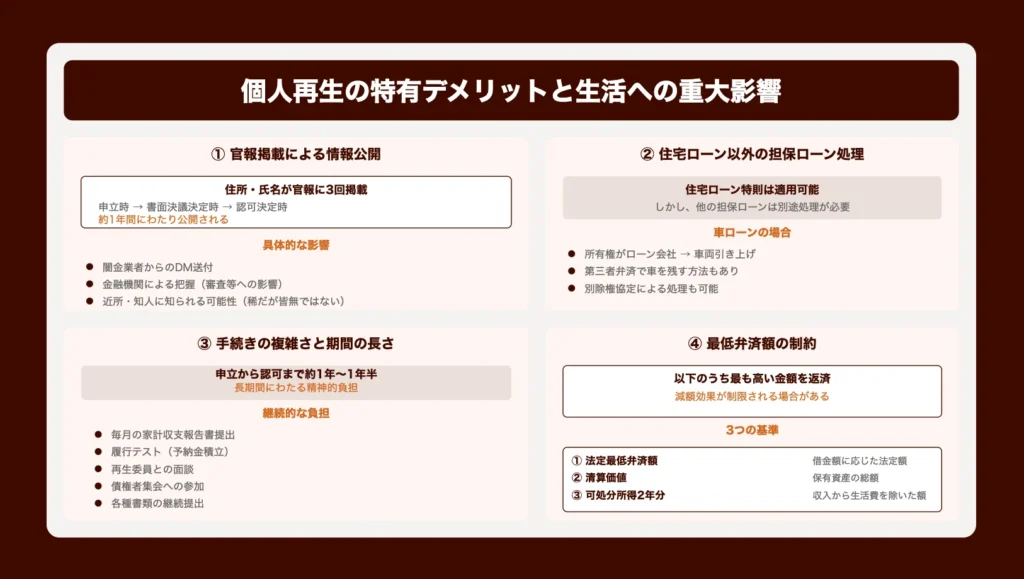

個人再生の特有デメリットと生活への重大影響

個人再生は大幅な借金減額が可能な反面、手続きが複雑で生活への影響も大きくなります。

| デメリット | 内容 | 具体例・影響 |

|---|---|---|

| 官報掲載による情報公開 | 個人再生をすると住所・氏名が官報に3回掲載 | 闇金業者からのDM/金融機関が把握/近所・知人に知られる可能性(稀) |

| 住宅ローン以外の担保ローン処理 | 住宅ローン特則は使えるが、他の担保ローンは別途処理必要 | 車ローン → 所有権がローン会社なら引き上げ/第三者弁済や別除権協定で残す方法もあり |

| 手続きの複雑さと期間の長さ | 申立から認可まで約1年~1年半 | 毎月の家計収支報告書提出/履行テスト/再生委員面談など負担大 |

| 最低弁済額の制約 | 以下のうち最も高い金額を返済する必要あり | 法定の最低弁済額/清算価値(保有資産総額)/可処分所得の2年分 → 資産や収入が多いと減額効果が薄い |

経験者の約20%が手続きの複雑さに後悔を感じています。

官報掲載による情報公開

個人再生を行うと、官報(国の広報誌)に住所・氏名が3回掲載されます。

一般の人が官報を見る機会は少ないですが、以下のような影響が考えられます。

- 闇金業者からのダイレクトメールが届く可能性

- 信用情報機関や金融機関が情報を把握する

- 近所の人や知人に知られるリスク(稀ですが可能性はあります)

住宅ローン以外の担保付きローンの処理

個人再生では住宅ローン特則により住宅を残すことができますが、自動車ローンなどその他の担保付きローンは別途処理が必要です。

自動車ローンが残っている場合

- 車の所有権がローン会社にある場合は引き上げられる

- 第三者弁済(家族等による完済)で車を残すことは可能

- 別除権協定により車を残すことも可能(厳しい条件あり)

手続きの複雑さと期間の長さ

個人再生は申立てから認可決定まで約1年から1年半かかります。

この間、以下のような負担があります。

- 家計収支報告書の毎月提出

- 履行テストの実施(一部地域)

- 再生委員との面談(選任された場合)

経験者からは「書類作成が大変だった」「毎月の報告が負担だった」という声が多く聞かれます。

最低弁済額の制約

個人再生では、以下の金額のうち最も高い金額を最低限返済する必要があります。

- 法定の最低弁済額

- 清算価値(保有資産の総額)

- 可処分所得の2年分

このため、資産を多く持っている場合や収入が多い場合は、期待したほど借金が減らない可能性があります。

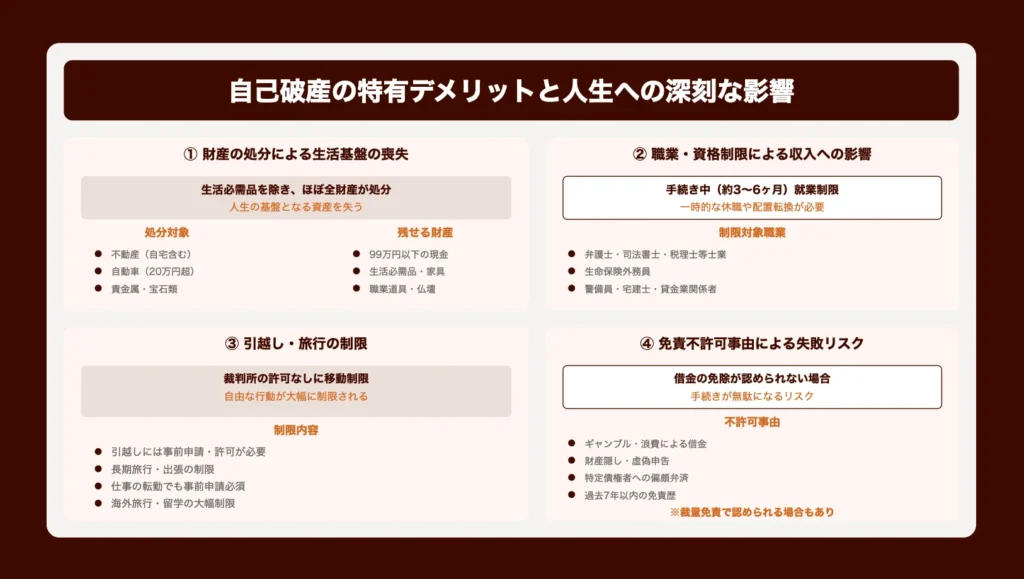

自己破産の特有デメリットと人生への深刻な影響

自己破産は借金をゼロにできる最も効果的な手続きですが、同時に最も重大なデメリットも伴います。

| デメリット | 内容 | 具体例・影響 |

|---|---|---|

| 財産の処分による生活基盤の喪失 | 生活必需品を除き、ほぼ全財産が処分される | 処分対象:不動産、自動車(20万円超)、貴金属、株式、保険解約返戻金(20万円超)、退職金の一部 残せる財産:99万円以下の現金、生活必需品、職業道具、仏壇など |

| 職業・資格制限による収入への影響 | 手続き中(約3〜6ヶ月)は一部の職業に就けない | 弁護士・司法書士・税理士などの士業/生命保険外務員/警備員/宅建士/貸金業関係者など → 一時的に休職や配置転換が必要 |

| 引越し・旅行の制限 | 裁判所の許可なしに引越しや長期旅行不可 | 仕事の転勤でも事前申請が必要 |

| 免責不許可事由による失敗リスク | 借金の免除が認められない場合がある | ギャンブル・浪費による借金/財産隠し・虚偽申告/特定の債権者だけに返済/過去7年以内の免責歴 → ただし「裁量免責」で認められるケースもあり |

経験者の約30%が生活の変化に戸惑いを感じています。

財産の処分による生活基盤の喪失

自己破産では、生活に必要な最低限の財産を除き、ほぼすべての財産が処分されます。

処分される主な財産

- 不動産(持ち家、土地)

- 自動車(20万円超の査定額)

- 貴金属・宝石類

- 株式・投資信託等の有価証券

- 生命保険の解約返戻金(20万円超)

- 退職金の一部

残せる財産

- 99万円以下の現金

- 生活に必要な家具・家電

- 職業上必要な道具

- 仏壇・位牌等

職業・資格制限による収入への影響

自己破産の手続き中(約3~6ヶ月)は、以下の職業に就くことができません。

制限される主な職業・資格

- 弁護士、司法書士、税理士等の士業

- 生命保険外務員

- 警備員

- 宅地建物取引士

- 貸金業者の役員・従業員

これらの職業に就いている場合は、一時的に休職や配置転換が必要になる可能性があります。

引越し・旅行の制限

破産手続き中は、裁判所の許可なしに引越しや長期間の旅行ができません。仕事の都合で転勤が必要な場合も、事前に裁判所への申請が必要です。

免責不許可事由による失敗リスク

以下のような事情がある場合、免責(借金の免除)が認められない可能性があります。

- ギャンブルや浪費による借金

- 財産隠しや虚偽の申告

- 特定の債権者のみへの返済

- 過去7年以内の免責歴

ただし、裁量免責により認められるケースも多いため、該当する場合は専門家に相談することが重要です。

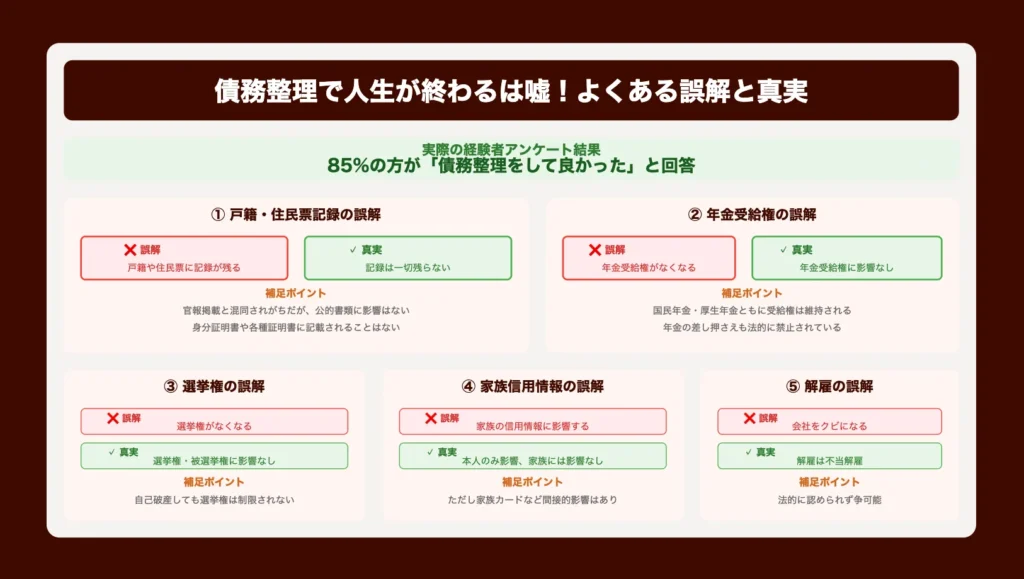

債務整理で人生が終わるは嘘!よくある誤解と真実

インターネット上には債務整理に関する誤った情報が多く流れています。

実際に債務整理を経験したアンケートでは、85%の方が「債務整理をして良かった」と回答しています。

| 誤解 | 真実 | 補足ポイント |

|---|---|---|

| 戸籍や住民票に記録が残る | 記録は一切残らない | 官報掲載と混同されがちだが、公的書類に影響はない |

| 年金受給権がなくなる | 年金受給権に影響なし | 国民年金・厚生年金ともに受給権は維持され、差し押さえも不可 |

| 選挙権がなくなる | 選挙権・被選挙権に影響なし | 自己破産しても選挙権は制限されない |

| 家族の信用情報に影響する | 本人のみ影響、家族には影響なし | ただし家族カードなど間接的な影響はあり |

| 会社をクビになる | 債務整理を理由とした解雇は不当解雇 | 法的に認められず、争うことが可能 |

戸籍や住民票に記録が残るという誤解

真実:債務整理の事実は戸籍や住民票には一切記録されません

これは完全な誤解です。官報に掲載されることと混同されがちですが、戸籍や住民票などの公的書類に債務整理の記録が残ることはありません。

年金受給権がなくなるという誤解

真実:年金受給権に一切影響はありません

国民年金や厚生年金の受給権は、債務整理によって影響を受けることはありません。また、年金を差し押さえられることもありません。

選挙権がなくなるという誤解

真実:選挙権は一切制限されません

自己破産をしても選挙権や被選挙権に影響はありません。これも完全な誤解です。

家族の信用情報に影響するという誤解

真実:家族の信用情報には影響しません

債務整理による信用情報への影響は本人のみです。配偶者や子どもの信用情報には一切影響しません。ただし、家族カードなど間接的な影響はあります。

会社をクビになるという誤解

真実:債務整理を理由とした解雇は不当解雇です

債務整理を理由として会社から解雇されることはありません。もし解雇された場合は、不当解雇として争うことができます。

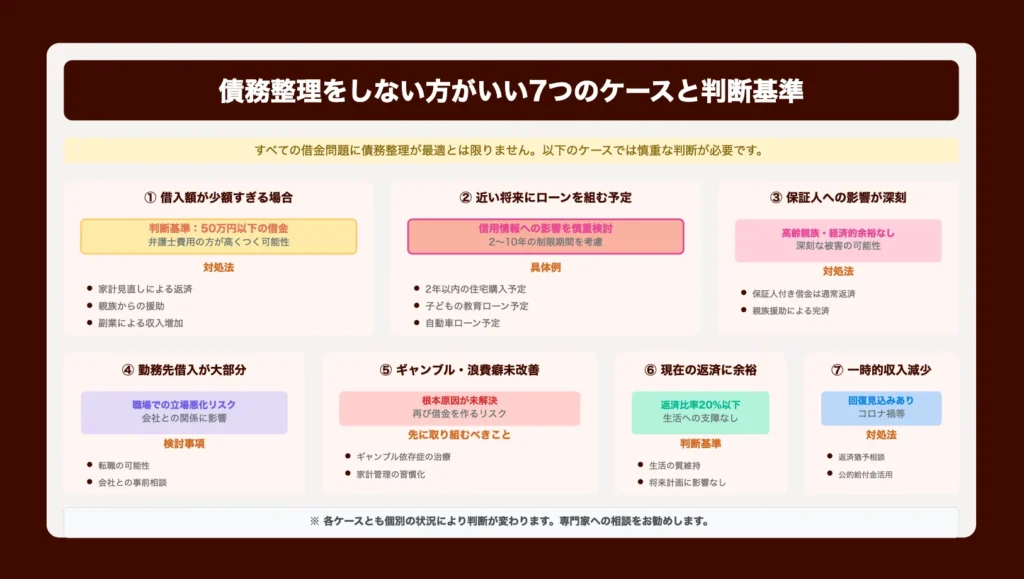

債務整理をしない方がいい7つのケースと判断基準

すべての借金問題に債務整理が最適とは限りません。

以下のケースでは、債務整理を避けた方が良い場合があります。

借入額が少額すぎる場合

判断基準:50万円以下の借金

少額の借金の場合、弁護士費用の方が高くつく可能性があります。また、短期間で完済可能であれば、債務整理によるデメリットの方が大きくなります。

対処法

- 家計の見直しによる返済

- 親族からの援助

- 副業による収入増加

近い将来にローンを組む予定がある場合

具体例

- 2年以内の住宅購入予定

- 子どもの教育ローン予定

- 自動車ローン予定

これらの予定がある場合は、債務整理による信用情報への影響を慎重に検討する必要があります。

保証人・連帯保証人への影響が深刻すぎる場合

保証人が高齢の親族や経済的に余裕のない友人の場合、債務整理により深刻な被害を与える可能性があります。

この場合は、以下の方法を検討しましょう。

- 保証人付き借金のみ通常返済を継続

- 親族からの援助により完済

- 保証人との事前相談による理解獲得

勤務先からの借入が大部分を占める場合

会社からの借入が債務の大部分を占める場合、債務整理により職場での立場が悪化する可能性があります。

ギャンブルや浪費癖が改善されていない場合

根本的な浪費癖やギャンブル依存が改善されていない状態で債務整理を行っても、再び借金を作ってしまう可能性が高くなります。

先に取り組むべきこと

- ギャンブル依存症の治療

- 家計管理の習慣化

- 浪費の原因分析と改善

現在の返済に余裕がある場合

毎月の返済が収入の20%以下で、生活に大きな支障がない場合は、債務整理のデメリットの方が大きい可能性があります。

一時的な収入減少の場合

コロナ禍による一時的な収入減少など、将来的に回復の見込みがある場合は、以下の方法を検討しましょう。

- 債権者への返済猶予の相談

- 公的給付金の活用

- 一時的な借入による乗り切り

>【任意整理しない方がいい理由】後悔しないための判断基準とは?

>債務整理をしたほうがいい人は借金が年収の3分の1ある人って本当?

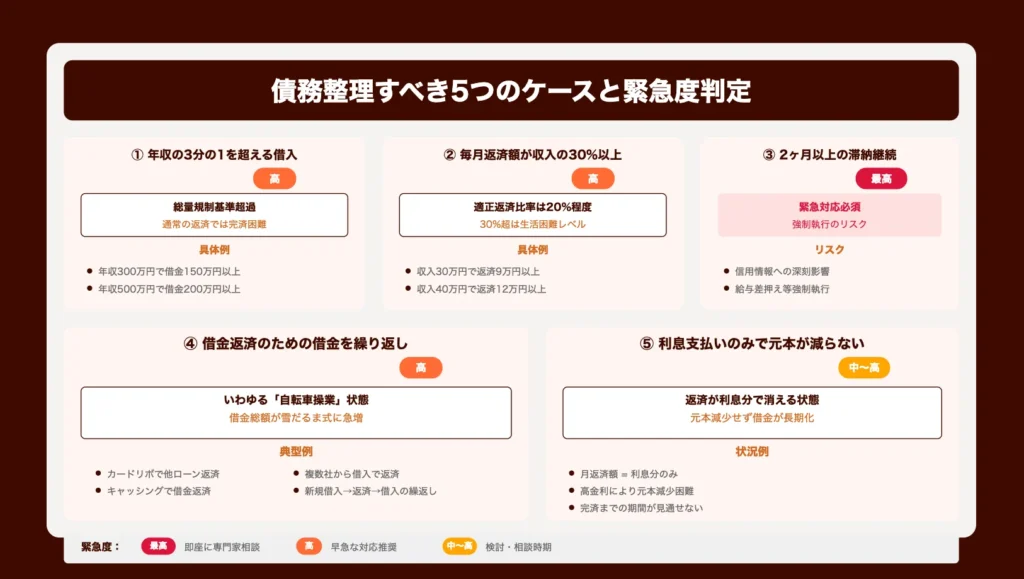

債務整理すべき5つのケースと緊急度判定

以下のケースに該当する場合は、債務整理を前向きに検討すべきです。

| ケース | 内容 | 具体例 | 緊急度 |

|---|---|---|---|

| 年収の3分の1を超える借入 | 総量規制の基準を超える借入は通常の返済では完済困難 | 年収300万円で借金150万円以上/年収500万円で借金200万円以上 | 高 |

| 毎月の返済額が収入の30%以上 | 家計の適正返済比率は20%程度。30%超は生活困難 | 収入30万円で返済9万円以上 | 高 |

| 2ヶ月以上の滞納が続いている | 信用情報への深刻な影響/給与差押えなど強制執行のリスク | 滞納2ヶ月以上 | 最高 |

| 借金返済のための借金を繰り返している | いわゆる「自転車操業」。借金総額が急増 | カードリボで別ローン返済など | 高 |

| 利息の支払いだけで元本が減らない | 返済が利息分で消え、元本が減らず借金が長期化 | 月返済=利息分のみ | 中~高 |

年収の3分の1を超える借入がある場合

緊急度:高

総量規制の基準である年収の3分の1を超える借入は、通常の返済では完済が困難とされています。

具体例

- 年収300万円で借金150万円以上

- 年収500万円で借金200万円以上

毎月の返済額が収入の30%以上の場合

緊急度:高

家計における適正な返済負担率は収入の20%程度とされています。30%を超える場合は生活の維持が困難になります。

2ヶ月以上の滞納が続いている場合

緊急度:最高

長期滞納は信用情報に深刻な影響を与えます。また、強制執行(給料差押え等)のリスクも高まります。

借金返済のための借金を繰り返している場合

緊急度:高

いわゆる「自転車操業」の状態は、借金総額の急速な増加を招きます。早急な対処が必要です。

利息の支払いだけで元本が減らない場合

緊急度:中~高

毎月の返済が利息分にも満たない場合、借金は永続的に続きます。任意整理による利息カットが効果的です。

>債務整理と任意整理の違いを見る

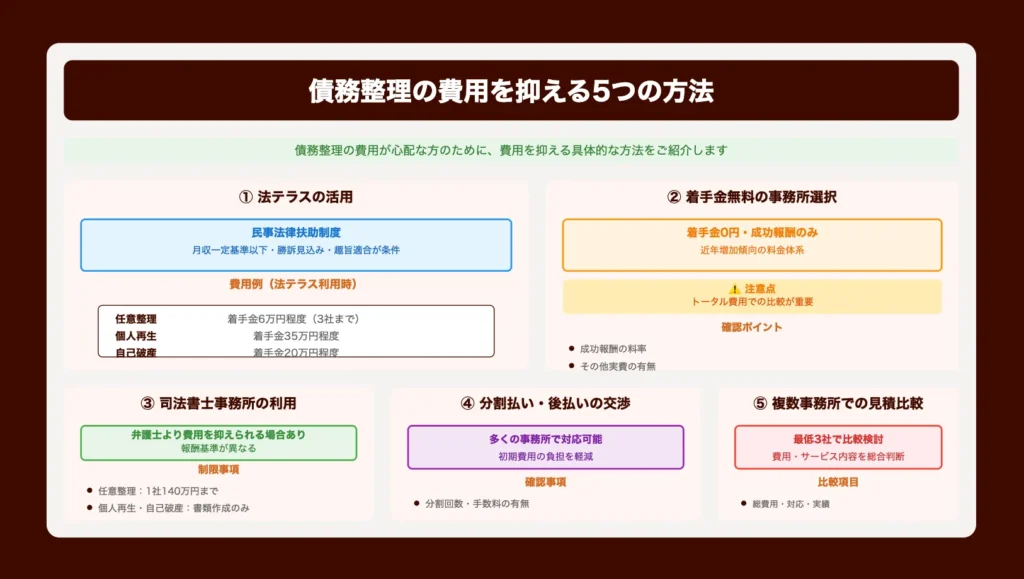

債務整理の費用を抑える5つの方法

債務整理の費用が心配な方のために、費用を抑える具体的な方法をご紹介します。

法テラスの活用

民事法律扶助制度の利用条件

- 月収が一定基準以下

- 勝訴の見込みがある

- 民事法律扶助の趣旨に適合する

費用例(法テラス利用時)

- 任意整理:着手金6万円程度(3社まで)

- 個人再生:着手金35万円程度

- 自己破産:着手金20万円程度

着手金無料の事務所選択

近年、着手金無料で成功報酬のみの事務所も増えています。ただし、トータル費用で比較することが重要です。

司法書士事務所の利用

弁護士より司法書士の方が費用を抑えられる場合があります。ただし、以下の制限があります。

- 任意整理:1社あたり140万円まで

- 個人再生・自己破産:書類作成のみ

分割払い・後払いの交渉

多くの事務所で分割払いや後払いに対応しています。相談時に支払い方法について必ず確認しましょう。

複数事務所での見積比較

費用やサービス内容は事務所によって大きく異なります。最低3社での比較検討をおすすめします。

まとめ:債務整理デメリットとの正しい向き合い方

債務整理には確かにデメリットが存在しますが、適切な知識と準備があれば、それらのリスクを最小限に抑えながら借金問題を解決することができます。

重要なポイント

- デメリットを過度に恐れない:正しい情報を基に冷静に判断する

- 専門家への相談:一人で悩まず、必ず専門家に相談する

- 家族との協力:可能な限り家族と情報を共有し、協力を得る

- 将来設計の見直し:債務整理を機に人生設計を見直す機会とする

- 根本原因の解決:借金の原因を分析し、再発防止策を講じる

債務整理は人生の終わりではなく、新しいスタートを切るための制度です。多くの経験者が「早く決断すれば良かった」と感じています。

現在借金問題で悩んでいる方は、まずは無料相談を利用して、自分の状況に最適な解決方法を専門家と一緒に検討してみることをおすすめします。

参考リンク