※このページには一部広告を含みます。

「債務整理をしたら家族や会社にバレてしまうのでは?」

「信用情報機関に記録が残るって本当?」

と不安を抱えている方は少なくありません。

債務整理は借金問題を解決する有効な手段ですが、周囲に知られたくないという気持ちは当然でしょう。

この記事では、借金問題の解決策を探しながらも周囲への影響を心配されている方に向けて、

- 債務整理が家族や勤務先にバレるケースとその対策

- 信用情報機関への登録と影響範囲

- 家族に知られずに債務整理を進める具体的な方法

上記について、解説しています。

債務整理は人生の再スタートを切るための大切な選択肢です。

周囲に知られる心配を最小限に抑えながら、最適な解決策を見つけるためのポイントを弁護士の視点からまとめました。

借金問題から一日も早く解放されるために、ぜひ参考にしてください!

債務整理ができる

安いおすすめの事務所TOP3

弁護士法人東京ロータス法律事務所

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

債務整理はバレる可能性が高い!バレる理由や対処法を解説

債務整理は完全に秘密にできるわけではありません。

特に個人再生や自己破産の場合、官報掲載や信用情報機関への登録により、家族や勤務先に知られるリスクがあります。

なぜバレる可能性があるのでしょうか。

それは債務整理の種類や手続きの性質によって、第三者が知り得る状況が生じるためです。

特に裁判所を介する手続きでは、書類が自宅に届いたり、官報に氏名が掲載されたりすることがあります。

例えば、自己破産の場合は官報に氏名と住所が掲載され、個人再生でも同様です。

また、債権者からの取立てが激しくなっていれば、自宅への電話や訪問によって家族に事情が知られることもあるでしょう。

以下で詳しく解説していきます。

家族や会社にバレる状況とは?

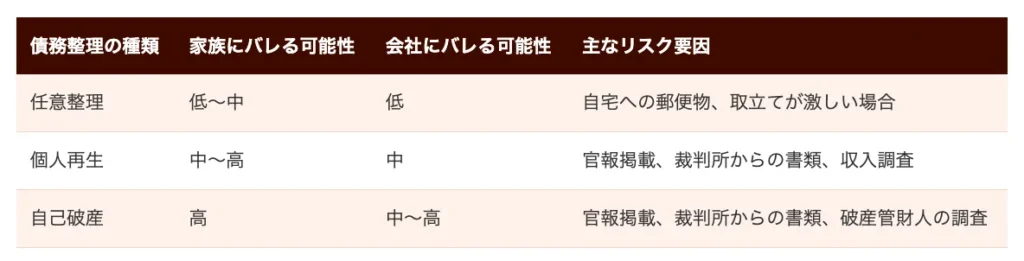

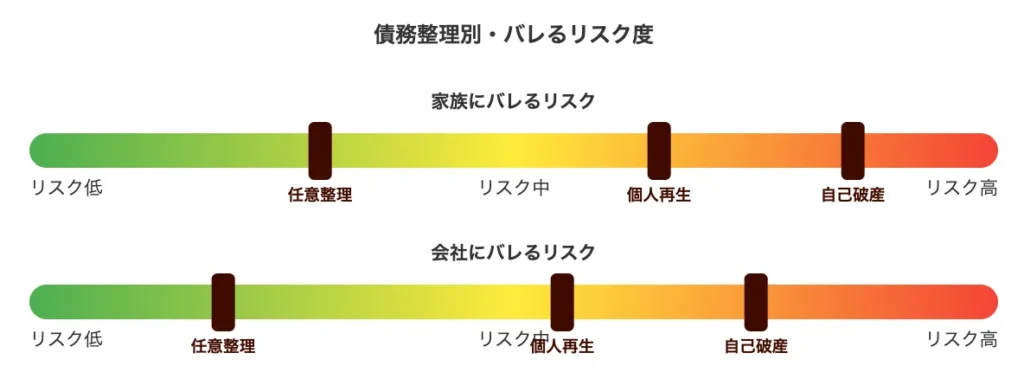

債務整理が家族や会社にバレる可能性は、手続きの種類や状況によって異なります。

最も一般的にバレる状況は、郵便物が自宅に届く場合です。

債務整理の通知や裁判所からの書類が自宅に送られてくると、同居している家族の目に触れる可能性が高まります。

「なぜこんな郵便物が…」と疑問を持たれるかもしれません。

会社にバレるケースとしては、主に以下の状況が考えられます。

- 給与の差し押さえがある場合

会社の経理担当者に債務状況が知られることになります。 - 個人再生や自己破産の手続き中に勤務先への調査が入る場合

裁判所が収入確認のために勤務先に問い合わせをすることがあります。 - 官報に掲載される場合

特に自己破産や個人再生は官報に掲載され、誰でも閲覧可能になります。

また、クレジットカード会社や銀行などの金融機関は、個人信用情報機関に債務整理の情報を登録します。

この情報は一定期間(5〜10年)残り、新たな借入やカード作成時にチェックされます。

債務整理がバレる状況は予測できる場合が多いため、事前に対策を講じておくことが重要です。

専門家に相談し、自分の状況に合った方法を選ぶことで、バレるリスクを最小限に抑えられるでしょう!

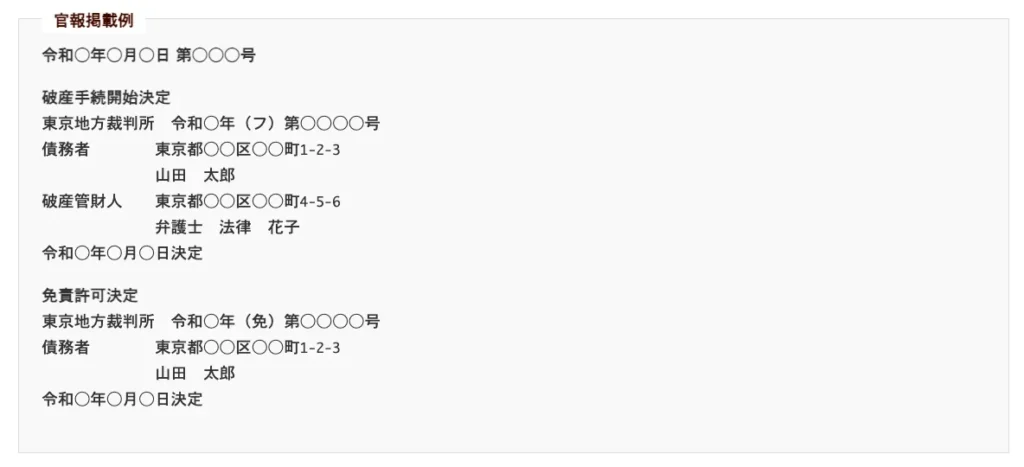

官報への掲載でバレる場合がある

個人再生や自己破産を行うと、官報に情報が掲載されることで家族や周囲にバレる可能性があります。

官報は国の機関紙であり、債務整理の手続き情報が公開されるためです。

官報には申立人の氏名、住所、事件番号などの個人情報が掲載されます。

特に自己破産の場合は破産手続開始決定時と免責許可決定時の2回、個人再生では再生手続開始決定時に掲載されるのが一般的です。

「官報なんて誰も見ないのでは?」と思われるかもしれません。

確かに一般の方が日常的に官報を確認することはほとんどありませんが、金融機関や信用情報機関は定期的にチェックしています。

また、官報データベースを購読している業者も存在するため、完全に秘密にすることは難しいでしょう。

官報掲載による影響は主に以下の点です。

- 信用情報機関への登録

信用情報機関は官報情報をもとに債務整理の事実を記録します。

これにより新規借入やクレジットカード作成が一定期間制限されます。 - 金融機関での与信審査への影響

住宅ローンなどの審査で不利になる可能性があります。 - 第三者への情報漏洩リスク

官報情報を業務利用する業者から情報が漏れる可能性もあります。

官報掲載を避けたい場合は、任意整理を選択するのが最も確実な方法です。

任意整理は裁判所を通さない手続きのため、官報に掲載されることはありません。

ただし、官報掲載があっても、一般の方が偶然目にする可能性は極めて低いことも覚えておきましょう。

債務整理の種類選択は、官報掲載リスクだけでなく、借金の状況や将来の生活設計を考慮して総合的に判断することが重要です!

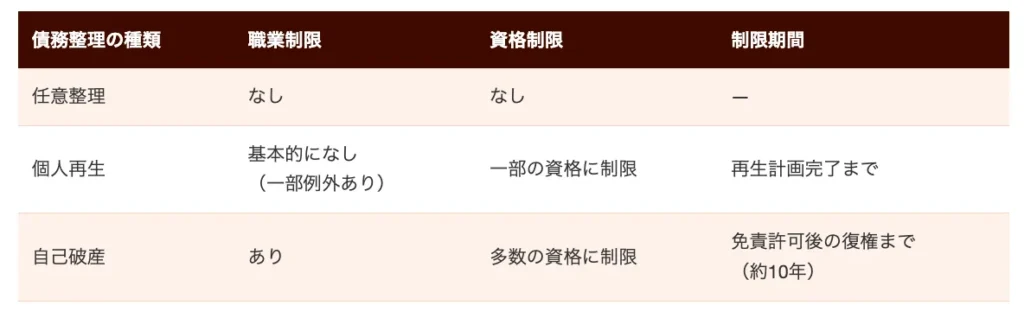

職業や資格制限による影響がある場合がある

債務整理を行う際、職業によっては資格制限や就業制限が生じる可能性があります。

特に自己破産や個人再生といった法的整理の場合は注意が必要です。

自己破産をすると、破産者名簿に記載され、一定期間は就けない職業や取得できない資格が存在します。

「自分の仕事に影響があるのではないか…」と心配される方も多いでしょう。

制限を受ける主な職業や資格には以下のようなものがあります。

- 弁護士・司法書士・行政書士などの法律関連資格

これらの資格は破産者には与えられず、資格保有者が破産すると失効します。 - 警備員・保険外交員・宅地建物取引士

破産者は一定期間これらの職業に就けないことがあります。 - 会社役員・取締役

破産者は復権するまで会社の取締役などになれません。

任意整理の場合は、こうした職業制限はありません。

これが任意整理を選ぶ大きな理由の一つとなっています。

個人再生の場合も、基本的に職業制限はありませんが、一部の資格では規定が設けられていることがあるため、事前に確認が必要です。

債務整理を検討する際は、自分の職業や将来取得したい資格への影響を弁護士に相談することが重要です。

弁護士は依頼者の状況に合わせて、職業への影響が最小限になる方法を提案してくれます。

職業への影響を心配するあまり債務整理を先延ばしにすると、状況が悪化する恐れがあります。

早めに専門家に相談し、最適な方法を選ぶことが解決への近道となるでしょう!

債務整理をバレずにする3つの方法

債務整理をバレずに進めるには、適切な方法選びが重要です。

家族や職場に知られたくない場合、任意整理が最も秘密を守りやすい選択肢となるでしょう。

個人再生や自己破産と違い、官報に掲載されないため、周囲に知られるリスクが大幅に低減されます。

例えば、郵便物は法律事務所宛てに送付してもらう手配をしたり、電話連絡も事務所経由にすることで、自宅に債務整理の痕跡が残りません。

早期に専門家に相談し、計画的に進めることで、周囲にバレずに借金問題を解決できる可能性が高まります。

専門家に依頼をする

債務整理を専門家に依頼することで、手続きの秘密を守ることが可能です。

弁護士や司法書士などの専門家は守秘義務を負っており、あなたの情報を外部に漏らすことはありません。

「家族にバレたらどうしよう…」という不安を抱える方は少なくないでしょう。

専門家に依頼する最大のメリットは、以下の点にあります。

- 郵便物の管理

債務整理の手続き中は、債権者からの通知や裁判所からの書類が送られてきますが、専門家の事務所宛てに届くよう手配できます。 - 債権者との交渉代行

あなたが直接債権者とやり取りする必要がなくなるため、家族に気づかれるリスクが減少します。 - 専門的なアドバイス

あなたの状況に合った最適な債務整理方法を提案してもらえます。

また、初回相談は無料で行っている事務所も多いため、まずは相談してみることをお勧めします。

依頼する際は、家族にバレないようにしたいという希望を明確に伝えましょう。

専門家は秘密厳守の上で、あなたの状況に合った最善の方法を提案してくれます。

必要に応じて、連絡手段(メールや電話)についても相談しておくと安心です。

専門家に依頼することで、精神的な負担も軽減され、より確実に秘密を守りながら債務整理を進めることができるでしょう!

任意整理を選ぶ

任意整理は債務整理の方法の中で、家族や会社にバレにくい選択肢です。

官報に掲載されず、裁判所を通さないため、プライバシーが守られやすいという大きなメリットがあります。

「家族に内緒で借金問題を解決したい…」と悩んでいる方にとって、任意整理は最適な選択肢となるでしょう。

任意整理を選ぶ理由は主に以下の点にあります。

- 官報に掲載されない

個人再生や自己破産と異なり、任意整理の場合は官報に掲載されないため、第三者に知られるリスクが低減します。 - 裁判所を介さない手続き

債権者と直接交渉するため、公的な記録に残りにくく、プライバシーが保たれやすい特徴があります。 - 財産の処分が不要

自己破産のように財産を手放す必要がなく、生活への影響を最小限に抑えられます。 - 信用情報機関のブラックリスト登録期間が短い

他の債務整理方法と比べて、信用情報への影響期間が比較的短いというメリットもあります。

任意整理は弁護士や司法書士などの専門家に依頼することで、あなたの代理人として債権者と交渉を行います。

これにより、債権者からの直接の連絡がなくなり、家族にバレるリスクを大幅に減らせるのです。

ただし、任意整理でも支払い口座の変更や郵便物の管理には注意が必要です。

専門家に相談する際は、家族にバレないための具体的な対策についても相談しておくと安心でしょう。

任意整理は、プライバシーを守りながら借金問題を解決したい方にとって、最も現実的な選択肢といえます!

滞納せずに早めの手続きをする

債務整理を早めに行うことは、家族や会社にバレるリスクを大幅に減らす効果的な方法です。

特に滞納が続くと、取り立ての電話や督促状など、周囲に気づかれやすい状況が増えていきます。

滞納が長期化すると、債権者からの取り立てが厳しくなり、自宅への電話や訪問が増える傾向にあります。

「もう少し待ってもらえるかも…」と思っていても、実際には状況が悪化するだけでしょう。

早期に債務整理に踏み切るメリットは以下の通りです。

- 取り立て行為の停止

債務整理の手続きを開始すると、債権者からの取り立てが法的に禁止されるため、家族に気づかれるリスクが減少します。 - 延滞情報の最小化

長期滞納による信用情報機関への延滞登録を最小限に抑えられます。 - 精神的負担の軽減

隠し事をしている精神的プレッシャーから早く解放されます。

債務整理を検討する際は、まず専門家への相談を優先しましょう。

弁護士や司法書士に依頼すれば、あなたに代わって債権者とのやり取りを行ってくれます。

「このまま放置しても大丈夫だろう」という考えは危険です。

債務問題は時間が経つほど解決が難しくなり、バレるリスクも高まります。

早期の債務整理は、問題が表面化する前に解決できる最も効果的な方法と言えるでしょう!

債務整理をしたら人生終わり?生活への影響2選

債務整理を行うと、その後の生活にはいくつかの制限が生じます。

特にクレジットカードの利用や新たな借入れが難しくなるため、キャッシュレス社会での生活に一定の不便さを感じることもあるでしょう。

このような制限が生じる理由は、債務整理の情報が信用情報機関に登録されるためです。

任意整理で約5年間、個人再生や自己破産では約7〜10年間、あなたの信用情報に記録が残り、その間は新たな与信取引に制限がかかります。

例えば、クレジットカードの新規作成や住宅ローンの申込みが困難になるほか、携帯電話の分割払いができなくなることもあります。

ただし、これらの制限は永久に続くものではなく、一定期間が経過すれば徐々に緩和されていきます。

クレジットカードは利用制限がある

債務整理後はクレジットカードの利用に大きな制限が生じます。

信用情報機関に「債務整理」の事実が登録されるため、新規カード作成や既存カードの更新が困難になるのです。

この制限期間は債務整理の種類によって異なります。

任意整理の場合は約5〜7年間、個人再生や自己破産では約5〜10年間の制限が続きます。

「クレジットカードが使えなくなったら生活できない…」と不安に思う方もいるでしょう。

しかし、デビットカードやプリペイドカードは信用情報の審査がないため、債務整理後も利用可能です。

これらのカードは前払い式なので、使いすぎを防止する効果もあります。

また、制限期間が終了すれば、徐々にクレジットカードの審査に通りやすくなります。

まずは審査基準の緩いカード会社から申し込むことをおすすめします。

- 債務整理後の対応策

デビットカードやプリペイドカードを活用し、現金払いの習慣をつけることで、無理なく生活できる体制を整えましょう。 - 信用回復のステップ

安定した収入を得て、公共料金などの支払いを滞りなく続けることが、将来的な信用回復への第一歩となります。

債務整理後のクレジットカード制限は一時的なものであり、計画的な生活を送ることで徐々に信用を回復できるのです!

車や家などの財産回収がある場合もある

債務整理をすると、所有している財産に影響が出る場合があります。

特に車や家といった高額な資産は、債務整理の種類によって扱いが大きく異なります。

任意整理の場合、基本的に財産を手放す必要はありません。

車のローンや住宅ローンを滞納していなければ、そのまま所有し続けることが可能です。

「債務整理をしたら車や家を失ってしまうのでは…」と心配する方も多いですが、任意整理ではその心配は少ないでしょう。

個人再生では、住宅ローンがある場合は「住宅資金特別条項」を利用することで、マイホームを残したまま他の債務を減額できます。

これは住宅ローンだけは従来通り支払いを続け、他の債務を減額する仕組みです。

一方、自己破産では原則として価値のある財産は処分されます。

ただし、「自由財産」と呼ばれる99万円以下の生活必需品は手元に残せます。

また「99万円の範囲内で自由に選べる財産」も確保できるため、価値の低い車なら残せる可能性もあります。

「債務整理をしても家族の名義の財産には影響がない」という点も覚えておくと安心です。

あくまで債務者本人の財産のみが対象となります。

財産への影響を最小限に抑えるためには、専門家への相談が不可欠です。

弁護士に相談すれば、あなたの状況に合った最適な債務整理方法を提案してもらえるでしょう。

債務整理の種類によって財産への影響は異なるため、自分の状況と照らし合わせて慎重に選択することが大切です!

債務整理に関するよくある質問

債務整理を検討する際、多くの方が家族や会社への影響を心配しています。

特に「バレないか」という不安は大きいものです。

この章では、債務整理に関してよく寄せられる質問に、実務経験に基づいた回答をご提供します。

債務整理は生活再建のための正当な法的手続きですが、プライバシーの問題は重要です。

家族関係や職場環境によっては、債務問題を知られたくないという気持ちは自然なことでしょう。

例えば、「家族に内緒で手続きできるか」「スマホの分割払いはどうなるか」「配偶者の財産は守れるか」など、具体的な不安点について解説していきます。

以下で詳しく解説していきます。

家族に知られずに債務整理をする方法

債務整理を家族に知られずに進めるには、いくつかの重要なポイントがあります。

まず、任意整理を選ぶことが秘密を守る基本です。個人再生や自己破産と違い、官報に掲載されないため、家族に知られるリスクが低くなります。

「家族に知られたら…」という不安を抱える方は多いでしょう。

そんな方のために、具体的な対策をご紹介します。

弁護士や司法書士に依頼する際は、連絡方法について事前に相談しましょう。

自宅への郵便物や電話連絡を避け、メールや携帯電話のみの連絡に限定できる事務所を選ぶことが重要です。

書類の管理も徹底する必要があります。

- 債務整理関連の書類は自宅に持ち帰らない

- 職場や貸金庫などの安全な場所に保管する

- デジタル書類はパスワードをかけて保護する

また、相談時の移動にも注意が必要です。

家族の目が届かない時間帯に相談に行くか、オンライン相談を活用するのも一つの方法です。

郵便物対策も重要なポイントです。

- 法律事務所からの郵便物を自宅以外の住所に送付してもらう

- 私書箱を利用する

- 職場宛てに送付してもらう(職場にバレても良い場合)

家族に知られずに債務整理を進めるためには、信頼できる専門家に相談し、細心の注意を払って手続きを進めることが最も確実な方法です。

携帯電話やスマホへの影響

債務整理を行うと、携帯電話やスマートフォンの契約に影響が出る可能性があります。

特に個人再生や自己破産の場合、信用情報機関に記録が残るため、新規契約や機種変更に制限がかかることがあるのです。

任意整理の場合は、携帯電話会社が債権者に含まれていなければ、基本的に影響はありません。

しかし、携帯料金の滞納がある場合は注意が必要です。

「スマホが使えなくなったら困る…」という不安を抱える方も多いでしょう。

個人再生や自己破産後は、以下のような影響が考えられます。

- 分割払いでの新規契約や機種変更が困難になる

信用情報に問題があるため、審査が通りにくくなります。 - プリペイド式や一括払いなら契約可能

前払い方式であれば、信用取引ではないため問題なく利用できます。 - 家族名義での契約という選択肢

どうしても必要な場合は、家族名義での契約を検討することも一つの方法です。

債務整理前にすでに契約している携帯電話は、料金を滞納しなければ継続して利用できます。

また、債務整理の影響は永久に続くわけではなく、信用情報機関の記録は5〜10年程度で消えるため、その後は通常通り契約できるようになります。

携帯電話会社によって対応が異なるため、不安な場合は事前に弁護士に相談することをおすすめします。

債務整理を検討する際は、日常生活への影響も含めて総合的に判断することが大切です。

家族の財産に影響はあるのか

債務整理をする場合、家族の財産に影響が及ぶかどうかは多くの方が気にされる点です。

結論から言えば、債務整理の種類や家族の財産状況によって影響範囲が異なります。

任意整理の場合、原則として家族の財産には影響しません。

あくまでも債務者本人の債務のみが整理対象となるためです。

「家族に迷惑をかけたくない…」という思いを抱える方も多いでしょうが、任意整理ではその心配は少ないでしょう。

個人再生や自己破産の場合は、状況によって家族の財産に影響が出ることがあります。

特に注意すべきは以下の点です。

- 共有財産がある場合

配偶者と共有名義の不動産などは、債務者の持分が処分対象となる可能性があります。 - 贈与や名義変更をしている場合

債務整理前に家族への財産移転が「詐害行為」と判断されると、取り消される可能性があります。 - 配偶者が連帯保証人になっている場合

債務者本人の債務整理では、連帯保証人の責任は免除されないため、配偶者に請求が行くことがあります。

家族名義の財産であっても、実質的に債務者が購入資金を出していたり、管理・使用している場合は、債務者の財産と見なされるケースもあります。

このような複雑な状況を適切に判断するためには、弁護士などの専門家に相談することが重要です。

家族の財産を守りながら債務整理を進めるためには、早い段階での専門家への相談が最善の方法といえるでしょう。

会社にバレた場合の対処法

会社に債務整理の事実がバレてしまった場合、冷静かつ誠実な対応が重要です。

多くの企業では債務整理自体を理由に解雇することはできません。

「会社に債務整理がバレてしまった…」と不安を感じる方も多いでしょう。

まずは動揺せず、事実を受け入れることから始めましょう。

バレた場合の対処法は以下のとおりです。

- 正直に状況を説明する

経緯や現在の返済状況など、誠実に説明することで理解を得られる可能性が高まります。 - 改善への取り組みを伝える

債務整理によって経済状況が改善していることを具体的に示せば、信頼回復につながります。 - 業務への影響がないことを示す

債務整理が業務遂行能力に影響しないことを、日々の仕事ぶりで証明していきましょう。

特に金融機関や信用が重視される職種では、上司に自主的に説明することも検討すべきです。

なお、会社が従業員の信用情報を調査することは一般的ではなく、官報を定期的にチェックしている企業も限られています。

多くの場合、債務整理は会社にバレないことのほうが多いのが実情です。

万が一不当な扱いを受けた場合は、労働基準監督署や弁護士に相談することも選択肢の一つです。

債務整理は経済的再建のための正当な法的手続きであり、それを理由とした不利益な取り扱いは法的に問題がある場合もあります。

適切な対応と誠実な姿勢で、職場での信頼関係を維持していくことが大切です。

まとめ:債務整理は家族にバレずに進められる

今回は、借金問題を抱えながらも家族に知られたくないと悩んでいる方に向けて、

- 債務整理が家族にバレる可能性とそのタイミング

- 家族にバレないようにするための具体的な対策

- 債務整理を家族に打ち明ける際のポイント

上記について、解説してきました。

債務整理は基本的に本人の意思で進められるものであり、適切な対策を講じれば家族に知られずに手続きを進めることが可能です。

郵便物の対策や別住所の活用、弁護士との連携など、いくつかの方法を組み合わせることで、プライバシーを守りながら借金問題の解決に向けて前進できるでしょう。

これまで借金問題を一人で抱え込み、精神的な負担を感じてきたことと思います。

その苦しみから解放されるための第一歩を踏み出したことは、とても勇気ある決断だったはずです。

債務整理を行うことで、借金の重荷から解放され、新たな生活を始めるきっかけになることでしょう。

ぜひ信頼できる弁護士や司法書士に相談し、あなたに最適な債務整理の方法で、経済的な再出発を果たしてください!