※このページには一部広告を含みます。

「借金が膨らんでしまって、どうすれば良いのか分からない…」

「任意整理と個人再生、どちらが自分に合っているのだろう?」

経済的に苦しい状況から抜け出すためには、適切な方法を選ぶことが重要です。

この記事では、借金問題の解決策を探している方に向けて、

- 債務整理と個人再生の違いと特徴

- それぞれのメリット・デメリット

- 自分に合った解決策の選び方

上記について、解説しています。

借金問題は一人で抱え込まず、専門家のアドバイスを受けながら解決することが大切です。

この記事を読めば、あなたの状況に最適な債務整理の方法が分かるようになるでしょう。

経済的な再スタートを切るための第一歩として、ぜひ参考にしてください。

債務整理ができる

安いおすすめの事務所TOP3

弁護士法人東京ロータス法律事務所

※注意事項: 債務整理は個人の状況により最適な方法が異なります。まずは無料相談で専門家にご相談ください。

とお悩みの方へ

おすすめ事務所ランキング

本記事は、弁護士法人みやびの編集部が独自調査に基づき制作しています。監修弁護士は記事内の法的内容を確認していますが、掲載している弁護士事務所やサービスの選定には関与していません。また、この記事では編集部が独自に行なった債務整理が対応可能な弁護士・司法書士事務所28件を対象とした費用調査に基づき作成しています。(詳しく:任意整理費用の中央値分析〈2025年版〉)-弁護士法人みやび編集部)

本記事には一部プロモーションが含まれる場合がありますが、内容は編集部の独自方針に基づき作成しています。詳しくは 免責事項 および 制作ポリシー をご確認ください。

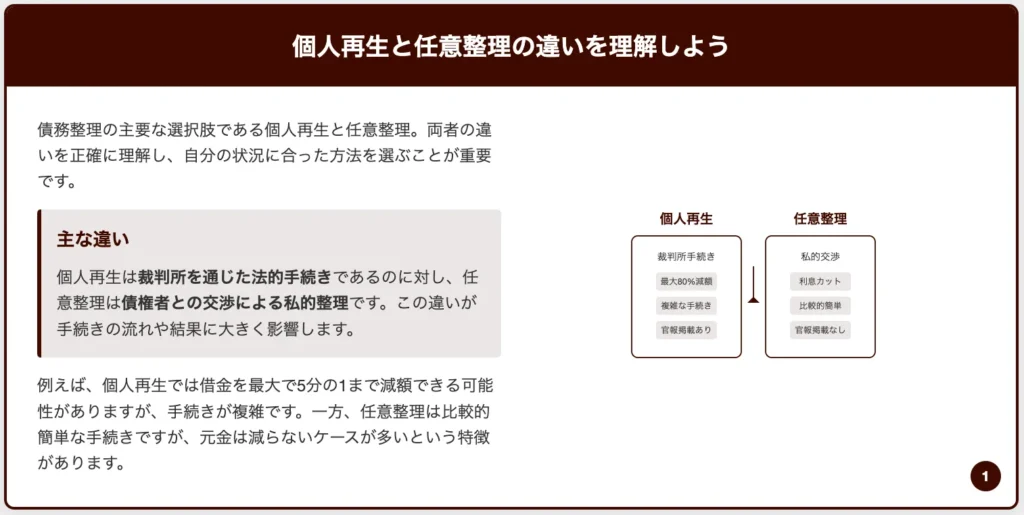

個人再生と任意整理の違いを理解しよう

個人再生と任意整理は、債務整理の主要な手段として多くの人が選択肢として検討します。しかし、その違いを正確に理解している方は意外と少ないのが現状です。

両者の最大の違いは、個人再生が裁判所を通じた法的手続きであるのに対し、任意整理は債権者との交渉による私的整理という点にあります。この違いが手続きの流れや結果に大きく影響するため、自分の状況に合った方法を選ぶことが重要になります。

例えば、個人再生では借金を最大で5分の1まで減額できる可能性がありますが、裁判所の関与が必要で手続きが複雑です。一方、任意整理は比較的簡単な手続きですが、元金は減らないケースが多いという特徴があります。以下で詳しく解説していきます。

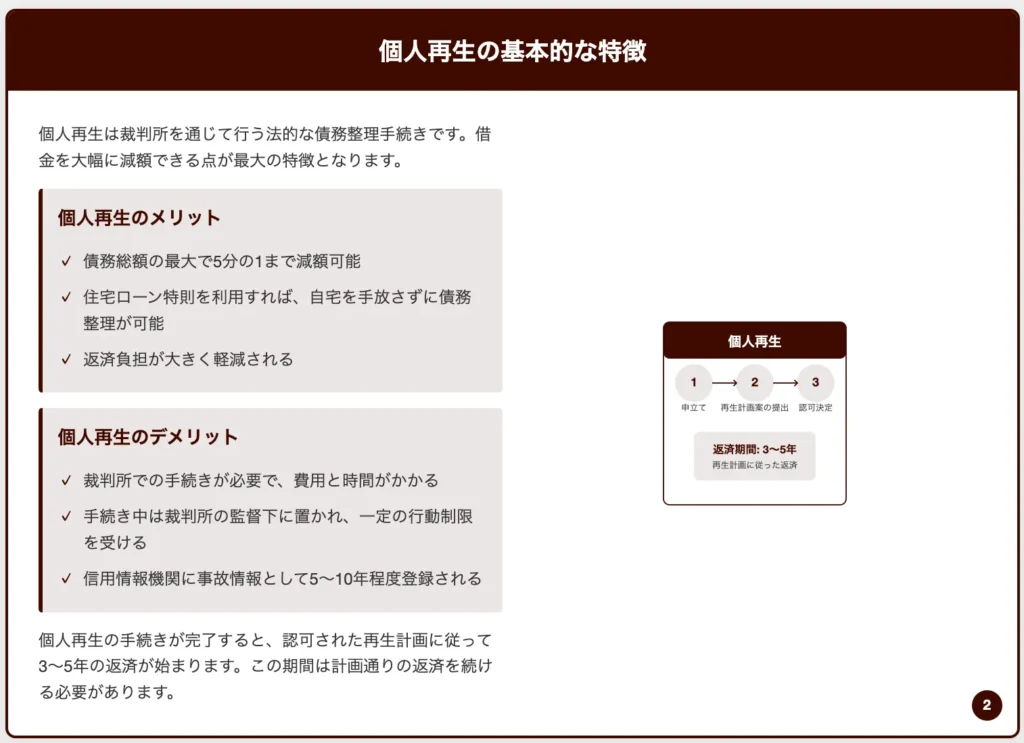

個人再生の基本的な特徴

個人再生は裁判所を通じて行う法的な債務整理手続きです。借金を大幅に減額できる点が最大の特徴となります。

通常、債務総額の最大で5分の1まで減額できるため、返済負担が大きく軽減されます。住宅ローン特則を利用すれば、自宅を手放さずに債務整理ができる点も重要なメリットです。

「このままでは返済が続けられない…」と悩んでいる方にとって、個人再生は有効な解決策となるでしょう。

一方で、裁判所での手続きが必要なため、費用と時間がかかります。また、手続き中は裁判所の監督下に置かれ、一定の行動制限を受けることになります。

個人再生の手続きが完了すると、認可された再生計画に従って3〜5年の返済が始まります。この期間は計画通りの返済を続ける必要があります。

信用情報機関には事故情報として登録され、完済後も5〜10年程度はローンやクレジットカードの利用に制限がかかる点も理解しておきましょう。

個人再生は大きな借金問題を抱えている方に適した債務整理方法です。

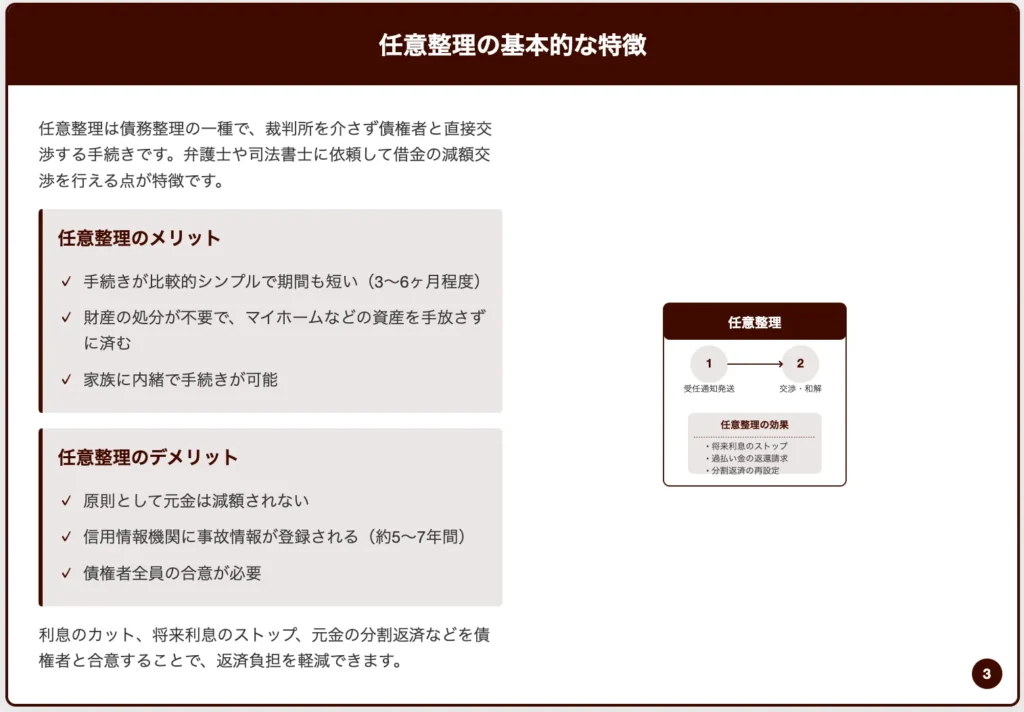

任意整理の基本的な特徴

任意整理は債務整理の一種で、裁判所を介さず債権者と直接交渉する手続きです。

最大の特徴は、弁護士や司法書士に依頼して借金の減額交渉を行える点にあります。

利息のカット、将来利息のストップ、元金の分割返済などを債権者と合意することで、返済負担を軽減できるでしょう。

「このままでは返済が難しい…」と悩んでいる方には、比較的ハードルの低い債務整理方法といえます。

任意整理のメリットは、手続きが比較的シンプルで期間も短いことです。

通常、交渉から和解まで3〜6ヶ月程度で完了します。

また、財産の処分が不要で、マイホームなどの資産を手放さずに済む点も大きな利点です。

一方、デメリットとしては、原則として元金は減額されず、信用情報機関に事故情報が登録される点が挙げられます。

任意整理をした債権者からは、約5〜7年間は新規借入ができなくなります。

また、債権者全員の合意が必要なため、一部の債権者が応じないケースもあることを覚えておきましょう。

個人再生と任意整理の選び方

個人再生と任意整理の選び方は、あなたの借金状況や将来設計によって大きく変わります。

最適な債務整理方法を選ぶには、借金の総額、返済能力、資産状況、そして今後の生活設計を総合的に考慮する必要があるでしょう。

例えば、住宅ローンを残したまま債務整理したい場合は個人再生が適していますが、手続きを簡素に済ませたい場合は任意整理が向いています。

以下で詳しく解説していきます。

手続き条件と費用の違い

個人再生と任意整理では、手続き条件と費用に大きな違いがあります。個人再生は安定した収入があり、借金総額が5,000万円以下であることが条件です。

一方、任意整理は特に厳格な条件はなく、債権者との交渉が可能であれば実施できます。「このまま返済を続けるのは難しい…」と感じている方には任意整理が選択肢になるでしょう。

費用面では、個人再生は弁護士費用が30〜50万円程度と高額です。裁判所への予納金も必要となります。

任意整理は1社あたり2〜4万円の着手金で、債権者数に応じて費用が変動します。総額では10〜30万円程度が一般的です。

手続きの複雑さと法的効力の違いが、この費用差の主な理由となっています。

どちらを選ぶかは、借金の総額と返済能力を考慮して判断することが重要です。

借金減額の程度と影響

個人再生と任意整理では、借金減額の程度に大きな違いがあります。個人再生では借金を最大で5分の1まで減額できるのに対し、任意整理では元金はそのままで利息のカットが主な効果です。

「これだけの違いがあるなら個人再生の方が良いのでは?」と思うかもしれませんが、影響範囲も考慮する必要があります。

| 項目 | 個人再生 | 任意整理 |

|---|---|---|

| 借金減額効果 | 最大約80%カット | 将来利息のみカット(元本は基本維持) |

| 自宅保護 | 住宅ローン特則を利用すれば自宅を残せる可能性あり | 原則として保護の仕組みなし |

| 債権者の選択 | すべての債権者が手続き対象 | 対象債権者を選択できる柔軟性 |

| 信用情報への記録期間 | 約5〜10年 | 約5年(比較的短い) |

減額効果を優先するなら個人再生、影響を最小限に抑えたいなら任意整理が適しています。

借金問題の解決には、減額効果だけでなく将来への影響も含めた総合的な判断が必要です。

手続き期間と返済期間の比較

個人再生と任意整理では、手続きの期間と返済期間に大きな違いがあります。

個人再生は通常、申立てから認可決定まで約3〜6ヶ月かかります。

その後の返済期間は原則3年(最長5年)と法律で定められており、この期間中は毎月決まった金額を返済し続けることになるでしょう。

一方、任意整理は債権者との交渉次第ですが、手続き自体は早ければ2〜3ヶ月程度で完了します。

返済期間は通常3〜5年に設定されることが多いものの、「もう少し長くしてほしい…」という希望がある場合は、債権者との交渉で柔軟に対応できる可能性があります。

ただし、交渉の難航により手続き期間が長引くケースもあるため注意が必要です。

手続き期間の長さと返済負担のバランスを考慮して、自分の状況に合った方法を選ぶことが重要です。

どっちがいいかは無料相談できる法律事務所に相談してください

債務整理を低コストで進めたいなら、実績と評判を兼ね備えたおすすめ事務所を選ぶことが重要です。

費用が安いだけでなく、サービス品質も高い事務所を選ぶことで、債務問題を効果的に解決できるからです。

債務整理法律事務所 比較表

| 事務所名 | 評価・特徴 | 任意整理費用 | 過払い報酬 | 対応時間 | 特色・ポイント | 相談 |

|---|---|---|---|---|---|---|

|

弁護士法人東京ロータス法律事務所

おすすめ

|

債務整理特化

実績豊富

受任件数7,000件以上

何度でも相談無料

全国対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 11%

|

回収額の22%

(税込)

|

月〜金: 10:00-20:00

土日祝: 10:00-20:00

全国対応

分割対応可

|

初回だけでなく何度でも無料相談可能。豊富な実績で東京を拠点に全国対応。土日祝日も相談受付。 | 無料相談する |

|

弁護士法人ひばり法律事務所

女性弁護士在籍

|

女性安心

借金問題9割超

女性弁護士在籍

分かりやすい説明

気持ちに寄り添う対応

|

着手金: 22,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

借金問題が9割超の経験豊富な事務所。女性弁護士在籍で女性も安心。東京拠点で全国対応。 | 無料相談する |

|

アース法律事務所

費用安め

|

ベテラン弁護士

裁判官経験

30年超のベテラン

債務整理分野に注力

実績3,500件超

|

着手金: 20,000円/社

実費: 5,500円/社

減額報酬: 10%

|

回収金の20%

訴訟時: 25%

実費: 5,500円

(税込)

|

月〜金: 10:00-19:00

土日対応(予約制)

全国対応

分割対応可

|

代表弁護士は裁判官経験をもつ30年超のベテラン。債務整理分野に注力し、豊富な経験を持つ。 | 無料相談する |

※任意整理の着手金は、手続きを始める際に支払う費用。例えば3社あれば「22,000円 × 3社=66,000円」

※任意整理の実費は、郵送費や資料取得などの事務手続きにかかる実費分。3社なら「5,500円 × 3社=16,500円」

※任意整理の減額報酬は、債権者と交渉して借金を減額できた場合、その減額分の11%を成功報酬として支払う。たとえば50万円減額できた場合は「50万円 × 11%=55,000円」

例:借金3社で合計150万円→任意整理で120万円に減額された場合

| 内容 | 金額 |

|---|---|

| 着手金 | 22,000円 × 3社=66,000円 |

| 実費 | 5,500円 × 3社=16,500円 |

| 減額報酬 | (150万−120万)=30万円 × 11%=33,000円 |

| 合計費用 | 115,500円(税別・目安) |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 実費 | 1社あたり5,500円 | 5,500円 × 3社 | 16,500円 |

| 減額報酬 | 減額できた金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 過払い金があった場合:20%(税込) | 例:10万円回収 | 20,000円 |

| 合計費用 | 198,500円 |

| 費用項目 | 内容 | 単価 | 合計金額 |

|---|---|---|---|

| 着手金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 報酬金 | 1社あたり22,000円 | 22,000円 × 3社 | 66,000円 |

| 減額報酬 | 減額した金額の10%(税込) | 例:30万円減額 | 30,000円 |

| 成功報酬(回収金) | 非公開(ご相談ください) | – | – |

| 合計費用 | 162,000円 |

上記の3つの事務所を詳しく解説していきます。

債務整理で

月々の借金返済額を

大幅減額!

弁護士法人東京ロータス

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

初回だけでなく、何度でも無料で相談が可能です。 豊富な実績で、債務整理の受任件数は7,000件以上にのぼっており、東京を拠点としながらも、全国からの相談に対応しています。また、平日だけでなく、土日祝日も相談を受け付けています。借金問題でお悩みの方は、まずは無料相談を利用してみてはいかがでしょうか。

女性でも安心して

借金を減額!

弁護士法人ひばり

法律事務所

着手金 1社あたり/22000円

費用 1社あたり/22000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)

+実費5500円

借金問題が9割超の経験豊富な事務所で、分かりやすい説明と気持ちに寄り添う対応が特徴です。女性弁護士が在籍しており、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、土日も予約制で相談を受け付けています。

24時間対応不可

だけど費用が安い

アース

法律事務所

着手金 1社あたり/20000円

費用 1社あたり/20000円

+実費1社あたり5500円

回収金の20%(税込)

訴訟時は25%(税込)+

実費5500円

代表弁護士は裁判官経験をもつ30年超のベテラン弁護士で、債務整理分野に注力している弁護士事務所です。借金問題実績3500件超の豊富な経験があり、東京を拠点としながらも全国からの相談に対応しています。平日は10:00~19:00、ご事情によっては休日や夜間のご相談にも対応しています。

個人再生が適しているケース

個人再生は、大きな借金を抱えている方に最適な債務整理方法です。

特に借金総額が大きく、任意整理では解決が難しい状況にある方には、個人再生が効果的な選択肢となります。個人再生では借金を最大で90%減額できるため、返済の負担が大幅に軽減されるのです。

例えば、住宅ローンがある方でも、住宅を手放すことなく債務整理ができる「住宅資金特別条項」を利用できます。また、安定した収入があれば、将来的な信用回復も見込めるでしょう。以下で詳しく解説していきます。

借金総額が大きい場合

個人再生は、借金総額が大きい場合に特に効果的な債務整理方法です。一般的に借金が500万円を超えるケースでは、任意整理よりも個人再生の方が経済的なメリットが大きくなります。

個人再生では、借金を最大で5分の1まで減額できるため、返済負担が大幅に軽減されます。「このままでは返済できない額の借金を抱えている…」と悩んでいる方にとって、個人再生は救済策となるでしょう。

特に住宅ローンがある場合、個人再生の「住宅資金特別条項」を利用すれば、住宅を手放すことなく他の借金だけを減額できるメリットがあります。

借金総額が大きいケースでは、以下のような状況が考えられます。

- 複数の金融機関からの借入れが膨らんでしまった

- 事業資金の借入れが返済できなくなった

- 医療費や教育費などの臨時出費が重なった

このような状況では、任意整理では利息のカットや長期分割払いの交渉が限界となり、根本的な解決にならないことがあります。

一方、個人再生なら借金元本自体を大幅に減額できるため、返済の見通しが立ちやすくなります。借金総額が大きいほど、減額効果も大きくなるのが個人再生の特徴です。

給与差し押さえを受けている場合

給与差し押さえを受けている状況は、個人再生手続きが特に効果的です。差し押さえは債権者が裁判所を通じて強制的に債務回収する手段であり、一度開始されると生活が著しく困難になります。

個人再生を申し立てると、「中止命令」が発令され、進行中の差し押さえ手続きが即時停止します。「給料の差し押さえがあって生活できない…」と悩んでいる方にとって、これは大きな救済となるでしょう。

個人再生の効果は以下の通りです。

| 項目 | 概要 |

|---|---|

| 差し押さえの即時停止 | 裁判所の中止命令により、進行中の差し押さえが直ちに止まる |

| 将来的な差し押さえの防止 | 再生計画を履行している限り、新たに差し押さえを受けない |

| 返済計画の立て直し | 収入に見合った返済計画を組み直せるため、生活再建が可能 |

任意整理では差し押さえを確実に止められない場合もあるため、すでに差し押さえを受けている場合は個人再生が有効な解決策となります。

給与差し押さえは生活の根幹を揺るがす深刻な問題ですが、個人再生によって新たな出発点を得ることができます。

任意整理が適しているケース

任意整理は、家族に内緒で借金問題を解決したい方や、簡単な手続きを望む方に最適な選択肢です。

任意整理なら裁判所を通さないため、家族や勤務先に知られるリスクが低く、プライバシーを守りながら債務問題に対処できます。また、個人再生と比べて手続きが簡素で、専門家との交渉だけで進められるメリットがあります。

例えば、クレジットカードの借金や消費者金融からの借入れが比較的少額で、将来の収入で返済の見通しが立つ場合は、任意整理が適しています。また、マイホームなどの財産を手放したくない方にも向いているでしょう。

家族に内緒で手続きしたい場合

任意整理は家族に内緒で進められる数少ない債務整理方法です。裁判所を通さない手続きなので、官報掲載がなく、家族に知られるリスクが低いのが特徴です。

「家族に借金のことを知られたくない…」と悩んでいる方には、任意整理が最適な選択肢となるでしょう。

任意整理の場合、基本的に自宅に書類が届くことはありません。弁護士や司法書士が債権者と直接交渉するため、家族に気づかれにくい環境で手続きを進められます。

ただし、以下の点には注意が必要です。

| 項目 | 注意点・概要 |

|---|---|

| クレジットカードの利用停止 | 同じカード会社を利用している家族にも影響が及ぶ可能性がある |

| 郵便物の管理 | 債権者からの書類が自宅に届くため、確実に受け取り・対応できる体制が必要 |

任意整理は家族に内緒で借金問題を解決したい方にとって、プライバシーを守りながら債務整理を進められる貴重な選択肢です。

簡素な手続きで済ませたい場合

任意整理は、債務整理の中でも比較的シンプルな手続きを希望する方に適しています。

裁判所を介さず弁護士や司法書士との交渉で進められるため、手続きがスムーズです。

書類作成や債権者との交渉は専門家が代行してくれるので、あなた自身の負担は最小限に抑えられます。

「複雑な法的手続きは避けたい…」という方にとって、任意整理は心理的ハードルが低い選択肢といえるでしょう。

また、個人再生のような裁判所への出頭義務もなく、手続き期間も比較的短いのが特徴です。

通常、債権者との交渉開始から3〜6ヶ月程度で和解に至ることが多いため、早期解決を望む方に向いています。

ただし、借金の減額幅は個人再生より小さく、主に利息カットと将来利息のカットが中心となります。

手続きの簡便さを重視するなら、任意整理が最適な債務整理方法と言えるでしょう。

迷ったときの相談先

債務整理と個人再生のどちらを選ぶべきか悩んだ際は、専門家への相談が最適な解決策です。

弁護士や司法書士は、あなたの財務状況を分析し、最適な債務整理方法を提案してくれます。特に借金問題は複雑で、法的知識が必要なため、専門家のアドバイスは非常に価値があるでしょう。

例えば、多重債務に陥っている場合、弁護士は個人再生と任意整理のメリット・デメリットを比較し、あなたの状況に最適な選択肢を示してくれます。以下で詳しく解説していきます。

弁護士への相談の重要性

債務整理の専門家に相談することは、あなたの財務状況を客観的に分析してもらう最良の方法です。

特に個人再生は法的手続きが複雑で、素人判断では適切な選択ができないことがあります。

弁護士は債務整理の豊富な経験から、あなたの状況に最適な方法を提案できるプロフェッショナルです。

「自分で手続きすれば費用が節約できるのでは…」と考える方もいるでしょう。

しかし、手続きの不備によって申立てが却下されるリスクや、債権者との交渉が難航するケースも少なくありません。

弁護士に依頼することで、個人再生の認可率が大幅に向上し、手続きの負担も軽減されます。

また、弁護士は守秘義務を負っているため、あなたのプライバシーが守られる安心感もあります。

債務整理は人生の再スタートを切るための重要な決断です。

専門家のサポートを受けることで、最適な解決策を見つけ、確実に借金問題から脱却することができるでしょう。

無料相談を活用する方法

債務整理の無料相談は、多くの法律事務所で実施されており、初期費用の負担なく専門家のアドバイスを受けられます。

まず、法テラスの利用がおすすめです。法テラスでは資力の乏しい方への無料法律相談を実施しており、条件に合えば弁護士費用の立替制度も利用可能です。

また、各地の弁護士会が運営する法律相談センターも活用できます。初回30分程度の無料相談を行っている場合が多いでしょう。

「無料相談だと本当に役立つアドバイスがもらえるのだろうか…」と不安に思う方もいるかもしれません。しかし、多くの事務所では無料相談でも真摯に対応してくれます。

無料相談を活用する際のポイントは以下の通りです。

| 項目 | 概要 |

|---|---|

| 事前準備 | 借金の明細や返済状況資料を用意すると、具体的なアドバイスを受けやすい |

| 複数の事務所に相談 | 複数の事務所を比較して、自分に合う弁護士を選ぶ |

| 費用体系の確認 | 無料相談後に発生する手続き費用を必ず事前に確認する |

無料相談を活用することで、自分の状況に最適な債務整理方法を見つける第一歩となります。

債務整理と個人再生に関するよくある質問

債務整理と個人再生については、多くの方が同じような疑問を抱えています。

特に信用情報への影響や官報掲載など、将来への不安を感じる点が質問の中心となっています。

これらの疑問に対する正確な回答は、あなたの状況に合った債務整理方法を選ぶ上で非常に重要な判断材料となるでしょう。

以下で詳しく解説していきます。

信用情報への影響は?

債務整理や個人再生を行うと、信用情報機関に事故情報として登録されます。

この情報は一定期間残り、新たなローンやクレジットカードの審査に影響します。

個人再生の場合は約5〜7年間、任意整理では約5年間、信用情報に記録が残るでしょう。

「もうクレジットカードは一生持てないのかな…」と不安に思う方もいるかもしれませんが、この期間が経過すれば情報は削除されます。

信用情報への登録は、手続き開始時点で行われるため、債務整理を検討する段階で既にカードの利用停止などの措置が取られることもあります。

ただし、この期間中でも現金での生活は可能であり、デビットカードなら利用できるケースが多いです。

将来的な住宅ローンについては、信用情報の回復後に審査を受けることが可能になります。

信用情報への影響は一時的なものであり、債務整理後の計画的な返済履歴を積み重ねることで、徐々に信用を回復していけます。

官報に掲載されるのはどんな場合?

個人再生や自己破産などの法的債務整理手続きを行うと、官報に掲載されます。官報とは国が発行する公報で、債務者の氏名や住所などの個人情報が記載されるのです。

特に個人再生の場合、再生手続き開始決定時と再生計画認可決定時の2回掲載されることが一般的です。

「官報に載ると周囲に知られてしまうのでは…」と不安に思う方もいるでしょう。しかし、実際に官報を日常的に確認している人はごく限られています。

任意整理の場合は官報掲載がないため、プライバシーを重視する方には適しています。

官報掲載を避けたい場合の選択肢としては:

- 任意整理を選択する

- 特定調停を利用する

- 少額管財による自己破産(一部地域では非掲載の場合あり)

官報掲載は事実ですが、一般の人の目に触れる可能性は極めて低いことを覚えておきましょう。

債務整理方法の選択では、官報掲載の有無だけでなく、借金額や今後の返済能力など総合的に判断することが大切です。

まとめ:個人再生で借金問題を解決しよう

今回は、借金問題に悩み個人再生や債務整理について知りたい方に向けて、

- 個人再生と債務整理の違い

- 個人再生のメリット・デメリット

- 個人再生の手続きの流れと必要書類

個人再生は債務整理の一種であり、財産を保持しながら借金を大幅に減額できる有効な解決策です。

特に住宅ローンがある方や安定した収入がある方にとって、自己破産よりも適している場合が多いでしょう。

借金問題は一人で抱え込まず、専門家に相談することで解決への道が開けます。

これまで返済のために努力してきたことは決して無駄ではなく、その経験が今後の生活再建の糧となるはずです。

個人再生を選択することで、借金の負担から解放され、新たな生活をスタートさせる可能性が広がります。

まずは無料相談を利用して専門家に相談し、あなたに最適な債務整理の方法を見つけてみてはいかがでしょうか。